Журнал «Агроинвестор»

Еще в середине 2024 года в агропроме прогнозировалось замедление активности инвесторов в сегменте слияний и поглощений: тренды, способствующие рекордным показателям в 2023-м, постепенно сходили на нет. Однако прогнозы не оправдались и рынок не только не упал, но и немного нарастил объемы, пусть и при сократившемся числе проведенных операций. В то же время средняя стоимость сделки за год выросла сразу на 45%. Среди главных драйверов в наступившем году автор данной статьи выделяет перепродажу ранее выкупленных иностранных компаний, реализацию переданных во временное управление бизнесов на рынок, возможное завершение СВО и хотя бы частичное снятие санкций

По предварительным итогам 2024 года объем рынка M&A в АПК и смежных секторах, несмотря на ожидание снижения, практически не изменился и составил $3,46 млрд против $3,45 млрд годом ранее. В рублевом выражении данный сегмент показал рост на 9,3%, до 327 млрд руб. против 299 млрд руб. в 2023-м. В то же время количество сделок сократилось с 80 годом ранее до 56, а средняя стоимость сделки, наоборот, увеличилась с $43 млн до $62 млн. Ключевым сегментом рынка была пищевая промышленность — на нее пришлось около $1,93 млрд и 26 сделок, на сельское хозяйство — $1,23 млрд и 22 сделки, на транспорт — $0,31 млрд и 8 сделок.

Рынок M&A не растерял объем в первую очередь благодаря закрытию ряда крупных сделок: так, на топ-5 таких соглашений пришлось $ 1,99 млрд, то есть 57,5% от общей стоимости. В пятерку в том числе вошла передача концерна «Покровский» структурам, связанным с ВТБ, в самом конце завершившегося года. Другим важным фактором послужила отмена налоговой льготы по продаже бизнеса при владении более пяти лет, что в итоге подтолкнуло многих «сомневающихся» собственников, нежелающих платить налог в 15%, к продаже бизнеса.

Топ-5 слияний и поглощений

Самой дорогой сделкой 2024 года стала продажа бизнеса компании АО «Прогресс» структурам Владимира Лисина, который является собственником Новолипецкого металлургического комбината (НЛМК). «Прогресс» — это крупнейший производитель детского питания в России с долей рынка более 30%. Компания производит детское питание под брендом «ФрутоНяня» и минеральную воду «Липецкий бювет». Выручка АО «Прогресс» за 2023 год составила около 38 млрд руб., чистая прибыль — 6,4 млрд руб., по состоянию на конец декабря 2023-го на балансе у компании практически не было кредитов и займов. Оценочно сумма сделки могла составить около $755 млн, что соответствует мультипликатору около 8,0 × EBITDA.

Второй по стоимостному размеру сделкой, очевидно, можно назвать переход концерна «Покровский» структурам, связанным с ВТБ. В декабре 2024 года собственником ООО «Агрокомплекс Лабинский» управляющей компании концерна «Покровский» вместо Росимущества стало ООО «Мегатэк», которое ранее было связано с группой банка ВТБ. Достоверно неизвестно, по какой стоимости формально состоялась в итоге сделка, для целей анализа она оценена в $400 млн.

Концерн «Покровский» в соответствии с информацией на сайте компании управляет 240 тыс. га земель (входит в топ-30 владельцев сельхозземель), производит 112 тыс. т. сырого молока в год, владеет тремя сахарными заводами мощностью 16 тыс. т в сутки и перерабатывает 33 тыс. т мяса в год. В октябре 2023 года агрохолдинг по решению суда был передан под управление Росимущества, затем в декабре в группе сменился директор. Новым генеральным директором концерна стал Алексей Скоробогатов, который ранее работал в ПАО «Черкизово» и АО «Деметра-Холдинг». Собственниками «Покровского» выступают Андрей Коровайко и Аркадий Чебанов, в отношении которых еще в 2021 году было возбуждено дело о вымогательстве. На текущий момент бенефициары компании находятся в розыске.

Третьей по размеру сделкой стала продажа компании «Балтика», ранее принадлежавшей Carlsberg. Сумма сделки оценивается в $340 млн. Покупателем выступила компания АО «ВГ Инвест», которая в соответствии с информацией в прессе в равных долях принадлежит менеджменту «Балтики» — Егору Гусельникову и Александру Толмачеву. С июня 2023 года компания тоже находилась во временном управлении Росимущества и в начале декабря 2024-го перед сделкой указом президента Владимира Путина была выведена из-под временного управления.

Четвертая по объему сделка — продажа ГК «Агро-Белогорье» группе «Русагро». Оценочно данный актив мог обойтись покупателю примерно в $300 млн. Еще в 2019 году «Русагро» купила 22,5% «Агро-Белогорья» за 8,5 млрд руб., в будущем планировался полный выкуп бизнеса. На фоне дальнейшего обсуждения увеличения доли «Русагро» в белгородском холдинге между компаниями начался корпоративный конфликт. В конце сентября 2024-го по решению суда доля «Русагро» в «Агро-Белогорье» увеличилась до 47,5%, а уже в ноябре появилась информация, что в итоге «Русагро» выкупила весь бизнес «Агро-Белогорья». Сделка позволила группе практически удвоить объем производства свинины и занять вторую позицию в рейтинге крупнейших производителей свинины. По итогам 2023 года «Русагро» была в топе игроков данного рынка на третьем месте с объемом 334 тыс. т в живом весе и долей в 5,9%, а «Агро-Белогорье» — на девятом с 268,9 тыс. т и 4,8%.

Топ-5 сделок замыкает продажа бизнеса Danone. За российские активы французскому концерну заплатили приблизительно $197 млн. Процесс продажи данного бизнеса Danone начала еще в 2022 году. В числе потенциальных претендентов на покупку заявлялись практически все крупные российские агрохолдинги, но в июле 2023-го по указу президента страны компания была передана во временное управление Росимуществу. В марте 2024-го это решение было отменено с целью реализации активов рыночному покупателю. После сделки компания была переименована в Health&Nutrition. Покупателем выступил холдинг из Татарстана «Вамин-Р», но в итоге контроль над компанией в конце завершившегося года перешел к экс-замглавы Минсельхоза Чечни Руслану Алисултанову.

Сделки с иностранцами

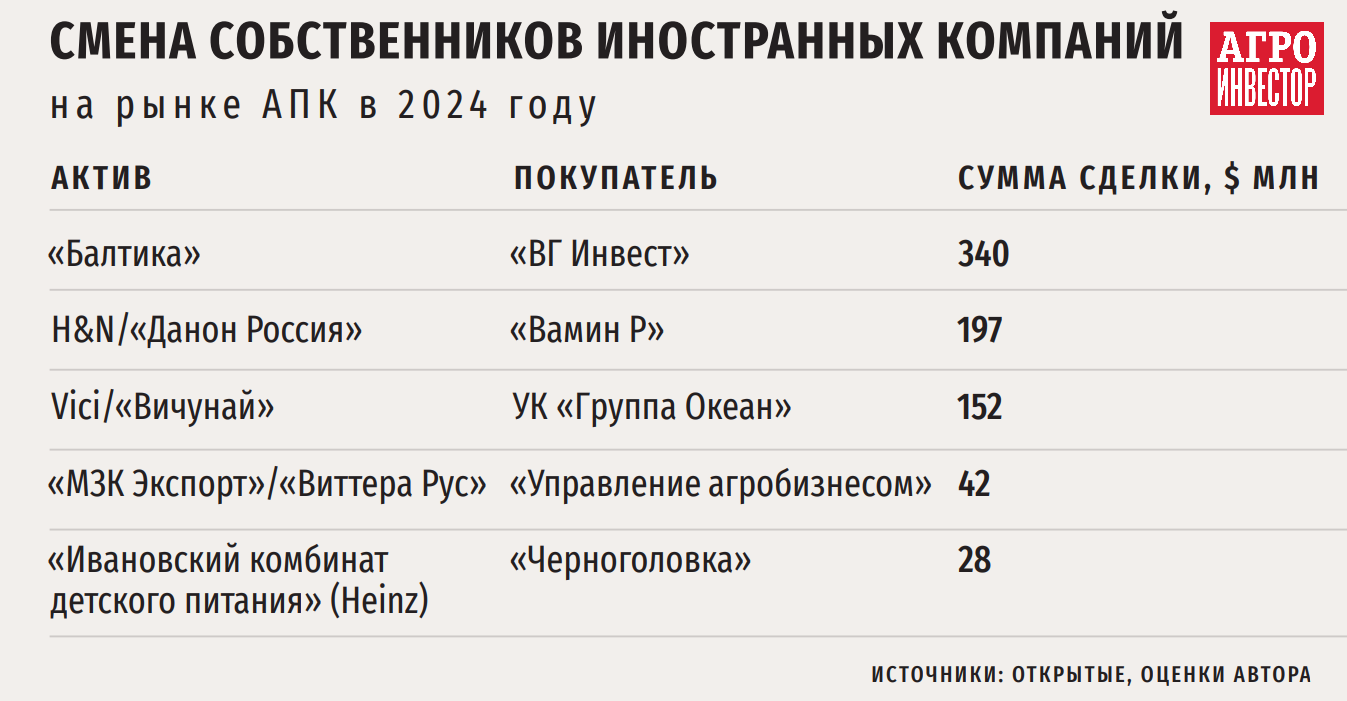

В сравнении с 2023 годом объем сделок по уходу иностранных компаний в прошлом году снизился в количественном выражении, но вырос в денежном. На рынке прошло пять сделок на сумму $760 млн против 11 сделок на сумму $630 млн, самая крупная из которых — это уже упомянутая «Балтика».

Смежной с АПК сделкой по уходу иностранцев является продажа Unilever группе Arnest Алексея Сагала, но активы Unilever в России в первую очередь представлены косметикой и бытовой химией, поэтому сделка не была включена в анализ. В России Unilever, в частности, выпускает мороженое Magnat и «Золотой стандарт».

Вместе с уходами иностранных компаний на рынке проходят и обратные сделки. Так, в соответствии с информацией председателя Союза экспортеров и производителей зерна Эдуарда Зернина, саудовский суверенный фонд Salic может довести свою долю в Olam Agri c 35% до 100%. Ранее об этом же сообщал и Bloomberg. Olam Agri работает на шести континентах и присутствует в том числе в России, где группа владеет Азовским зерновым терминалом на малой воде. Активы «Русмолко», крупного производителя сырого молока, со слов представителей агрокомпании, в периметр сделки не войдут.

Лидеры рынка M&A

В 2023 году лидером рынка M&A по количеству сделок была группа «Таврос», которая закрыла пять сделок общим объемом $118 млн. В 2024-м компания несколько снизила темпы и закрыла только две сделки на сумму оценочно $50 млн. В том числе последней закрытой сделкой стала покупка доли мясоперерабатывающего комбината «Тосненский» в Ленинградской области.

Возглавила же список крупнейших игроков рынка M&A по количеству сделок в ушедшем году ГАП «Ресурс». Компания закрыла пять сделок общим объемом около $190 млн. Так, первыми приобретениями холдинга в 2024-м были покупка активов группы «Шувалово» в Костромской области (свинокомплекс, молочное животноводство и мясопереработка) и племрепродуктора «Зеленчукский» в Карачаево-Черкесской республике. Во второй половине года «Ресурс» переключился на консолидацию рынка мясопереработки и выкупил в сентябре «Владимирский стандарт» (мощность предприятия — около 100 тыс. т в год), а в ноябре — ГК «Царицыно» (мощность — 50 тыс. т в год).

В декабре группа агропредприятий приобрела еще сразу несколько хозяйств в Саратовской области — ООО «Аверо», ООО «Белопольское», ООО «Клин-2002» и ООО «Садко», которые могут контролировать до 150 тыс. га сельхозземель. Кроме того, с высокой долей вероятности ГАП «Ресурс» выкупит еще 48 тыс. га в рамках реализации банком «Траст» компании ООО «Траст-Агро-Нива 4». Этот вывод следует из того, что к торгам 19 декабря 2024 года был допущен только один участник — компания АО «Рест» и торги были признаны несостоявшимися. Несмотря на то, что по состоянию на начало января доли компании остались у «Траста», условиями аукциона предусмотрено, что в случае признания торгов несостоявшимися по причине допуска к участию только одного участника последний может заключить договор купли-продажи долей по начальной цене лота. Генеральным директором компании АО «Рест» является Руслан Беретарь, который по косвенным признакам связан с предприятиями «Ресурса».

Тройку лидеров по количеству операций M&A замыкает компания «Черноголовка», которая закрыла в 2024 году три сделки на $51 млн в совокупности: покупка у Heinz Ивановского комбината детского питания, приобретение производителя готовых завтраков ООО «Злаки на завтрак» и производителя напитков из алоэ ООО «Вельта-Пенза».

Активную консолидацию рынка продолжили также ГК «Черкизово» и «Деметра-Холдинг». Так, группа «Черкизово» закрыла две сделки суммой более чем $100 млн, купив элеватор с комбикормовым заводом в Оренбургской области ООО «Вента-Ойл» и птицефабрику в Тюменской области у «Рускома». «Деметра-Холдинг» провел в 2024 году три сделки, которые в той или иной степени связаны с агросектором, — приобрел железнодорожный оператор «Атлант» (парк вагонов включает также цистерны для перевозки растительных масел), элеватор «Наш Союз» в Орловской области (на 50 тыс. т. единовременного хранения) и 25% в судоходной компании «Астрол», владеющей флотом из 10 балкеров. Однако последняя сделка не вошла в расчет общего объема рынка M&A, так как был выкуплен неконтрольный пакет.

Временное управление

Прошедший год был богат передачей многих бизнесов под управление Росимущества, и если в 2023-м в основном это были бизнесы иностранных холдингов, то в 2024-м — в основном активы, изъятые у собственников по указу президента или по требованию прокуратуры в связи с коррупцией, по причине финансирования ВСУ или просто потому, что собственники уже давно не живут в России. В частности, с начала года по решению суда в пользу государства перешли компании Олега Кана и Дмитрия Дремлюги в рыбной промышленности, АО «Макфа», ГК «Ариант», ГК «Главпродукт», активы «Конти» и производители алкоголя SPI Group и Global Spirits.

Отдельные собственники пытаются оспорить решение по передаче их бизнеса Росимуществу, но безуспешно. К примеру, так сделали владельцы «Арианта», но в январе 2025 года суд отклонил их ходатайство. В другом случае собственник ГК «Главпродукт», американская Universal Beverage Company, обратилась с письмом на имя руководителя администрации президента Антона Вайно. Владелец компании, Леонид Смирнов, уроженец СССР, является гражданином США и с 2007 года не появляется в России.

Из бизнесов иностранных собственников, которые перешли под управление Росимущества в 2024 году и пока не были кому-то проданы, стоит упомянуть, в частности, холдинг «Агротерра», который ранее принадлежал американскому фонду NCH Capital. Компания имеет в нескольких регионах ЦФО около 265 тыс. га сельскохозяйственных земель, стоимость которых оценивается в 25-30 млрд руб.

Неожиданной новостью практически в канун Нового года, 30 декабря 2024-го, стало решение президента о передаче пивоваренной компании AB InBev Efes под управление малоизвестной группе компаний «Вместе». Компания AB InBev Efes наполовину принадлежит турецкому собственнику Andaolu Efes, наполовину — бельгийской AB Inbev. Летом 2024 года турецкая компания собиралась выкупить долю в бельгийском предприятии, но получила отказ властей по сделке. Стоимость AB InBev Efes оценивается в $1,3 млрд.

Ожидания на 2025 год

Высокая ключевая ставка пока продолжает сдерживать рынок M&A. Кроме того, на второй план ушел главный фактор роста в последние годы — сделки по уходу иностранцев. Тем не менее на рынке появляются новые драйверы, такие, например, как перепродажа ранее выкупленных иностранных компаний и реализация переданных во временное управление бизнесов в рынок. Еще более существенный толчок сектору могут добавить ожидаемое завершение СВО и хотя бы частичное снятие санкций.

Что касается общих трендов, то традиционно стоит ожидать дальнейшей консолидации рынка крупнейшими агрохолдингами и их расширения. Сближение с Китаем придало многим компаниям импульс к выходу в Сибирь и на Дальний Восток.

Поддержать рынок M&A в 2025 году могут снизившаяся маржинальность в растениеводстве и как следствие — «охлаждение» цен на сельхозземли. Не исключен интерес к растениеводческому сектору также со стороны агрохолдингов, которые ранее не присутствовали в данном сегменте, и инвесторов из других отраслей.

Продолжится интерес к мясному животноводству. В частности, в свиноводстве M&A активность поддержит открытие экспорта свинины в Китай. Сохранится тренд и на вертикальную интеграцию, в том числе ожидаются новые сделки в мясопереработке, где покупателями тоже выступят крупные игроки.

Так, в начале января появилась информация, что ГК «Приосколье», третий производитель мяса птица в стране, может быть куплена «Агрокомплексом» им. Н. И. Ткачева. Если это действительно так, то сделка позволит «Агрокомплексу» удвоить объем производства курицы и практически сравняться по мощности с группой «Черкизово». При этом до конца не ясно, как чисто физически была реализована сделка, учитывая, что владельцу агрохолдинга «Приосколье», Геннадию Бобрицкому, в 2023-м было предъявлено обвинение в незаконной приватизации госпредприятия «Энергомаш» и по состоянию на начало этого года он находился в розыске.

Другой сделкой, которая была завершена уже в начале 2025-го, была продажа ГК «Витязь Авто». Новым собственником компании стала Наталья Баранова, продавцом выступил Евгений Свистула, которого также связывают с «Агрокомплексом». «Витязь-Авто» — это одна из крупнейших рыбодобывающих компаний Камчатки, которой принадлежат рыболовный участок по добыче нерки и завод по переработке лососевых мощностью 120 т готовой продукции в сутки. По мнению региональных СМИ, новый собственник предприятия может действовать в интересах Никиты Кожемяко, сына губернатора Приморья Олега Кожемяко.

Автор — инвестиционный банкир. Статья написана специально для «Агроинвестора».