Журнал «Агроинвестор»

В первом полугодии рынок наблюдал сокращение числа сделок и общей их стоимости. Однако по итогам 2023-го возможен рост обоих показателей: с российского рынка продолжают уходить иностранные компании, снижение рентабельности растениеводства может активизировать продажи неэффективных хозяйств, а холдинги по-прежнему настроены на расширение своей интеграции как вверх, так и вниз по цепочке бизнеса. О том, какие активы и за сколько покупают инвесторы, расскажет автор этой статьи

Несмотря на то что по итогам 2022 года ожидалось сокращение стоимостного объема сделок слияний и поглощений на 15%, рынок M&A в АПК и смежных секторах практически не изменился и составил $2822 млн. В 2021-м он оценивался в $2895 млн, таким образом, в деньгах снижение составило лишь 2,5%. Количество сделок уменьшилось за год с 57 в 2021-м до 48 в прошлом году. При этом «средний чек» сделки увеличился с $51 млн до $59 млн соответственно.

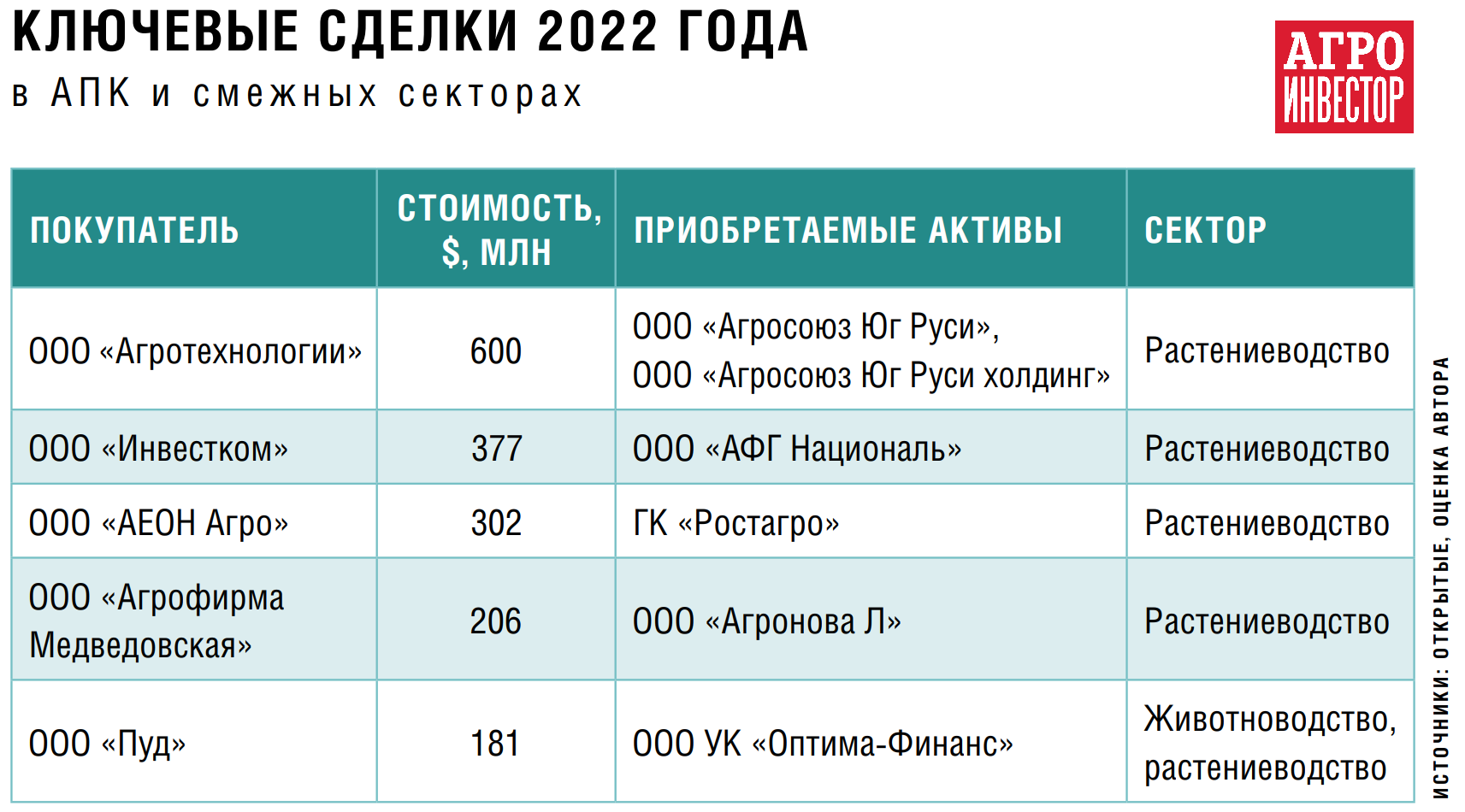

Самыми крупными сделками 2022 года стали продажа ГК «Юг Руси» своих земельных активов (цена сделки в рублях составила около 35 млрд, в долларах — $600 млн), переход агрохолдинга «АФГ Националь» через суд к компании «Инвестком» (оценочно — 23 млрд руб., или $377 млн) и покупка ООО «АЕОН Агро» 100% долей в уставных капиталах шести компаний ГК «Ростагро» и иных активов группы, вошедших в сделку, у Банка непрофильных активов «Траст» за рекордные 18,7 млрд руб. ($300 млн).

Что покупали и продавали

Переход активов холдинга «Ростагро», представленных в основном 240 тыс. га земли в Пензенской и Саратовской областях, к «АЕОН Агро» является знаковым для рынка, так как покупателем стал непрофильный инвестор. 80% ООО «АЕОН Агро» принадлежит владельцу корпорации AEON Роману Троценко, 20% у Михаила Смирнова — управляющего компании. В AEON входит около 30 предприятий, в числе которых речные пароходства, девелоперская компания, региональные аэропорты, один из крупнейших в России производителей азотных удобрений ГК «Азот» и др. При стартовой цене активов «Ростагро» в 14,4 млрд руб. за несколько часов торгов стоимость компании выросла на 30%, притом что по итогам 2022 года EBITDA «Ростагро», по оценкам различных игроков, должна была составить менее 1 млрд руб. Такая жесткая конкуренция на торгах и высокая цена продажи демонстрируют, что интерес к сектору, несмотря на текущие негативные рыночные тенденции в растениеводстве, сохраняется и стратегически инвесторы продолжают считать сектор инвестиционно привлекательным.

2022 год также отметился одной из крупнейших сделок за последние годы в мукомольной отрасли: Сабуровский комбинат хлебопродуктов (Тамбовская область) приобрел Ленинградский мельничный комбинат им. С. М. Кирова у «Аладушкин Групп». Мощность питерского предприятия — 1,65 тыс. т зерна в сутки, объем производства кормов — более 700 т в сутки. Покупка увеличила общий объем переработки зерна Сабуровского комбината до 4,7 тыс. т в сутки, или более 1,5 млн т в год. В целом важно отметить, что мукомольная отрасль привлекает сейчас внимание многих агрохолдингов и инвесторов, что связано с введенным в 2021 году зерновым демпфером и возможностью поставки муки на экспорт без дополнительных пошлин.

Неожиданной для рынка сделкой была покупка в конце прошлого года компанией «Управление агроактивами», входящей в ГК «Таврос», АО «Птицефабрика “Башкирская”» у группы компаний «Черкизово». За две недели до этого «Черкизово» приобрела данный актив с торгов у БНА «Траст» вместе с другими предприятиями ГК «Русское зерно Уфа». Общая стоимость той сделки составила 6,37 млрд руб., «Башкирская» же была продана за 2 млрд руб. ГК «Таврос» с помощью этой покупки вышла в новый для себя сегмент — рынок столового яйца, на котором уже долгое время не наблюдалось значимой M&A-активности. В апреле 2023 года БНА «Траст» выставил на торги другой актив в столовом яйце — птицефабрику «Комсомольская», тем не менее торги, намеченные на 19 мая, не состоялись из-за отсутствия заявок. По мнению игроков рынка, начальная цена в размере в 1,95 млрд руб. является завышенной и не отражает рыночной стоимости актива.

Традиционно повышенным интересом в агропромышленном секторе пользуются прежде всего растениеводческие активы. На такие сделки в 2022 году пришлось около $952 млн, или 34% общего объема. На сделки с проблемными активами в 2022 году пришлось порядка $478 млн, или 17%.

Наиболее активными покупателями на рынке с точки зрения количества сделок были агрохолдинг «Черкизово» (который в том числе купил ряд активов у банка «Траст»), ГАП «Ресурс» и «Агрокомплекс им. Н. И. Ткачева». Самым активным продавцом выступил НПА «Траст», который реализовал за прошлый год три крупных актива общей стоимостью $463 млн (16% общего объема рынка).

Если же говорить про сделки по уходу иностранных компаний, то общая их сумма в 2022 году составила $314 млн (11% всего объема сделок), количество — 13 (27%). Самыми крупными соглашениям по реализации активов иностранцами стали продажа долей испанской Grupo Fuertes в компании ООО «Тамбовская индейка» агрохолдингу «Черкизово», передача 100% долей чешской PPF Group в «РАВ Агро» краснодарскому ООО «Земельный резерв», а также сделка по продаже российской «дочки» финского производителя хлебобулочных изделий Fazer булочно-кондитерскому холдингу «Коломенский». В целом в сегменте «Сельское хозяйство» в России не представлено такое большое количество зарубежных компаний, как в других отраслях, и большая часть сделок с иностранными компаниями в АПК в широком смысле связана скорее с пищевой промышленностью.

Итоги первого полугодия

По предварительной оценке, в первом полугодии 2023 года объем рынка M&A в агропромышленном комплексе и смежных секторах сократился на 21%, до $622 млн. За аналогичный период годом ранее показатель находился на уровне $787 млн. Количество сделок составило 19 в сравнении с 20 за первые шесть месяцев прошлого года. Средняя сумма сделки уменьшилась с $39 млн в первом полугодии 2022-го до $33 млн. Причины снижения частично связаны с переносом реализации части сделок на второе полугодие этого года.

Одним из ключевых событий на данном рынке за первые шесть месяцев стала покупка 99% крупного рыбодобытчика на Камчатке «Витязь-Авто» компанией «Восточный актив», принадлежащей краснодарскому бизнесмену Евгению Свистуле. Еще 1% актива он приобрел напрямую. Сумма сделки оценивается в $150 млн. Принадлежащий «Витязь-Авто» современный лососевый завод рассчитан на выпуск 120 т готовой продукции в сутки. На 2023 год за компанией, по данным Росрыболовства, были закреплены квоты на добычу 8,7 тыс. т минтая, более 2,5 тыс. т камбалы, 2,9 тыс. т наваги и 1,3 т палтуса. Стоит отметить, что компания «Земельный резерв», выкупившая в прошлом году аграрные активы PPF Group, тоже учреждена Свистулой.

Еще одна крупная сделка, окончательно завершившаяся в январе 2023 года, — выкуп менеджментом ООО «ЛВМ Рус» (ранее — «Лэм Уэстон Белая Дача») 74,9% долей компании. Сумма сделки оценивается в $133 млн. «ЛВМ Рус» — крупнейшее в России предприятие по производству картофеля фри с проектной мощностью 100 тыс. т готовой продукции в год.

Также в топ-3 сделок вошла покупка завода Bunge в Воронежской области структурами Карена Ванецяна, контролирующего холдинг «ЭксОйл Групп» (имеет сильные позиции в экспорте сырого масла). Российский бизнес американской компании был продан с дисконтом более 50% к независимой оценке рыночной стоимости компании. Сумма сделки оценивается в $100 млн. Предприятие мощностью 200 млн бутылок подсолнечного масла в год с брендами «Олейна» и Ideal перешло под контроль бизнесмена в феврале 2023 года.

В совокупности на топ-3 пришлось около 62% всего объема слияний и поглощений за первые шесть месяцев текущего года в денежном выражении. Среди сделок с уходящими иностранцами на рынке, помимо выкупа долей ООО «ЛВМ Рус» и продажи российского бизнеса Bunge, можно также выделить переход местному менеджменту российских активов (расположены в Татарстане) одного из крупнейших производителей сельхозтехники в мире — компании CNH Industrial. На эти три сделки суммарно пришлось $293 млн, или 47% общего объема сделок M&A.

Если же говорить про сегменты сделок в АПК и смежных секторах, то непосредственно на сельское хозяйство по итогам первого полугодия 2023-го пришлось 51% в денежном выражении, на пищевую промышленность — 39%, транспортный сегмент — 10%.

Рыночные тренды и ожидания

В целом, несмотря на снижение объема сделок M&A за первые шесть месяцев, по итогам 2023 года не ожидается значительного падения объема данного рынка в АПК и смежных секторах. Скорее возможен даже рост по сравнению с 2022-м, так как до конца года инвесторы ждут закрытия ряда значимых для сектора сделок. В частности, в ближайшее время планируется закрытие сделки по продаже активов Danone в России (оценивается в $0,7-1 млрд), ожидается продажа долей Wilmar в НМЖК ($100 млн). Не исключена реализация активов иностранных пивоваренных концернов в России — Carlsberg (за $500-700 млн) и Heineken (за $100-200 млн), а также компании British American Tobacco (за $0,8-1 млрд). В пищевой промышленности до конца года ожидается закрытие таких сделок, как Kellogg ($50-80 млн) и Heinz ($30-50 млн).

Повышенная активность в части M&A прогнозируется среди агротрейдеров. В частности, группа ВТБ объявила в начале июня о возможной реализации 45% долей в «Деметра-Холдинг» уже в этом году. Потенциально сумма данной сделки может превысить $200 млн. От российских активов могут избавиться и ряд иностранных зернотрейдеров, в частности, о таких планах заявляли Louis Dreifus, Cargill и Vitera. Параллельно с их уходом интерес к сектору стал возникать у российских сельскохозяйственных холдингов, в частности, появилась информация, что собственник «Русагро» Вадим Мошкович планирует создать собственную компанию, которая будет специализироваться на экспорте зерна.

В целом рыночные тренды, намеченные в прошлые годы, сохранятся и в 2023-м, и 2024-м. Так, с уверенностью можно говорить о дальнейшей консолидации рынка. Главными покупателями в отрасли продолжают оставаться крупнейшие агрохолдинги, которые усиливают свои позиции на рынке за счет приобретения новых активов. В связи с падением маржинальности в растениеводстве возможно возникновение финансовых сложностей у небольших фермеров, у которых отсутствует финансовая подушка, и как результат — их поглощение более крупными игроками

Продолжится интерес к растениеводческим активам. Сектор является базовым в АПК и имеет значительный нереализованный потенциал. Интерес к земельным активам проявляют как крупные агрохолдинги, так и непрофильные инвесторы. Только за один год с мая 2021 по май 2022-го объем земельных банков топ-5 крупнейших игроков вырос на 258 тыс. га.

Основной массив сделок будет в растениеводстве

Константин Корнеев, Исполнительный директор «Ринкон Менеджмент»

Если говорить о трендах 2023 года, то, скорее всего, будут продолжаться сделки M&A в растениеводстве. Причем как с целью приобретения активов для непосредственно растениеводческого бизнеса, так и для расширения степени вертикальной интеграции холдингов. Экспортная пошлина ограничивает рентабельность чисто растениеводческих хозяйств, но идти в этот сектор с точки зрения развития кормовой базы для вертикальной интеграции вполне разумно.

Допускаю, что будут новые слияния и поглощения в птицеводстве. Но, опять же, в контексте приобретения старых производственных площадок для их дальнейшей модернизации. Потому что все более-менее хорошие активы уже разошлись, остаются только те, эффективность которых можно и нужно повышать.

Что касается молочной отрасли, здесь сложнее. В секторе сейчас непонятная ситуация с рентабельностью, с балансами спроса и предложения. Аналогично в части глубокой переработки мяса. Что касается свиноводства, здесь тоже в рамках укрупнения возможны точечные сделки.

Таким образом, основной массив сделок M&A, вероятно, придется на растениеводческие предприятия, особенно с учетом их финансовых показателей по итогам уборочной кампании. Что касается остальных отраслей — мясной, молочной мясоперерабатывающей, — здесь будут скорее точечные сделки, которые связаны именно с неглобальной стратегией развития компаний.

Относительно сделок, которые мы наблюдали за последний год, я бы выделил реализацию активов БНА «Траст». Это хороший, показательный кейс: банк покупает проблемные предприятия, а передает их новым собственникам уже нормально работающими.

Сохранится тренд на вертикальную интеграцию. По-прежнему наблюдается интеграция как «вниз» через покупку сырьевой базы, к примеру растениеводческих активов, так и «вверх», через приобретение свиноводами и птицеводами мясоперерабатывающих предприятий. Таким образом, компании стараются диверсифицировать свои риски.

Интерес к сектору продолжат проявлять непрофильные игроки. Сейчас на рынке имеется большая ликвидность, и АПК сохраняет для всех повышенную инвестпривлекательность. Агропром является базовой отраслью для пищевой промышленности, продукция которой всегда будет пользоваться спросом, несмотря на макроэкономическую нестабильность.

Еще один важный тренд — увеличение интереса агрохолдингов к активам в Сибири и на Дальнем Востоке. Сближение с Китаем и выход крупных торговых сетей в новые регионы побуждают крупные компании тоже присматриваться к этим территориям. Примером этого может быть интерес ГК «Юг Руси» к покупке компании «Комсомолец» в Забайкальском крае.

Хозяйства, которые не видят перспектив, избавляются от бизнеса

Александр Корбут, Независимый эксперт аграрного рынка

В этом году сделки идут достаточно активно, особенно в части поглощения молочных ферм и растениеводческих предприятий. В первом случае это связано с тем, что рентабельность производства молока существенно снизилась, в таких условиях малым фермам приходится непросто, некоторые в результате продаются. Хозяйства переходят более крупным компаниям, которые расширяют за счет этого свою производственную мощность. В растениеводстве ситуация еще сложнее, потому что пошлины придавили все, что могли. Возможности рассчитаться по кредитам у многих предприятий нет, они находятся в предбанкротном состоянии. Те, кто не видит перспектив, избавляются от бизнеса. Если пошлины не будут отменены, то закрытие хозяйств будет продолжаться. В первую очередь малых, но и достаточно крупные могут столкнуться с такими же сложностями.

Из значимых сделок этого года я бы выделил возможную покупку «Югом Руси» компании в Забайкалье (на момент подготовки статьи сделка не была завершена. — Прим. ред.). Возможно, стратегия масложирового холдинга заключается в расширении в регионе производства рапса и организации там своих перерабатывающих мощностей с прицелом на дальнейшие поставки продукции в Китай. С другой стороны, в прошлом году компания избавилась от своих аграрных активов, а теперь, получается, опять входит в растениеводство. К тому же рапс растерял свою высокую доходность, поэтому здесь нужно внимательно оценивать потенциальные возможности для дальнейшего развития.

Продолжится и уход иностранных игроков с рынка. Поток таких сделок постепенно снижается, но именно 2023 год может стать «пиковым» по их объему в пищевой промышленности.

Таким образом, в этом году и, возможно, в следующем на рынке АПК и в смежных секторах ожидается сохранение повышенной M&A-активности, вызванное уходом иностранцев, укрупнением агрохолдингов и выходом на рынок новых инвесторов, стремящихся разместить избыточную ликвидность.

Автор — инвестиционный банкир. Статья написана специально для «Агроинвестора».