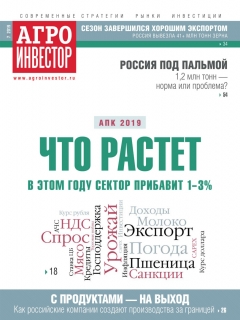

Журнал «Агроинвестор»

Снижение урожая в прошлом году не помешало российским экспортерам в первые месяцы сезона-2018/19 ежемесячно вывозить на внешние рынки рекордные объемы зерна. В первую очередь таким темпам способствовали рост мощностей терминалов и активизация железнодорожных перевозок даже из отдаленных регионов страны. Российская инфраструктура экспорта выходит на новый уровень развития, делает вывод автор этой статьи

Зерновой сезон-2018/19 завершился вторым после рекордного объемом экспорта. И это несмотря на сократившийся более чем на 15% урожай. Такая ситуация позволяет сделать вывод, что растущие мощности терминалов по перевалке и увеличение объемов железнодорожных перевозок позволяют в летние и осенние месяцы отгружать большое количество зерна безотносительно размера полученного валового сбора. По предварительной оценке аналитического центра «Русагротранса», за 2018/19 сельхозгод Россия поставила за рубеж около 41,7 млн т зерна без учета вывоза в страны ЕАЭС и зернобобовых с мукой (в 2017/18-м — 52,7 млн т).

Экспортный расклад

Если рассматривать структуру зернового экспорта, то результаты по агрокультурам разнятся. В частности, вывезен второй после рекордного (полученного в предыдущем сезоне) объем пшеницы — 34,2 млн т, годом ранее было 40,8 млн т. Экспорт ячменя тоже ниже прошлогоднего — 4,3 млн т против 5,87 млн т соответственно, но в целом находится на хорошем среднем уровне. А вот поставки кукурузы — самые низкие за последние шесть лет, 2,5 млн т (в 2017/18-м — 5,65 млн т). Основная причина падения вывоза заключается в снижении качества данной агрокультуры в южных регионах из-за июльской засухи и в сокращении ее валового сбора до 11,4 млн т против 13,2 млн т в 2015 и 2017 годах и 15,3 млн т в 2016-м. В последний раз такой урожай наблюдался в 2013-м и 2014-м, однако тогда объемы экспорта были выше: в сезоне-2013/14 — 4,03 млн т, в 2014/15-м — 3 млн т. Связано это с существенным увеличением поставок кукурузы на мировой рынок со стороны ближайшего соседа России — Украины. В ушедшем сельхозгоду она вывезла в 1,5 раза больше, чем годом ранее — около 27 млн т. В 2013/14-м и 2014/15-м цена российской кукурузы была сопоставимой или на $5/т ниже украинской, тогда как в 2018/19-м практически весь сезон она держалась существенно выше — на $5-15/т, что в итоге и сказалось негативно на объеме поставок.

Свыше 32,1 млн т зерна, или почти 80% экспортного потенциала, было вывезено за первые семь месяцев сезона — с июля по январь. Тогда темпы отгрузок зерна на внешние рынки превышали прошлогодние. Для сравнения, за семь месяцев 2017/18 сельхозгода было экспортировано 31,1 млн т, или 60% от общего объема. Ускорение темпов вывоза произошло исключительно за счет интенсивного экспорта пшеницы. При этом поставки ячменя и кукурузы уже с начала сезона отставали от аналогичных показателей 2017/18-го.

Пика экспорт зерна достиг в августе 2018-го, составив 5,3 млн т. Годом ранее максимум был зафиксирован в ноябре — 5,5 млн т. В последующие месяцы вывоз из России постоянно сокращался, за исключением декабря прошлого года, когда он немного увеличился под влиянием роста цен до уровней в $235-240/т (FOB глубоководные порты Черного моря).

Резкое снижение темпов отгрузок зерна отмечалось с февраля 2019-го. Этому способствовало, во-первых, существенное сокращение запасов пшеницы — до минимума за последние четыре сезона. Во-вторых, сохранившийся на неплохом уровне экспортный потенциал в ЕС и США. Как результат — резкое снижение конкурентоспособности российской пшеницы на мировом рынке на фоне высокого уровня внутренних цен.

Парк вагонов растет

По данным «Русагротранса», только за январь — апрель 2019 года в России было построено 2,98 тыс. вагонов-зерновозов против 1,3 тыс. за аналогичный период 2018-го. За весь прошлый год производство вагонов составило 6,4 тыс. В результате парк зерновозов, несмотря на списание, возрос с начала 2018-го к середине 2019-го на 5,2 тыс. вагонов — до 46,6 тыс. При этом доля инновационных вагонов грузоподъемностью более 76 т увеличилась с 14% до 25%.

Неконкурентные цены

К началу 2019 года под влиянием внутреннего спроса пшеница подорожала во всех ключевых зернопроизводящих регионах. По сравнению с первой половиной сезона рыночная цена пшеницы четвертого класса (без НДС) выросла в Центре на 17%, или с 11,6 тыс. руб./т до 12,4 тыс. руб./т, на Юге на 20% — с 11,7 тыс. руб./т до 14,1 тыс. руб./т, в Приволжье на 17% — с 10,3 тыс. руб./т до 12 тыс. руб./т, на Урале на 9% — с 8 тыс. руб./т до 8,7 тыс. руб./т, в Сибири на 27% — с 7,9 тыс. руб./т до 10 тыс. руб./т.

Экспортеры также поднимали цены. Так, если в начале сезона пшеница с протеином 12,5% стоила около $222/т (FOB глубоководные порты Черного моря), то к февралю она подорожала до $240-245/т, несмотря на то, что мировые цены уже активно падали. Таким образом, начиная с последнего месяца зимы российская пшеница стала не конкурентоспособной на мировом рынке и начала проигрывать в египетских тендерах, потеряв ценовое преимущество: французская, румынская и даже американская пшеница предлагалась минимум на $5/т дешевле. Из шести тендеров GASC с поставкой в марте — июне суммарным объемом 1,44 млн т Россия смогла выиграть всего один контракт на 60 тыс. т с выгрузкой в начале апреля.

К концу сезона экспортные цены упали до уровней в $200-205/т. Однако вывоз в последние два месяца сельхозгода в основном имел место за счет ранее закупленных объемов. Цена нового урожая еще в мае уходила до уровня $180/т. Впрочем, на новостях из США о рекордно низких темпах сева кукурузы из-за переувлажнения почвы и возможного ухудшения качества пшеницы, а также высоких температур в центрально-европейской части России цены возросли до уровней в $195-198/т. Еще в середине июня сохранялась вероятность, что потери от недосева по кукурузе в США будут не столь масштабны, как предполагается, и экспортные цены вновь скорректируются вниз до $190/т и ниже.

Затягивание сроков выдачи документов на экспорт усложняет работу

Станислав Кашуба, Управляющий агробизнесом концерна «Покровский»

Сезон-2018/19 сложился для нашей компании неплохо. Показатели урожайности зерна в прошлом году у нас были немногим меньше, чем в 2017-м из-за засухи, но поскольку мы приобрели дополнительные площади земли, то в целом сбор получился больше. Часть продукции мы экспортируем сами, часть продаем на внутреннем рынке и другим экспортерам. Самим же нам удалось поставить за рубеж более 300 тыс. т зерна. Единственное, что отставал вывоз кукурузы, поставки которой при сложившихся экспортных ценах были невыгодны.

Мы постоянно ведем работу над расширением рынков сбыта нашего зерна, мониторим цены, внутренние и внешние, и стоит сказать, что за рубежом нас уже оценили как выгодных партнеров. В завершившемся сезоне мы впервые стали поставлять свою продукцию в Нигерию, Перу, Саудовскую Аравию, Танзанию и Бурунди. Основная часть зерна была вывезена в первой половине сельхозгода.

В этом году работу осложняет затягивание выдачи сопроводительной документации на судовые партии. Мы знаем экспортеров, которые уже понесли убытки из-за длительных сроков выдачи фитосанитарных документов. Обидно, ведь все эти проволочки ведут не к наращиванию экспорта, а к утеканию денег за рубеж за простои судна: чем дольше выдается сертификат, тем больший демередж заплатит экспортер и заложит это в цену закупки продукции у сельхозпроизводителя.

На внутреннем рынке с текущего года усилен контроль за карантинными объектами, и это правильно, нужно осознано подходить к культуре выращивания сельхозпродукции, что позволит выйти на новые мировые рынки. Но при существующем сейчас механизме выдачи карантинных сертификатов — на каждую машину — в новом сезоне в разгар уборки нас всех ждет коллапс. Если не изменят порядок выдачи данных документов, введя, например, декларации не на машину, а на определенную партию, то уборка просто остановится.

Главные инвестиции сейчас делаем в приобретение земель, обновление парка техники, обучение персонала, в частности работе по правилам GAFTA. Также в начале июня купили элеватор мощностью хранения 100 тыс. т.

Покупатели и продавцы

Тройка крупнейших стран — импортеров российского зерна в сезоне-2018/19 осталось неизменной. Лидерство сохранил Египет, несмотря на сокращение закупок по сравнению с прошлогодним объемом почти на 12% до 7,6 млн т против 8,7 млн т в 2017/18-м (все цифры здесь и ниже — за 11 месяцев, если не указано другое). Турция уменьшила ввоз российского зерна еще больше — примерно на 22% до 5,5 млн т против 7 млн т годом ранее, но вторая строчка рейтинга осталась за ней. А вот Иран — один из немногих в завершившемся сезоне, кто пусть незначительно — на 1,6%, но увеличил импорт зерна (ячменя и кукурузы) из России: с 2,4 млн т до 2,5 млн т.

Сокращение закупок российского зерна рядом стран (помимо Египта и Турции значительно уменьшили ввоз такие крупные импортеры, как Саудовская Аравия, Бангладеш, Нигерия, Индонезия, Судан, Ливан, Азербайджан и др.) связано прежде всего со снижением валового сбора и экспортного потенциала России. При этом FAS USDA прогнозировала в 2018/19 сельхозгоду мировой спрос со стороны большинства этих покупателей на уровне или выше предыдущего.

Но были и другие ограничивающие факторы. Например, Вьетнам, в сезоне-2017/18 вошедший в топ-5 стран — импортеров российского зерна и активно закупавший пшеницу в июле — октябре 2018/19-го, полностью прекратил ее поставки с ноября из-за несоответствия ввозимого зерна фитосанитарным требованиям. Азербайджан остановил ввоз из России по причине собственного рекордного урожая пшеницы и увеличения поставок из Казахстана в начале сезона. Экспорт в Саудовскую Аравию, несмотря на повышенный спрос в первой половине сельхозгода, упал в 1,5 раза из-за уменьшения российского валового сбора ячменя.

Если рассматривать вывоз в разрезе регионов мира, то в 2018/19-м по сравнению с предыдущим сезоном увеличились поставки отечественной пшеницы в Европу: Грецию, Албанию, Румынию, Норвегию, Нидерланды, Кипр. В целом — на 45%, по причине сокращения урожая данной агрокультуры в ЕС и сохранявшихся там высоких цен большую часть сельхозгода. На прежнем хорошем уровне — около 7 млн т — сохранился экспорт в страны Африки (кроме Северной), в том числе через порты Балтики. Остальные регионы мира импортировали существенно меньше российского зерна, чем в предыдущем рекордном сельхозгоду.

В то же время основными регионами — импортерами российского экспорта по-прежнему остаются Ближний Восток — 13,9 млн т, или 34% от общего вывоза (в 2017/18-м — 17,8 млн т или 36%) и Северная Африка (прежде всего Египет) — 10 млн т, или 25%, против 11,8 млн, или 24%, годом ранее. В страны Юго-Восточной Азии было вывезено меньше зерна, но доля этого региона возросла: в 2017/18-м показатели составляли 4 млн т, или 8%, в 2018/19-м — 3,6 млн т, или 9%. Cнизились поставки в страны Южной Азии, и в особенности Восточной. Произошло это несмотря на резкое сокращение присутствия Австралии в данном регионе из-за жесточайшей засухи и высоких цен. Остальные страны-экспортеры смогли нарастить поставки в этот регион.

Что касается компаний — экспортеров российского зерна, то здесь топ-3 тоже остался без изменений. Лидерство в отгрузках четыре сезона подряд (с 2015/16-го) принадлежит ТД «Риф». С июля по май компания отгрузила за рубеж 6,8 млн т (в 2017/18-м — 6,7 млн т). За год доля «Рифа» в общем экспорте зерна из страны увеличилась с 13,6% до 16,7%.

Вторую строку рейтинга занимает «Гленкор», несмотря на то, что компания уменьшила вывоз до 3,5 млн т, а долю рынка — с 10,2% до 8,8%. Зато заметно прибавил «Астон», который размещается на третьей позиции: объемы отгрузок он увеличил с 3,1 млн т до 3,4 млн т, а свою долю с 6,4% до 8,4%.

Общая доля первой тройки экспортеров за последние четыре сезона возросла с 28% до 43%, а объем — с 9,7 млн т до 13,8 млн т, то есть в 1,4 раза. При этом двое из тройки лидеров — ТД «Риф» и «Астон» — осуществляют активную рейдовую перевалку через порт Кавказ: таким образом они отправляют за рубеж свыше 60% зерна. «Гленкор» же работает преимущественно на собственном терминале в Тамани.

Несмотря на сокращение экспортного потенциала в сезоне-2018/19, ряд экспортеров, помимо «Рифа» и «Астона», нарастили свои объемы и долю. Это касается агрохолдинга «Степь», увеличившего отгрузки с 0,36 млн т в 2017/18-м до 1,1 млн т в 2018/19-м, а долю — с 0,7% до 2,8%, «Юга Руси» — с 0,8 млн т до 1,6 млн т и с 1,8% до 2,6%, группы «АСТ» — с 0,78 млн т до 0,85 млн т и с 1,6% до 2,1%.

Такие крупные экспортеры, как «Каргилл» и «МироГрупп», в 2018/19-м тяготели к экспорту через терминал «КСК» в Новороссийске (свыше 70% объема), агрохолдинг «Степь» и «АСТ» — через «НЗТ» (более 70%), «ОЗК» и «Луис Дрейфус» — через «НКХП» (96% и 61% соответственно).

Открытие новых рынков зависит от государства

Евгений Сидюков, Гендиректор «Краснодарзернопродукт-Экспо»

«КЗП-Экспо» занимается производством зерновых и масличных агрокультур, а также осуществляет их хранение, переработку и торговые операции. Около 80% зерновой продукции, выращиваемой нами и закупаемой, уходит за рубеж. В сезоне-2018/19, конечно, мы отметили снижение предложения зерна из-за сокращения валового сбора, других особенностей у ушедшего сельхозгода не было. Структура наших отгрузок также не менялась: пшеница и ячмень поставлялись за рубеж в тех же долях, что и годом ранее, разве что кукурузу в этот раз почти не вывозили.

Максимальные продажи традиционно осуществлялись с августа по ноябрь, потом экспорт пошел на снижение. Отправляем зерно в Египет, Турцию, Вьетнам, Индонезию и Бангладеш — это наши главные рынки. Открытие новых зависит только от конкретных договоренностей между странами, а все-таки не от компаний. Так, Россельхознадзор ведет переговоры по выходу на рынки Ирака, Венесуэлы и других стран. Возможно, скоро сможем поставлять свою продукцию и туда.

Инвестиции в бизнес на данный момент актуальны только для собственного производства зерна, экспортные же продажи стабильны по рентабельности и не требуют дополнительных вложений.

Логистика вывоза

В июле — октябре 2018 года и российский экспорт в целом, и отгрузки по железной дороге находились на рекордных уровнях и опережали аналогичные показатели предыдущего года за счет высокого мирового спроса и хорошей конкурентоспособности российского зерна на мировом рынке. По железной дороге за весь сезон вывезено почти 13,6 млн т зерна, что на 30% ниже прошлогоднего уровня (в 2017/18-м — 19,2 млн т) и связано с сокращением экспортного потенциала России. Тем не менее этот показатель на четверть выше уровня предыдущих лет. Так, например, в 2015/16-м по ж/д отправлено лишь 10,7 млн т, в 2016/17-м — 10,8 млн т. Причина заключается в общем увеличении поставок железной дорогой в направлении глубоководных и малых портов Азово-Черноморского бассейна (АЧБ), а также портов Балтики.

Примечательно то, что в ушедшем сельхозгоду два из зернопроизводящих макрорегионов страны не просто увеличили отгрузки зерна на экспорт по ж/д, а осуществляли их рекордными темпами. В частности, Сибирь за 11 месяцев сезона нарастила поставки в 1,8 раза — до 2,06 млн т, а Урал на 27% — до 912 тыс. т. Остальные регионы отгрузки сократили: Центральное Черноземье — до 5,5 млн т против 6,3 млн т годом ранее, Юг — до 4,07 млн т против 4,9 млн т, Приволжье — до 4 млн т против 4,67 млн т. В результате доля поставок из Сибири увеличилась с 6% до 12%, из Урала — с 4% до 6% при снижении долей в вывозе другими регионами. Это стало следствием того, что спрос на экспортные перевозки со стороны пострадавшего от засухи ПФО резко снизился по сравнению с предыдущим сезоном, когда там был рекордный урожай. Снижение экспортного потенциала имело место и в центральном регионе. Поэтому экспортеры начали активно приобретать и вывозить зерно в Сибирском и Уральском федеральных округах уже с октября 2018 года.

Что касается перевалки в портах, то, несмотря на сокращение экспорта, ряд направлений вывоза остались в плюсе. Например, на прежнем уровне сохранились объемы перевалки в порту Кавказ (10,5 млн т) и портах Каспия (2,1 млн т), а на Балтике вывоз увеличился с 2,4 млн т до 2,9 млн т.

В ближайшие пять лет мощности по перевалке зерна в портах АЧБ могут вырасти в 1,6 раза — до 73 млн т/год. Сейчас они оцениваются в 45 млн т/год. Способствовать расширению будет увеличение мощностей ОТЭКО (Тамань), всех терминалов Новороссийска, а также малых портов Азовского моря (ТД «РИФ»). Российские порты Балтики могут увеличить перевалку втрое — до 9 млн т — за счет строительства порта в Усть-Луге (Ленинградская область).

Проекты строительства новых и расширения действующих терминалов в портах Каспийского моря (Махачкала, Оля, Стрелецкое), в свою очередь, позволят увеличить мощности по перевалке с 2 млн т до 4 млн т. В целом объем перевалки зерна во всех российских портах может возрасти к 2022 году с 49,8 млн т как минимум до 80,5 млн т, или в 1,6 раза.

Рентабельность экспортных продаж объективно низкая

Александр Григорьянц, Коммерческий директор «Глобэкс грейн»

В завершившемся сезоне «Глобэкс Грейн» экспортировал немного меньше зерна, чем ожидалось. Низкий урожай привел к тому, что в центральных регионах страны продукцию по высоким ценам активно забирали переработчики, и отправка оттуда зерна на внешние рынки прекратилась уже к Новому году. В феврале, когда произошло резкое снижение экспортных цен, основные экспортеры остановили заключение новых контрактов, преимущественно выполняя ранее заключенные договоренности. Повышение стоимости перевозок железнодорожным транспортом также сыграло роль. С начала сельхозгода в ЦФО тарифы выросли на 300 руб./т, в Сибири — до 1 тыс. руб./т. Таким образом, сезон в целом закончился раньше, чем обычно. В текущем году урожай, очевидно, будет выше, поэтому сезон продлится дольше и будет более активным. Хотя многое будет зависеть от внешнего паритета цен.

Новых направлений экспорта в 2018/19-м мы не открыли, но надеемся в ближайшем будущем выйти на интересный нам азиатский рынок.

Рентабельность экспортных продаж в ушедшем сезоне была объективно низкая — 3-4% в среднем по отрасли. Какие-либо вложения в активы для компании сейчас неактуальны: у нас есть определенные договоренности с терминалами, складами и перевозчиками, этого на данный момент вполне достаточно.

Автор — руководитель аналитического центра компании «Русагротранс».