Журнал «Агроинвестор»

Хотя зависимость российской экономики от глобальных факторов в последние годы несколько снизилась, серьезное ухудшение внешних условий может повлиять на нее, в том числе на АПК. Высокие процентные ставки и накопившиеся дисбалансы в финансовой системе могут стать причиной мирового кризиса, хотя реализация такого сценария и невысока. Впрочем, на отрасль негативно влияет и ряд внутренних макроэкономических факторов

В проекте «Основные направления единой государственной денежно-кредитной политики на 2025 год и период 2026 и 2027 годов» Банк России представил дополнение к базовому сценарию развития российской экономики: «дезинфляционный» (более высокое предложение), «проинфляционный» (более высокий спрос) и самый неблагоприятный — «рисковый» (глобальный кризис). Последний, в частности, подразумевает усиление деглобализации мировой экономики и обострение отношений Китая и США, в результате мировой спрос резко упадет, а ВВП России в 2025 году может снизиться на 3-4%. В случае его реализации мировой финансовый кризис будет сопоставим по масштабам с тем, который был в 2007—2008 годах, предупреждает регулятор.

Хотя по сравнению с досанкционным 2021 годом зависимость российской экономики от глобальных факторов стала меньше, она по-прежнему глубоко интегрирована в мировую, поэтому ухудшение внешних условий может повлиять на Россию. Причиной мирового кризиса могут стать высокие процентные ставки и накопившиеся дисбалансы в финансовой системе. Повышенное инфляционное давление и усиление санкционных ограничений приведут к существенному сокращению предложения в российской экономике. Впрочем, вероятность «рискового» сценария по сравнению с прошлым годом снизилась, уточняет ЦБ, а из двух других альтернативных сценариев он считает более вероятным «проинфляционный».

Кризис нельзя исключать

И Центробанк, и Минэкономразвития, и другие организации, которые занимаются прогнозированием, всегда рассматривают оптимистичный, реалистичный и рисковый сценарии. Какой из них реализуется — зависит от очень многих факторов: макроэкономического, геополитического, социального, рассуждает независимый эксперт рынка АПК Александр Корбут. «Рисковый сценарий нужен не для того, чтобы нас напугать, а чтобы показать ориентиры органам власти, где нужно “соломки подстелить”. Наличие рискового сценария уже позволяет снизить риски его возникновения», — считает он.

Для развития нужна доходность

Не вполне макроэкроэномический, но оказывающий серьезное влияние на растениеводство фактор — пошлины и ограничения на экспорт зерна и масличных, говорит Александр Корбут. «Сельхозпроизводители лишились доходов, и результат мы уже получаем: в отрасли снижаются инвестиции, минимум половина из которых была за счет собственных средств аграриев. Нет средств — нет инвестиций. В итоге начался технологический откат, — обращает внимание он. — У нас два года подряд снижается применение минеральных удобрений на зерновых и подсолнечнике. Технологический откат начинается легко и непринужденно, а остановить его будет очень сложно. Для сельского хозяйства сейчас нужна программа, которая будет сводиться к одной цели — повышению доходов аграриев, а не к постановке рекордов по экспорту и урожаю».

Если у отрасли будет доходность, то сельхозпредприятия освоят все неиспользуемые сельхозземли — нужна будет только поддержка по мелиорации, а остальное люди сделают сами, уверен Корбут. «Мы это уже проходили: после 2001 года многое было сделано самими сельхозпроизводителями, и те успехи, которые мы получили, когда начали нацпроект по сельскому хозяйству, базировались именно на том, что государство очень четко почувствовало и подхватило те компетенции, которые возникли», — говорит эксперт.

У дополнительных сценариев от ЦБ вероятность явно меньше, чем у базового, оценивает вице-президент, начальник Аналитического департамента Газпромбанка Дарья Снитко. Фрагментация торговли товарами и так остро стоит перед экономиками мира, а Россия уже решает задачу переориентации экспорта. «В текущих реалиях складывается впечатление, что российские экспортеры уже подготовились к возможным ухудшениям мировой конъюнктуры, но нет, товары из России продаются в целом по рынку, и дисконты в основном возникают из-за сложной и/или дорогой доставки и страховки грузов», — говорит она. При этом реализация негативного сценария грозит падением цен для всех участников мирового процесса, и АПК, как показывает практика, в таких ситуациях не остается в стороне.

С 2021 года мировая экономика функционирует в стадии восстановления и роста после кризиса пандемии. Несмотря на резкие всплески цен на сырьевые товары в последние годы, снижения спроса не наблюдалось, крупные экономики не входили в стадию рецессии, обращает внимание ведущий научный сотрудник Центра агропродовольственной политики РАНХиГС Денис Терновский. Однако, по его словам, эти риски сохраняются, а применительно к российскому АПК скорее даже усиливаются. «Это связано с географической структурой экспорта: мы продаем продовольствие странам с более низким уровнем доходов, чем другие крупные экспортеры. В случае глобального кризиса именно такие страны испытывают наибольшие трудности с обеспечением валютной стабильности, уровнем внутреннего спроса и, как следствие, с устойчивостью внешней торговли, — поясняет он. — Переориентация потоков российского экспорта в последние два года усиливает эти риски, что должно быть учтено при его регулировании».

Прогнозы по инфляции повышены

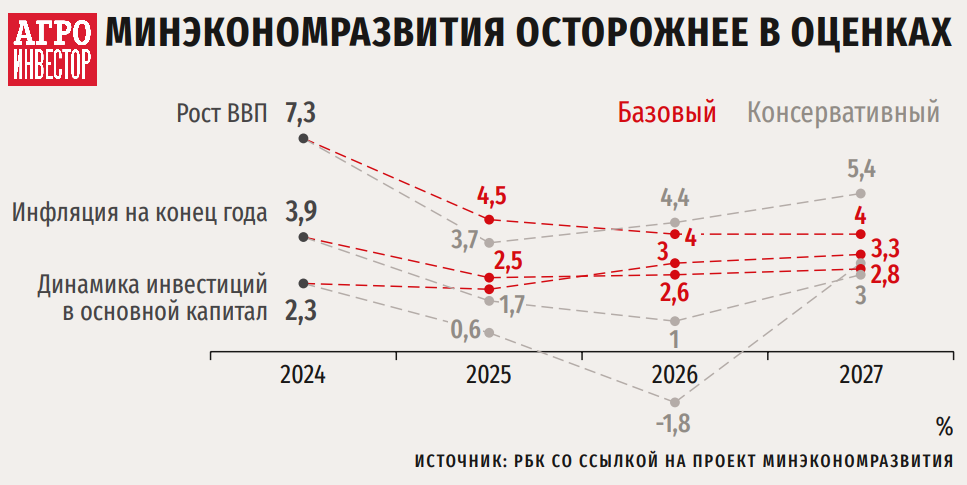

В сентябре Минэкономразвития внесло в правительство прогноз социально-экономического развития на 2025-2027 годы. Согласно проекту, на который ссылались «Ведомости», инфляция по итогам 2024 года будет выше, чем министерство ожидало в апреле: 7,3% вместо 5,1%. При этом экономика будет расти быстрее — прогноз по ВВП на этот год был улучшен до 3,9% по сравнению с 2,8% в апрельской версии документа.

Банк России в базовом прогнозе ожидает инфляцию в конце этого года на уровне 6,5-7%, правда, 13 сентября, повысив ключевую ставку с 18% до 19%, регулятор отмечал, что текущее инфляционное давление остается высоким и инфляция по итогам 2024 года, вероятно, превысит этот прогнозный диапазон. «Рост внутреннего спроса все еще значительно опережает возможности расширения предложения товаров и услуг. Требуется дополнительное ужесточение денежно-кредитной политики, для того чтобы возобновить процесс дезинфляции, снизить инфляционные ожидания и обеспечить возвращение инфляции к цели в 2025 году», — сообщал ЦБ.

С другой стороны, в период возможного кризиса под угрозу ставятся альтернативные цепочки внешнеторговых платежей, продолжает Терновский. Меньшую волатильность курсов обычно показывают основные резервные валюты, расчеты по которым сейчас для российских экспортеров ограничены. Расчеты с использованием национальных валют в этом случае будут нести риски значительных колебаний и будут менее эффективными, добавляет эксперт.

Директор практики по предоставлению услуг компаниям сектора АПК компании «Технологии Доверия» Антон Виноградов считает, что вероятность рискового сценария «глобального кризиса» нельзя исключать, особенно в условиях дальнейшей эскалации геополитической напряженности и экономической изоляции России. Однако для его полной реализации потребуются такие события, как новая глобальная рецессия, усиление торговых войн и распад международных торговых и финансовых институтов. По его мнению, более вероятна частичная реализация элементов этого сценария: усиление фрагментации мировых торговых блоков, замедление глобального спроса и сокращение экспортных возможностей России. «Однако исполнение этого сценария с резким падением ВВП зависит от множества факторов, включая внутренние меры адаптации и успехи России в диверсификации экономики и расширении торговых связей с новыми партнерами», — отмечает эксперт.

В последние годы Россия продемонстрировала способность адаптироваться к новым экономическим условиям, расширяя внутреннее производство, переориентируя экспорт на новые рынки, такие как Китай, Индия, Турция, государства Евразийского экономического союза, и развивая импортозамещение. Если эти тенденции продолжатся, то наша страна сможет смягчить последствия глобальной фрагментации и поддержать собственную экономическую стабильность, уверен Виноградов.

Россия остается частью мирового рынка

Зависимость российской экономики от глобальных факторов по сравнению с 2021 годом снизилась, но в основном это касается стратегических секторов, таких как энергетика, оценивает директор по стратегии ИК «Финам» Ярослав Кабаков. Влияние же мировой конъюнктуры на АПК остается значительным, особенно в части импорта технологий, оборудования и сырья, что осложняет адаптацию в условиях санкционного давления.

«Я бы не сказал, что мы сейчас существенно меньше зависим от мировой макроэкономики, чем в 2021-м. Например, мы отвязались от мировых цен на зерно, но сейчас (в начале третьей декады сентября) наши экспортные цены на него на FOB составляют максимум $218 за тонну, тогда как цена французской пшеницы на $30 за тонну выше, — сравнивает Корбут. — Вот так мы отвязались. Мы все равно смотрим на мировой рынок, поскольку взаимно глубоко интегрированы. К тому же у нас есть дружественные страны, наши партнеры, которые потребляют нашу продукцию и продают нам свою. Ситуация у них сказывается на нас».

Российский АПК остается частью мирового рынка агропродукции и следует его законам, подтверждает Снитко. Вместе с тем связность с мировой финансовой системой однозначно стала слабее. «Например, сейчас к российской экономике в полной мере не применимы понятия оттока инвестиций нерезидентов или капитала», — добавляет эксперт.

Зависимость российской экономики от глобальных факторов снизилась в отношении западных стран, но усилилась в контексте взаимодействия с новыми торговыми партнерами, прежде всего из Азии, подчеркивает Виноградов. При этом глобальные экономические процессы (например, колебания цен на энергоносители и сырье) продолжают оказывать значительное влияние на российскую экономику. Для ряда отраслей (технологии, оборудование, фармацевтика) зависимость от глобальных цепочек поставок остается высокой. Российская экономика начала активно развивать альтернативные системы расчетов, включая использование национальных валют в торговле с партнерами, что уменьшило зависимость от западной финансовой системы, но усилило роль локальных и региональных финансовых институтов, рассказывает он.

«Зависимость от глобальных рынков для экспорта сельхозпродукции осталась высокой, но с изменением географии: Россия стала более зависимой от рынков Азии, Ближнего Востока и Африки, — говорит Виноградов. — Зависимость от импорта (техника, оборудование, технологии) остается значительной, несмотря на шаги по импортозамещению. Основной акцент делается на поиск альтернативных поставщиков, особенно в Азии». Также, по его словам, на АПК продолжают влиять глобальные тренды: мировая инфляция, динамика на сырьевых рынках и изменение климата.

Мы связаны с глобальным рынком через спрос и цены на нашу экспортную агропродукцию, однако, поскольку она поставляется в основном в страны Востока и «глобального Юга», «фрагментация» рынка, о перспективах которой говорят некоторые эксперты, нам не страшна, полагает директор департамента инвестиций и рынков капитала Kept Павел Лапшин. По его мнению, мы больше зависим от величины урожаев в других частях света, под влиянием которых складываются глобальные цены. В то же время зависимость от импорта семян, племенного материала и прочего планомерно снижается. «Как после 2014 года Россия смогла за несколько лет выйти на самообеспеченность по основным продуктам сельского хозяйства, так и сейчас мы постепенно наращиваем самообеспеченность средствами производства», — отмечает он.

В АПК следует разделить влияние внешних макроэкономических факторов на производство сельхозпродукции и ее реализацию, обращает внимание гендиректор агрохолдинга «Степь» Андрей Недужко. В производстве сохраняется тренд на импортозамещение, ведется работа по переходу на отечественные средства производства, в том числе СЗР, семена, сельхозтехнику, информационные технологии. В сфере реализации сельхозпродукции ситуация определяется разными факторами, включая географию компании. «Ценообразование экспортной продукции напрямую зависит от цен на внешнем рынке и стоимости экспортной логистики», — уточняет топ-менеджер.

Деньги дорогие, персонал в дефиците

Впрочем, на АПК традиционно влияет и ряд внутренних макроэкономических факторов, причем, как правило, негативно. Антон Виноградов среди ключевых факторов называет инфляцию, колебания курса рубля и доступ к финансовым ресурсам. Общая инфляция в экономике, вызванная как внешними (санкции, волатильность цен на нефть), так и внутренними факторами, влияет на себестоимость продукции, повышение цен для конечного потребителя, а также рост инвестиционных затрат, что снижает маржинальность предприятий, перечисляет он.

Слабый рубль может оказывать позитивное влияние на агросектор с точки зрения экспорта: при низком курсе национальной валюты отечественная сельхозпродукция становится более конкурентоспособной на международных рынках. Экспортеры получают валютную выручку, что может компенсировать часть внутренних затрат и способствовать росту доходов. Однако ослабление рубля также увеличивает стоимость импортируемых средств производства. Это приводит к росту издержек сельхозпроизводителей и может снизить их маржинальность.

Рост стоимости кредитования, особенно на фоне ужесточения денежно-кредитной политики и более жестких требований банков, а также ограниченный объем господдержки сдерживают развитие АПК, добавляет Виноградов. «Такой базовый показатель, как ключевая ставка ЦБ, оказывает существенное влияние на все отрасли экономики, включая АПК, поскольку напрямую определяет уровень доступности кредитования для бизнеса», — соглашается Андрей Недужко.

Дарья Снитко к основным влияющим на отрасль факторам относит дорогие деньги и дорогой персонал. «Первое ограничивает рост инвестиций, особенно в новые мощности и расширение ассортимента. Второй фактор — следствие демографических тенденций, он не нов для России, но его влияние усугубилось после 2022 года, когда уменьшился миграционный приток и часть трудовых ресурсов была исключена из доступа коммерческого сектора, — комментирует она. — Эти сложности с нами надолго. Для АПК фактор трудовых ресурсов, а он более долгосрочный, особенно важен, поскольку отрасль относится к трудоинтенсивным, использует много сезонного и низкоквалифицированного труда».

Аналогичное мнение у Ярослава Кабакова, который среди ключевых факторов называет рост инфляции и повышение кредитных ставок. Удорожание ресурсов и энергоносителей, а также повышение цен на топливо и удобрения затрудняют производство и логистику продукции АПК. Дополнительная трудность — дефицит рабочей силы в сельской местности, что усиливает нагрузку на производственные процессы. Эта проблема особенно ощутима в контексте урбанизации и миграции рабочей силы в другие сектора экономики, считает он.

Александр Корбут самым очевидным макроэкономическим фактором, влияющим на АПК, тоже называет высокую ключевую ставку ЦБ, которая ограничивает возможности привлечения кредитов, без которых, тем не менее, отрасли не обойтись. Дополнительные затраты уйдут в себестоимость продукции, соответственно, высокая ставка будет разгонять и цены на конечную продукцию, рассуждает эксперт. При этом фактор инфляции играет двойственную роль: с одной стороны, позволяет производителям повышать цены на свою продукцию и, соответственно, компенсировать рост издержек производства, с другой — повышение цен ведет к сокращению потребления в долгосрочной перспективе.

Важным фактором являются и реальные располагаемые доходы населения: чем они выше, тем выше будет потребление. Правда, потребление продовольствия не слишком зависит от доходов — еду всегда будут покупать, хотя при снижении доходов будут стараться переходить на более дешевые продукты, продолжает Корбут. «Пока реальные доходы населения повышались, это давало хорошую подпитку производству пищевой продукции и, соответственно, производству в сельском хозяйстве. В ближайшие годы, полагаю, рост реальных доходов и, соответственно, затрат на продовольственные товары замедлится. Это тоже будет оказывать свое влияние на агросектор», — думает он.

Высокие темпы инфляции обусловлены в том числе административными мерами по ее сдерживанию в потребительском сегменте. Наиболее уязвимым элементом производственно-торговой цепочки при этом являются сельхозпроизводители, которые вынуждены ограничивать повышение отпускных цен при возрастающих ценах на производственные ресурсы, отмечает Денис Терновский. На отрасль также негативно действует общий перегрев рынка труда: за последний год реальная заработная плата в сельском хозяйстве выросла более чем на 15%. «Такие диспропорции характерны для краткосрочного периода, в дальнейшем ситуация, вероятно, будет выравниваться, — полагает он. — При этом основным фактором устойчивого развития отрасли будет способность экономики поддерживать рост доходов населения».

Наличие рабочей силы влияет на АПК, соглашается Корбут с другими экспертами: если сотрудников не хватает, то возникают проблемы, которые решаются или увеличением заработной платы, или какими-то другими способами. Как вариант — автоматизацией производства. Правда, нужно время на создание необходимой техники и ее внедрение, кроме того, процесс автоматизации точно не будет дешевым, добавляет Корбут.

Экспортеров волнуют вопросы оплаты

Сейчас из-за финансовых санкций периодически наблюдаются проблемы с получением денег за товар и оплатой фрахта: кредитно-финансовые учреждения в некоторых партнерских странах опасаются вторичных санкций, в результате есть перебои с платежами в Россию. Проблема с банковскими расчетами в бизнесе экспортеров является ключевым макроэкономическим вызовом, который влияет на международную торговлю зерном, считает гендиректор компании «Землица» (оптовая торговля зерном) Наталья Згурская. «Крайне важно, чтобы была создана стройная и стабильная собственная система взаиморасчетов между Россией и дружественными нам странами — участницами международного зернового рынка», — говорит она, связывая основные ожидания в этом плане с перспективами запуска зерновой биржи БРИКС.

Гендиректор агрохолдинга «Лазаревское» Кристина Романовская считает кадровый голод ключевым экономическим риском, наиболее вероятным в перспективе ближайших лет в России, причем в первую очередь речь о нехватке качественных специалистов. «Мы все говорим о необходимости внедрять технологии, развивать цифровизацию на предприятиях, но остается вопрос: кому с этим работать? Не хватает рабочих рук, светлых голов и людей, которые действительно могут овладевать навыками, необходимыми для освоения новых технологий и управления в производстве, — акцентирует внимание она. — Однако я смотрю на кадровый голод с точки зрения того, что пришло время оптимизировать производственные процессы настолько, чтобы обходиться текущим составом».

При этом, по ее словам, сейчас действительно мало у кого есть деньги на то, чтобы инвестировать в активное развитие цифрового направления и автоматизации. «Несмотря на высокие показатели по тому же экспорту, стоит отметить, что это результат работы прошлых пяти-семи лет. Сейчас картина не очень благоприятная в ряде направлений: множественные банкротства, отсутствие техники и рабочих рук ― результаты этих процессов мы с вами увидим уже года через два, к сожалению, — отмечает она. — Чем быстрее эти вопросы начнут решаться, тем меньше будет провал в уровне производства всей сельхозпродукции».

Проинфляционный сценарий более вероятен

Дезинфляционный сценарий от Центробанка предполагает, что рост предложения начнет полностью покрывать повышенный внутренний спрос, проинфляционный подразумевает сохранение повышенного спроса и нарастание инфляционного давления. Согласно первому сценарию, российский ВВП вырастет на 2-3% в 2025 и 2026 годах, инфляция по итогам уже следующего года вернется к целевому ориентиру ЦБ (4%) и останется такой в 2026—2027-м. В проинфляционном сценарии темпы роста экономики будут на уровне 1,5-2,5% в 2025 году и от 0 до 1% в 2026-м. При этом инфляция составит 5-5,5% к концу следующего года.

Сейчас наблюдается дисбаланс спроса и предложения по ряду направлений, особенно из-за нехватки трудовых ресурсов и роста внутренних цен. Так что проинфляционный сценарий кажется более вероятным с учетом продолжающегося роста спроса при ограниченных возможностях наращивания производства, оценивает Ярослав Кабаков.

Антон Виноградов тоже считает проинфляционный сценарий как для всей экономики, так и для АПК более вероятным. «С одной стороны, сейчас как в АПК, так и в других секторах существует высокий внутренний и экспортный спрос на продукцию. С другой — предложение ограничено ростом издержек, нехваткой персонала, логистическими проблемами и санкционными ограничениями на импорт оборудования и технологий. Этот дисбаланс может способствовать инфляционному давлению, особенно в случае сохранения текущих экономических условий», — комментирует он. В целом, по его прогнозу, в краткосрочной перспективе наиболее вероятно сохранение сложной ситуации с возможностью незначительного улучшения, если государство сможет поддержать рост производства и удастся наладить цепочки поставок и международных расчетов. В противном случае риски дальнейшего ухудшения, связанные с экономической нестабильностью и климатическими вызовами, могут материализоваться в ближайший год, предупреждает эксперт.

Главный фактор — высокие процентные ставки

Дмитрий Рылько, Гендиректор Института конъюнктуры аграрного рынка (ИКАР)

Главный макроэкономический фактор, негативно влияющий на отрасль АПК, — это высокие процентные ставки. Еще один фактор — возможное резкое повышение тарифов на услуги естественных монополий на 2025 год. Тем не менее мы надеемся, что в следующем году макроэкономическая ситуация в стране хотя бы не ухудшится. В числе рисков, которые сохраняются, высокие процентные ставки, инфляция, растущая дефицитность трудовых ресурсов. Эти три фактора сильно беспокоят все сектора экономики, в том числе аграрный. Специфический риск, который может повлиять на АПК, — неблагоприятные погодные условия.

«В целом по рынкам АПК можно заключить, что рекордное производство двух прошлых лет сменяется более низким уровнем выпуска. В этой связи инфляционных факторов пока чуть больше как для тех рынков, которые связаны с мировыми, так и для локальных», — соглашается Дарья Снитко.

По оценке Дениса Терновского, спрос и предложение на российском рынке продовольствия вполне сбалансированы, если говорить непосредственно о сельском хозяйстве. По основным продуктам, за немногими исключениями, предложение превышает внутренний спрос и балансируется экспортом. «Однако при доведении продуктов питания до потребителей мы видим нехватку предложения в смежных отраслях — транспорте и хранении, упаковке, торговле. Это ведет к тому, что динамика цен на продукты питания в рознице отрывается от цен производителей», — обращает внимание он. При этом Терновский считает наиболее вероятным экономическим риском, который может усилиться в следующем году, дальнейший рост инфляции, что грозит прямым регулированием цен на основные виды продовольствия.

Виноградов к основным факторам риска в 2025 году относит рост издержек, логистические ограничения, ужесточение монетарной политики и внешнеэкономические потрясения. «Эти риски могут привести к нестабильности цен, снижению рентабельности агропромышленных предприятий», — говорит он. По мнению Андрея Недужко, наибольшее влияние на сельхозпроизводителей может оказать фактор возможного повышения себестоимости производства, то есть увеличение цен на основные статьи затрат: ГСМ, удобрения, СРЗ, семена, логистику, сельхозтехнику и запасные части.

Риск «переохлаждения»

Согласно консервативному варианту проекта макроэкономического прогноза на период до 2027 года от Минэкономразвития (на момент подготовки статьи он не публиковался, однако о параметрах документа в сентябре писал РБК), перегрев экономики России в 2025 году может смениться ее «переохлаждением». В 2025 году рост ВВП в консервативном сценарии составит 1,7% (против 2,5% в базовом), в 2026-м — 1% (2,6%), в 2027-м — 2,6% (2,8%). Инфляция к концу следующего года будет на уровне 3,7% против 5,8% по базовому прогнозу, в 2026-м — 4,4% (4%), в 2027-м — 5,4% (4%).

Замедление инфляции чуть ниже 4% при уменьшении роста экономики до 1-1,7%, то есть в целом на уровень потенциального роста ВВП, нельзя назвать переохлаждением, которое обычно возникает в случае более глубокого снижения инфляции и роста, обращает внимание Снитко.

Консервативный сценарий может реализоваться при совокупности факторов: замедлении мировой экономики, усилении санкционного давления, ухудшении демографии, а также ужесточении денежно-кредитной политики, перечисляет Виноградов. В случае «переохлаждения» экономики внутренний спрос на продовольствие может ослабнуть из-за уменьшения доходов населения и падения покупательной способности, что приведет к снижению цен и негативно скажется на доходах аграриев, особенно тех, кто ориентирован на внутренний рынок. Возможное падение цен на глобальных рынках в случае замедления мировой экономики может еще больше сократить экспортные доходы российских агропроизводителей. Учитывая, что экспорт составляет значительную долю доходов российского АПК, это станет серьезным ударом по отрасли, оценивает он.

В условиях экономического «переохлаждения» и ограниченного доступа к финансированию агропромышленные предприятия могут сократить инвестиции в модернизацию и расширение производства. Без достаточных инвестиций аграрный сектор рискует столкнуться с замедлением роста производительности и снижением конкурентоспособности, рассуждает Виноградов. Если «переохлаждение» экономики приведет к дальнейшему ослаблению рубля, то это может повысить стоимость средств производства для АПК. Рост издержек на фоне снижения доходов может поставить под угрозу рентабельность производства и привести к его сокращению. «При этом остаются возможности для смягчения последствий этого сценария через государственную поддержку и развитие новых экспортных рынков. Однако в условиях ограниченных ресурсов государства и продолжающихся внешнеэкономических вызовов агрокомплексу придется адаптироваться к сложным условиям экономического охлаждения», — резюмирует эксперт.

Инвестиции сократились, но продолжаются

Макроэкономика и спрос на глобальных рынках влияют на объем инвестиций в сельском хозяйстве: в 2020—2021 годах, когда маржинальность по EBITDA у производителей зерна доходила до 50-60%, много средств было направлено на обновление техники, запуск новых проектов, случился бум M&A-активности, перечисляет Павел Лапшин из Kept. После 2022-го из-за курса валюты и логистических сложностей сильно подорожала техника и оборудование, рентабельность по EBITDA в большинстве сегментов пришла к многолетним средним значениям, а сейчас процентные ставки очень высоки для отрасли, которая в основном работала на субсидированных кредитах. Как следствие — снижение инвестиций в основной капитал.

«Правда, многие инвестпроекты все равно продолжаются, и M&A-активность по-прежнему высокая: все понимают, что высокие ставки — это временно, а спрос на продукцию сельского хозяйства и пищевого комплекса неэластичен, — отмечает он. — Из-за этого инфляционные сценарии к нашей отрасли применимы в меньшей степени, чем к остальным. Намного большее значение имеют факторы, прямо влияющие на баланс спроса и предложения: эпизоотическая ситуация, возможный рост экспорта, ситуации в отдельных российских регионах».

АПК — это не только сельское хозяйство, но и пищевая промышленность, напоминает Александр Корбут, последняя развивается очень динамично и ориентирована на потребителя. У пищепрома адаптация к потребителю проходит весьма успешно, что подтверждается и производственными, и финансовыми результатами. Часть продуктов питания, в первую очередь, растительные масла и кондитерская продукция, очень хорошо адаптировались к экспортным поставкам. Соответственно, эти отрасли в следующем году продолжат развиваться — как обеспечивая внутренний рынок, так и укрепляясь на мировом, считает он.

В сельском хозяйстве ситуация значительно сложнее, отрасль находится в околостагнационном режиме, продолжает эксперт. «В прошлом году, несмотря на рекордные урожаи, валовое производство продукции сельского хозяйства в организованном секторе оказалась ниже, чем в 2022-м. Это было первое снижение валового производства продукции сельского хозяйства за многие годы, и это очень серьезный звоночек», — считает он.

Минэкономразвития ухудшило прогноз динамики сельхозпроизводства

Согласно базовому варианту прогноза социально-экономического развития до 2027 года, разработанному Минэкономразвития и представленному в Госдуму вместе с проектом федерального бюджета на ближайшие три года (документ стал доступен после сдачи номера в печать), в этом году производство сельхозпродукции может снизиться на 3% относительно 2023-го. В апреле ведомство прогнозировало, что сельхозпроизводство уменьшится на 1,9%. Новый консервативный сценарий допускает сокращение также на 3% против минус 2,1% в апреле.

В 2025 году, по новому базовому варианту прогноза, производство сельхозпродукции увеличится на 4,4%, в 2026-м — на 1,6%, в 2027-м — на 1,4%. Предыдущий сценарий предполагал рост на 4% в 2025 году и по 1,7% в следующие два года. Обновленный консервативный вариант допускает, что в 2025 году сельхозпроизводство продолжит снижаться и сократится на 0,8%, в 2026-м прибавит 1,1%, в 2027-м — 1,4%.

При этом очень быстро растет суммарная задолженность сельхозпредприятий, серьезной проблемой было и остается кредитование. «При той политике, которая ведется по сдерживанию цен на зерно и масличные, эффективность этих отраслей снижается. Задолженность растет, прибыль — нет», — подчеркивает Корбут. Сумма выплат процентов по кредитам за полгода у сельхозорганизаций приблизилась к 90 млрд руб. По итогам года, по его оценке, она достигнет 180-190 млрд руб. Если сопоставить эту сумму с объемом прямых субсидий, который на этот год составил 220 млрд руб., то получается, что большая часть выданных средств уйдет на выплату процентов по кредитам, рассуждает он.

В подготовке статьи участвовала Елена Долбунова.