Журнал «Агроинвестор»

Несмотря на усиление государственного регулирования, рынок масличных в текущем сезоне выглядит позитивно как для аграриев, так и для переработчиков. На фоне большого запаса маржинальности, подкрепленного хорошим внутренним спросом, сельхозпроизводители планируют увеличение посевов. В то же время многое будет зависеть от того, насколько жестко будут регулироваться цены на подсолнечное масло и будет ли введена экспортная пошлина на него

Первая половина масличного сезона-2020/21 прошла для всех участников рынка в тревожных ожиданиях. Засуха и опасения неурожая на фоне высоких мировых цен на масличные и масло дали почву для обсуждения беспрецедентных мер госрегулирования. И те не заставили себя долго ждать: с 9 января по 30 июня 2021 года экспортные пошлины на подсолнечник и рапс повышены с 6,5% до 30%, но не менее €165/т. Введена эквивалентная пошлина на сою в период с 1 февраля по 30 июня 2021 года. А с 1 января по 1 апреля правительство зафиксировало верхние пределы оптовых и розничных цен на подсолнечное масло на уровне 95 руб. и 110 руб./л соответственно.

Недобор ожиданий

Предварительные оценки Росстата показали в 2020 году снижение валового сбора подсолнечника на 13,7% до 13,3 млн т, соевых бобов — на 1,8% до 4,29 млн т, но увеличение до рекордного урожая рапса (+27,9% до 2,58 млн т). Объем производства сои еще может быть скорректирован за счет уточнения данных по Дальнему Востоку. Окончательный суммарный результат может быть на 20-40 тыс. т выше, обращает внимание гендиректор аналитической компании «ПроЗерно» Владимир Петриченко. А вот по подсолнечнику реальный урожай, напротив, скорее всего, на 0,8-0,9 млн т меньше, чем озвучено Росстатом, считает эксперт. «Дополнительные объемы, возможно, возникли на бумаге как раз в тех регионах, где подсолнечник больше всего пострадал от засухи — в Краснодарском и Ставропольском краях, а также в Ростовской области», — предполагает он.

Валовой сбор подсолнечника из-за погодных условий снизился особенно сильно в Поволжье и южных регионах, комментирует руководитель Центра экономического прогнозирования Газпромбанка Дарья Снитко. ПФО потерял 15% сбора с гектара, Краснодарский край и Ростовская область — 25%. А вот рапс, напротив, в 2020 году стал наиболее удачной агрокультурой: рост производства на 0,5 млн т произошел фактически только за счет увеличения урожайности в ЦФО и Сибири, сообщает она. Валовой же сбор сои в последние годы показывает стабильность. В прошлом году некоторое сокращение в центре России было полностью компенсировано повышением урожайности на Дальнем Востоке, говорит эксперт.

Гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько вторит остальным: главный негативный фактор, оказавший влияние на рынок в первой половине сезона-2020/21 — погода: засуха в центре и на юге снизила урожайность сои и подсолнечника. Зато валовый сбор рапса стал рекордным за всю историю страны, причем Россия впервые обогнала по этому показателю Украину, акцентирует внимание эксперт. «Такой результат обусловлен тем, что растут посевные площади под озимым рапсом, улучшается агротехника, удачно складываются погодные условия. Раньше эта агрокультура была для России экзотической, теперь все больше входит в севооборот», — объясняет он.

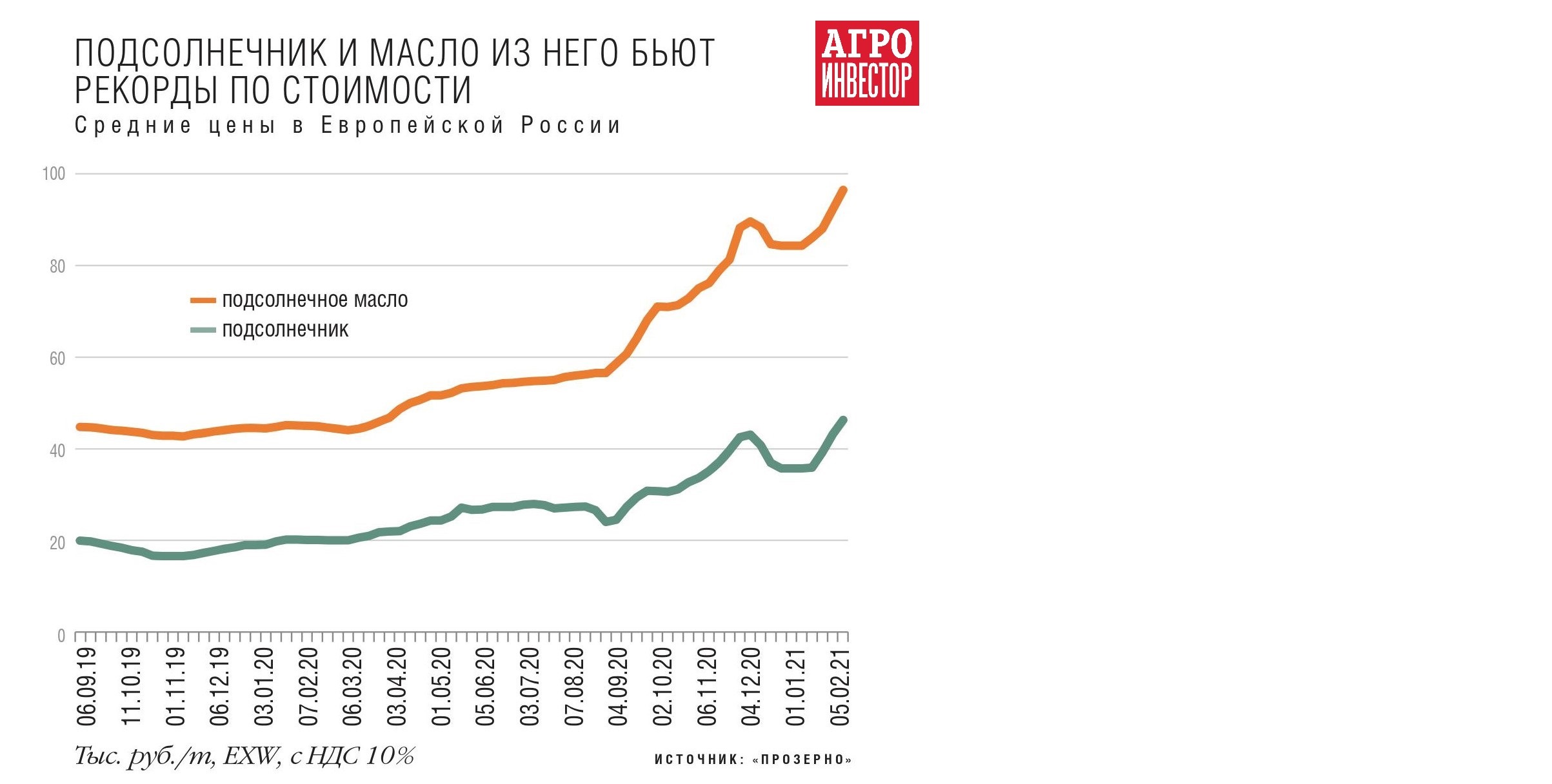

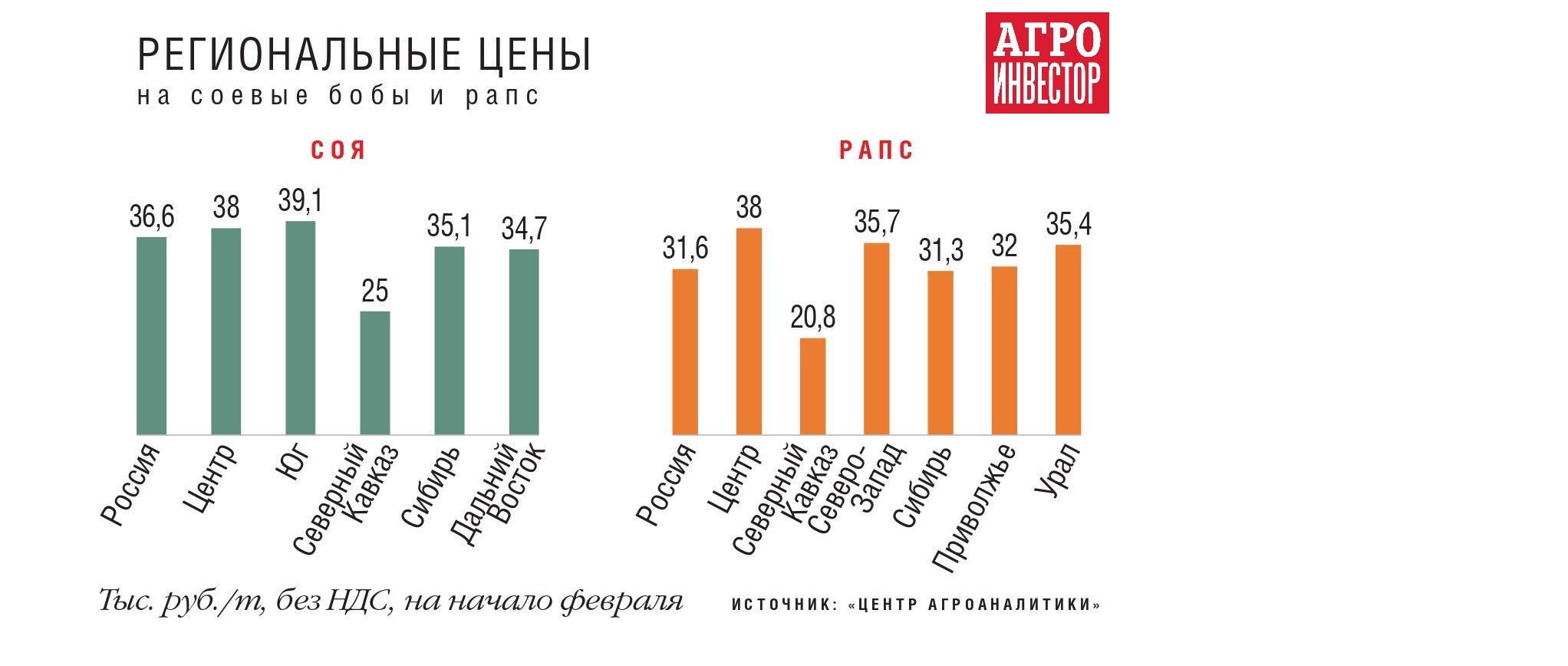

Цены побили рекорды

Другим значимым фактором в этом сельхозгоду, по мнению Рылько, стали «колоссально высокие» цены на внутреннем рынке на все масличные как следствие хорошей мировой конъюнктуры на фоне 20%-ного обесценивания рубля. В частности, в феврале подсолнечник достиг пика — 50 тыс. руб./т с НДС на воротах в ЦФО (прошлый максимум был летом 2020-го — 30 тыс. руб./т). Соя дорожала до 48 тыс. руб./т, а рапс — до 46 тыс. руб./т. «С одной стороны, это положительно влияет на производство масличных, а с другой — негативно отражается на тех, кому важна стабильность внутреннего рынка», — констатирует эксперт.

В первой половине сезона-2020/21 соя на внутреннем рынке подорожала на 68%, уточняет Дарья Снитко. Цена на подсолнечник с сентября по январь выросла почти на 80%. Для рапса же увеличение было минимальным по сравнению с другими позициями — на 37%. Рост цен она объясняет девальвацией рубля, а также повышением спроса и цен на масличные и масла в мире. «Последнее крайне важно: несколько лет цена на масличные и масла была на неэквивалентно низком уровне, — отмечает Снитко. — Особенно это относится к подсолнечнику и подсолнечному маслу, которые в отдельные периоды уступали даже рапсу и рапсовому маслу». Из-за пандемии и паники импортеров продуктов питания по всем продовольственным товарам наблюдался рост цен на мировом рынке, и, конечно, это стало особенно заметно в немассовых товарах, где мало глобальных поставщиков. К ним относится и подсолнечник, и подсолнечное масло — на экспорт эти товары в мире фактически продают лишь страны Черноморского региона, Украина и Россия, обращает внимание эксперт.

Гендиректор компании «Агроспикер» Виталий Шамаев говорит, что рост цен на масличные связан с таким же стремительным повышением котировок растительных масел на глобальном уровне. «Низкие процентные ставки центробанков и щедрое финансирование мировой экономики для преодоления последствий пандемии привели к притоку денег на рынки и удешевили доллар, от чего цены товаров пошли в рост», — поясняет он.

Увеличение цен на масличные в России было более активным, чем в мире, из-за девальвации рубля, уточняет директор аналитического центра «СовЭкон» Андрей Сизов. Активную динамику роста цен на сою на мировом рынке он объясняет хорошим спросом со стороны Китая, где быстро восстанавливается поголовье свиней после вспышек АЧС. А стоимость подсолнечника внутри страны росла на фоне повышения мировых цен на подсолнечное масло, которые являются производными от цен на более торгуемые пальмовое и соевое. Начиная с сентября и уже к декабрю цены на подсолнечник и подсолнечное масло удвоились.

Во второй половине декабря на внутреннем рынке цены откатились на 10-15%, хотя мировой рынок рос, что было связано с анонсированием повышения пошлины на подсолнечник. «Однако в январе — и мы прогнозировали это — сокращение было полностью выкуплено, и к концу месяца цены обновляли рекорды на фоне продолжающегося роста мировых цен и снижения вероятности введения пошлины на масло, — рассказывает эксперт. — Такие ценовые уровни позволили аграриям в целом по России иметь просто фантастическую рентабельность».

Мировой рынок масла является ценообразующим фактором для масличных, напоминает Владимир Петриченко. Однако в этом сезоне, помимо того, что были высокие цены на все масла, на стоимость сырья повлияло решение российского правительства об ограничении экспорта масличных. Из-за этого цена подсолнечника в мире резко выросла: если в сентябре он стоил $500/т FOB Одесса, то в феврале уже $700/т. Примерно такая же ситуация была и на рынке масла: на фоне обсуждений повышения пошлины на масличные в России Турция стала активно покупать подсолнечное масло и тем самым разогрела черноморский рынок. Оно подорожало с $850/т в сентябре до $1,27 тыс./т в начале февраля, приводит цифры эксперт.

По мнению Петриченко, со стартом последнего месяца зимы рынок уже подошел к локальному максимуму. «Он перегрет, не думаю, что произойдет движение цены вверх, скорее, будет остывание рынка в феврале, марте и апреле на фоне поступления нового урожая из стран Южной Америки, — комментировал он тогда. — Подсолнечное, соевое и рапсовое масла будут дешеветь, а с ними и сырье. В России к тому же наблюдается тенденция укрепления курса рубля, значит, и внутренние цены расти не будут». Переломить понижательный тренд на мировом рынке смогло бы только решение правительства о введении экспортной пошлины на масло — в этом случае цены получат дополнительный импульс и опять станут повышаться.

В феврале на рынке масличных наметился понижательный тренд, подтверждал Шамаев. «Цены не могут расти вечно, уже сейчас они находятся в состоянии перекупленности, и новый урожай торгуется дешевле», — говорил он тогда.

Выпуск и экспорт масла снизятся

В течение первых пяти месяцев сезона темпы переработки масличных остались на уровне прошлогодних показателей. Так, по данным ИКАР, производство растительного масла за сентябрь — январь составило 2,6 млн т. По прогнозу Масложирового союза России, до конца текущего сельхозгода в стране будет выработано 6,96 млн т масел, что приблизительно на 5,5% меньше, чем в 2019/20-м, когда было получено 7,3 млн т. «Это связано со снижением сырьевой базы, неурожаем подсолнечника в 2020 году», — поясняет исполнительный директор организации Михаил Мальцев.

Дарья Снитко также полагает, что выпуск растительного масла в сезоне-2020/21 может сократиться, но не по всем позициям. Уменьшение объемов ожидается только по подсолнечному — примерно на 10%, а вот производство соевого и рапсового увеличится на 3-5%. При этом эксперт подчеркивает, что выпуск растительного масла в России всегда зависит лишь от объема выращенного сырья, экспорт масличных (кроме сои с Дальнего Востока) влияет на данную величину несущественно.

Начало текущего сезона ознаменовалось резким ростом мировых цен на все растительные масла — подсолнечное, соевое, пальмовое и прочие, рассказывает Мальцев. Причины у этого подъема разные: это и прогнозы аналитиков на урожай масличных, и трудности производства, возникшие из-за пандемии, и забастовки аграриев в отдельных странах, и меняющиеся условия внешней торговли стран-производителей масел, перечисляет эксперт.

В феврале цены на масла побили прошлые рекорды, отмечал тогда Дмитрий Рылько. «Подсолнечное масло сырое с ворот завода стоит 100 тыс. руб./т, и это пик, соевое дорожало до 90 тыс. руб./т, рапсовое — до 88 тыс. руб./т», — говорил он. Этим потенциал роста цен был реализован, и с большой вероятностью прогнозировалось их снижение. Мировые цены постепенно разворачиваются вниз, хотя колебания все еще наблюдаются, рассказывал в феврале и Мальцев. Однако в условиях ожидания в 2021 году высокого сбора масличных, сопоставимого с урожаем-2019, давление на цены будет усиливаться, отмечал он.

Несмотря на высокие мировые цены на растительное масло и отсутствие ограничений на его экспорт, в сентябре — декабре 2020-го темпы отгрузок российской продукции на мировой рынок снизились. Данные ФТС говорят о резком сокращении вывоза масел в сентябре по отношению к августу на 67,5% в натуральном выражении и на 62,6% в денежном. Так, в сентябре за рубеж было отправлено 107 тыс. т на сумму $90,1 млн, тогда как месяцем ранее — 318,2 тыс. т на $233,3 млн. Уменьшение объемов отгрузок в первом месяце сезона-2020/21 Владимир Петриченко объясняет низкими переходящими запасами сырья, а также тем, что первый урожай был плохого качества из-за засухи. Начиная же с октября темпы экспорта масел стали нарастать. В декабре поставки по отношению к ноябрю увеличились на 23,2% в весовом исчислении и на 34% в стоимостном и достигли 358,5 тыс. т и $355,3 млн. Для сравнения, в декабре 2019 года за рубеж было поставлено было 373,9 тыс. т масла на сумму $274,3 млн.

Однако общая динамика остается отрицательной. Центр агроаналитики фиксирует снижение вывоза подсолнечного масла на 30,5% в сентябре — январе по сравнению с аналогичным периодом прошлого года (863,2 тыс. против 1241 тыс. т соответственно). Отгрузки соевого масла сократились на 22,1% (215,7 тыс. т против 277 тыс. т). Только рапсовое масло демонстрирует положительную динамику — плюс 11,7% до 357,6 тыс. т. По оценке Масложирового союза, снижение экспорта всех масел в первой половине сезона составило 10-11% относительно аналогичного периода предыдущего года. И больше всего уменьшился объем продаж на внешние рынки подсолнечного масла — на 21%. По итогам 2020/21 сельхозгода сокращение общего вывоза составит около 17%, считает Мальцев.

По мнению директора Центра развития потребительского рынка Московской школы управления «Сколково» Ильи Ломакина-Румянцева, ограниченные возможности экспорта в этом сезоне и регулирование цен на подсолнечное масло на внутреннем рынке плюс угроза введения экспортной пошлины на него могут привести к тому, что в текущем сезоне расстановка сил в масложировой отрасли изменится. Сохранить общую маржинальность смогут вертикально интегрированные холдинги и те компании, которые производят диверсифицированную продуктовую линейку, полагает он. По его данным, рентабельность отрасли составляет 5%, при этом большая доля в себестоимости масла (до 90%) приходится на сырье. Поэтому удорожание подсолнечника и ограничение цен на масло создает для многих производителей угрозу. «Масложировые компании с товарами-субститутами — майонезы, кетчупы, соусы — легко пережили такой натиск за счет повышения цен на эти товары-субституты и смогли сохранить общую маржинальность, — отмечает эксперт. — Труднее тем, кто специализируется только на производстве масла, у кого нет вертикальной интеграции и собственного производства сырья, чтобы равномерно распределить издержки». Но и здесь компании быстро нашли выход, начали выпускать модернизированные виды масла, чтобы выйти из-под прямого регулирования: со вкусом имбиря, витаминными добавками

МЭЗы зажаты в тисках

Переработчики масличных отмечают трудности с закупкой сырья в первой половине сезона, но для некоторых это пока не отразилось на темпах переработки. «В целом результаты первого полугодия мы оцениваем позитивно, — сообщает исполнительный директор ГК «Благо» Сергей Бахонкин. — Нашими предприятиями освоено 436 тыс. т сырья и выработано 194 тыс. т масла, что больше, чем за аналогичный период прошлого года, на 7% и 9% соответственно». По его мнению, длительное (с июля) ожидание повышения пошлины спровоцировало к ноябрю разгон цен на внутреннем рынке, несмотря на новый и в целом неплохой урожай. Также это стимулировало вывоз сырья. Но введение пошлин дало очень кратковременный и незначительный эффект, который был быстро отыгран рынком.

Вторым важным фактором текущего сельхозгода стало соглашение переработчиков и сетей на установку предельных отпускных цен. В результате переработчики, поставляющие фасованную продукцию на внутренний рынок, оказались «зажаты в тиски», где с одной стороны ограничение по стоимости отгрузки, а с другой — цена на сырье, которое бьет исторические рекорды, говорит Бахонкин. С начала сентября 2020-го подсолнечник подорожал с 24,2 тыс. руб./т до 47,3-48,4 тыс. руб./т в феврале. Для сравнения, годом ранее в конце зимы закупки этой агрокультуры обходились в 19,8-20,9 тыс. руб./т.

Если бы пошлина на масличные была введена заблаговременно с начала сезона, то она могла бы в конечном итоге предотвратить ситуацию, при которой пришлось бы вводить фиксированные цены на продукцию переработки, высказывает мнение Бахонкин. «Сумма факторов прошлого года — глобальная пандемия и взрывной спрос весной, возросший экспорт сырья, введение регуляторных мер — всколыхнули рынок, и очевидно, что грядут и другие перемены, — предупреждает он. — Но из позитивного не могу не отметить, что подсолнечник и продукты его переработки вновь стали котироваться наравне с рапсом и соей, а это дает надежду, что российскую масложировую отрасль ждет рост».

Пока же фасованная продукция для внутренних продаж — на грани рентабельности, и если цена на сырье продолжит подниматься, масло в бутылках для b2c может стать убыточным, опасается топ-менеджер: «Такое развитие событий может привести к тяжелым последствиям для отрасли и внутреннего рынка». Само «Благо» пока может сохранять общую доходность компании и поставлять в сети продукцию по ценам, зафиксированным в соглашении, только за счет более доходного экспорта. За прошедший период сезона-2020/21 группа увеличила объем вывоза по сравнению с аналогичным периодом годом ранее практически в два раза до 83 тыс. т. Основной прирост произошел за счет наливной и побочной продукции, уточняет Бахонкин.

В краткосрочном плане регулирование цен на подсолнечное масло не приводит к ущербу, уверен Дмитрий Рылько. В розницу уходит не более 25% от общего объема производства этого продукта в стране. «На другие рынки — экспортные, b2b — переработчики могут продавать по свободным ценам, и там вполне можно компенсировать падение рентабельности на полке», — полагает он. Тем не менее долго такая ситуация продолжаться не может, и есть риск, что вскоре производители переориентируют свои продажи настолько, что поставлять масло в ритейл просто будет некому.

«Центр Соя» (группа «Кубаньагропрод») темпы переработки масличных сократил, признает председатель совета директоров компании Евгений Кабанов. За четыре месяца нового сезона переработано 18 тыс. т сырья, что составляет всего 70% от обычных показателей предыдущих сезонов. «Причин много, но прежде всего это нервозность на рынке, — считает он. — В текущем сельхозгоду цены начали расти уже в сентябре, при этом непрерывно, то есть каждый день. Многие аграрии, не понимая, что происходит, прекратили реализовывать подсолнечник и сою. Другие же, кому было необходимо продавать, взвинтили цены до небывалых уровней». Помогло удорожанию сырья и ослабление рубля. Сейчас, после запоздалого вмешательства регулятора, ситуация стала спокойнее, но остается напряженной, утверждает Кабанов. Хотя цены немного снизились, предложения на рынке мало. На пике цена подсолнечника достигала 46 тыс. руб./т, сои — 52 тыс. руб./т.

Из-за снижения объемов переработки, роста стоимости сырья и ослабления рубля цены на продукцию «Центра Соя» выросли. Увеличилась и рентабельность, но лишь в текущем моменте, в периоде же она снизится и, возможно, уйдет в минус, прогнозирует топ-менеджер. Причиной этого станет, например, «перекупленный» подсолнечник, который придется перерабатывать при фиксированных ценах на масло. Бенефициаром ситуации являются аграрии, уверен он.

«Кубаньагропрод» занимается и экспортом масла: с начала сезона компания поставила за рубеж 3,9 тыс. т продукции, годом ранее — 4 тыс. т. К повышению пошлин на масличные Кабанов относится как к законному праву регулятора влиять рыночными методами на справедливое развитие всех участников рынка. Оценивая перспективы посевной, он предполагает рост площадей масличных. Во-первых, они остаются лидерами по рентабельности производства в сравнении с другими агрокультурами, даже несмотря на все пошлины. Во-вторых, мощности переработки в этом году продолжат расти, поясняет топ-менеджер.

Сокращать нельзя увеличивать

По прогнозу «СовЭкона», сокращение площадей масличных в 2021 году маловероятно. «В текущих условиях мы рекомендуем замещать невзошедшие озимые именно масличными культурами, и подсолнечник здесь выбор номер один», — подчеркивает Андрей Сизов. Хотя, добавляет он, не все смогут это сделать из-за агрономических ограничений и нехватки семян.

Владимир Петриченко также видит перспективы роста посевов этой весной за счет пересева озимых, гибель которых может составить 12-20% от общей площади в 19,2 млн га. Таким образом, подсолнечником в текущем году может быть занято до 9 млн га. Но не во всех регионах его возможно выращивать, поэтому остается потенциал для роста посевов сои и рапса — на 100-200 тыс. га (до 2,86 млн га) и 100 тыс. га (до 1,49 млн га) соответственно. «Но здесь под большим вопросом активность аграриев Дальнего Востока в плане сева сои в связи с введением пошлины на нее», — добавляет Петриченко.

Дарья Снитко также полагает, что есть основания ждать скромного увеличения площадей под подсолнечником — с 8,55 млн га до 8,6-8,65 млн га. Посевы сои могут прирасти более ощутимо, не исключает она, и превысить 3 млн га. Вследствие введения пошлин на зерновые эксперт считает возможным и расширение производства рапса.

Аграрии в целом подтверждают оценки экспертов. Так, в «Агрокомплексе» им. Н. Ткачева планируют уменьшить площади под подсолнечником и нарастить под рапсом. В прошлом году компания собрала 101 тыс. т главной масличной культуры с площади в 50 тыс. га. «Мы увеличивали посевы на 9 тыс. га по сравнению с 2019-м, но из-за засухи урожайность снизилась, и валовой сбор подсолнечника остался на уровне предыдущего года, — поясняет директор по растениеводству «Агрокомплекса» Савва Шевель. — В текущем году планируем посеять 47 тыс. га подсолнечника и получить 115 тыс. т маслосемян».

Из-за погодных условий в 2020 году в компании на 1,4 ц/га опустилась и урожайность озимого рапса. По итогам уборки она составила 20,9 ц/га. В итоге данной агрокультуры было произведено около 20 тыс. т с площади 9,6 тыс. га. «Тем не менее за счет увеличения посевов на 1,9 тыс. га мы получили урожай на 2,8 тыс. т больше, чем в 2019-м», — уточняет руководитель. В этом году холдинг рассчитывает собрать 29 тыс. т с 11 тыс. га.

Сложившиеся в прошлом году климатические условия, связанные с дефицитом влаги, негативно повлияли на урожайность и валовый сбор всей масличной группы, констатирует руководитель службы по реализации биржевых товаров «Агрокомплекса» Илья Хлыстун. Однако рыночная конъюнктура частично поддержала и отчасти компенсировала эту ситуацию. «Несмотря на введение пошлины на подсолнечник, к концу января 2021-го цены на масличные достигли уровня начала ноября 2020 года», — сообщал он тогда.

«Агротех-Гарант» (Воронежская, Белгородская области) каждый год выращивает 13-14 тыс. га подсолнечника, что составляет около 15% в севообороте. «„Валовки“ в прошлом году получили меньше из-за снижения урожайности — 24 ц/га против 32 ц/га в 2019-м, но результатом доволен, потому что цены перекрыли недобор», — рассказывает президент группы Сергей Оробинский. Урожай компания продавала не на пике стоимости, а лотами по 25%, начав со стоимости в 26 тыс. руб./т с НДС и закончив на 42 тыс. руб./т. Обычно «Агротех-Гарант» растягивает продажи на год, но в этом сезоне было принято решение реализовать все до введения ограничений. «Для нас подсолнечник — стратегическая культура в растениеводстве по рентабельности, хотя раньше более доходной была сахарная свекла» — обращает внимание топ-менеджер. Из положительных моментов этого сезона он отмечает хороший спрос со стороны как экспортеров, так и переработчиков, но увеличивать посевные площади компания не планирует из-за устойчивой модели севооборота.

Агрохолдинг «Зерно жизни» (Самарская, Саратовская области, входит в «СИНКО») тоже реализовывал масличные не на пике цен, но в среднем их стоимость была выше, чем в прошлом сезоне. «Урожайность у нас из-за погоды снизилась на четверть, и эта ценовая прибавка с лихвой компенсировала падение сбора», — утверждает директор компании Андрей Зорин. Производство масличных в холдинге составило 60 тыс. т, из которых почти 37 тыс. т — подсолнечник, остальное — лен. В 2021 году увеличивать посевы этих агрокультур агрохолдинг не намерен, потому что никогда не меняет севооборот в угоду рынку.

Увеличивать и диверсифицировать посевы масличных, а невзошедшие озимые пересевать соей будет «АгроТерра». «За последнее время мы хорошо продвинулись в понимании рапса, научились выращивать его и добиваться высоких показателей, так что результатами первой половины сезона мы довольны. В этом году у нас была хорошая урожайность — выше плана, кроме того, нам очень повезло с погодой, — делится директор группы растениеводства компании Валерий Редькин. — Это сложная агрокультура, но она показала себя у нас хорошо, и мы точно будем увеличивать площади под ней». Посевы подсолнечника «АгроТерра» тоже будет расширять, делая ставку на высокоолеиновые сорта.

После Нового года был провал в цене на сою, но в феврале ситуация стала «отыгрываться», акцентирует внимание руководитель. Текущие цены говорят о том, что продолжается тренд на развитие сои в Центральном Черноземье благодаря росту мощностей переработки. По его мнению, это будет стимулировать внутренний спрос, ведь чтобы загрузить эти мощности российским сырьем, переработчикам нужно будет делать эту агрокультуру более интересной для местных производителей, в том числе с помощью привлекательной цены.

Средняя урожайность и посевы сои в «Тамбовских фермах» в 2020 году были на уровне 2019-го — 24 ц/га и 4,7 тыс. га соответственно. «Погода практически не повлияла на урожайность, а цена в этом сезоне сложилась прекрасная: мы продали урожай по 40 тыс. руб./т», — доволен гендиректор компании Игорь Поляков. Уровень рентабельности сои он оценивает в 35%, годом ранее — 20%. От выращивания подсолнечника компания отказалась пять лет назад, заменив его соей, поскольку перспективы последней в долгосрочных планах выглядят более интересными в связи с развитием переработки. Хотя в текущем сезоне, по данным руководителя, рентабельность главной масличной культуры была значительно выше — 50% и более.

Председатель совета директоров компании «Комсомолец» (Забайкальский край) Валерий Нагель оценивает результаты 2020 года для масличных лучше, чем предыдущего. «Мы получили 13-14 ц/га рапса в бункерном весе, 16 тыс. т урожая продали на экспорт, еще 0,5 тыс. т лежит пока на складах», — рассказывал он в феврале. Цены на рапс тоже были хорошие, но предприятие не смогло реализовать его на пике, потому что заранее зафиксировало контракт с основным покупателем — Китаем — по 3 тыс. юаней/т, а в новом сезоне его вполне можно было продавать и по 4 тыс. юаней/т. В итоге компания недополучила около 160 млн руб. выручки.

А вот планы по севу на этот год у компании пока неоднозначные. «Комсомолец» является крупнейшим производителем рапса в регионе, ежегодно выращивая до 25 тыс. т на 22 тыс. га. «Экономика нашего предприятия строится на этой агрокультуре, если убрать ее из севооборота, можно говорить о банкротстве», — опасается Нагель. На фоне повышения пошлины активность экспортеров полностью остановлена, контракты не заключаются. Единственное, что может изменить ситуацию — это заявление Минсельхоза, что с 1 июля пошлина будет снижена, надеется он.

Из-за переувлажнения почвы валовой сбор в компании «Соя» (Хабаровский край) сократился на 30% по сравнению с показателем 2019-го, рассказывает учредитель предприятия Сергей Гоманюк. «Средняя урожайность осталась на уровне многолетних значений — 12-13 ц/га, но сбор снизился, за счет подтоплений мы списали 600 га, — говорит он. — Но поскольку мы увеличили посевы сои на 20%, в итоге намолотили неплохой объем — 2 тыс. т». Цена тоже была высокая, перекрыла затраты компании и последствия погодных катаклизмов. Урожай реализован по 30-35 тыс. руб./т при плане в 25 тыс. руб./т, приводит цифры топ-менеджер.

Гоманюк отмечает хороший спрос на сою в этом сезоне. Но главным покупателем в Хабаровском крае пока остается Китай. Впрочем, повышение пошлины на эту агрокультуру он оценивает положительно, поскольку это должно поддержать развитие внутренней переработки.

Вывоз был, вывоза больше нет

По оценке ИКАР, объем отгрузок подсолнечника за первые пять месяцев сезона составил 0,53-0,54 млн т (годом ранее — 0,56 млн т). «В этом сезоне мы не видим теневого экспорта подсолнечника в Казахстан, который в прошлом сезоне был довольно заметным — до 200 тыс. т, — поясняет Дмитрий Рылько, — Вероятно, это обусловлено высокими внутренними ценами на маслосемена». Экспорт сои, по его словам, тоже шел более активно, чем в прошлом сезоне: за сентябрь — январь вывезено 0,6 млн т против 0,5 млн т за аналогичный период в 2019/20-м. Еще значительнее возросли отгрузки рапса — с 0,29 млн т до 0,55 млн т.

«Вывоз масличных активизировался на старте уборки из-за роста мировых цен — производители хотели воспользоваться ситуацией и получить на этом дополнительную маржу, а не только отгружать продукцию переработчикам на внутреннем рынке, — комментирует Дарья Снитко из ЦЭП Газпромбанка. — Но уже с ноября всерьез стали обсуждать введение ограничений на экспорт, и в итоге были введены пошлины. Они фактически заградительные — как для подсолнечника, так и для рапса и сои, поэтому отгрузок в оставшуюся часть сезона не предвидится».