Журнал «Агроинвестор»

Производство свинины в России продолжает расти динамичными темпами. В перспективе ближайших пяти лет отрасль может прибавить еще около 1 млн тонн. Столько свиной продукции внутреннему рынку не съесть, а излишки уже стали давить на цены и опускать рентабельность бизнеса. О том, как может помочь рынку открытие экспорта свинины в Китай, расскажет автор этой статьи

Как известно, самый большой в мире потребитель мяса — Китай. Страна не только больше всех производит мяса, но и больше всех его ест. К тому же в стране после разгула на ее территории африканской чумы свиней (АЧС) сложилась катастрофическая ситуация — более трети поголовья было уничтожено. Для России же здесь есть большой плюс, ведь период восстановления китайской свиноводческой отрасли даже при благоприятных условиях займет как минимум пять лет. За это время российские производители свинины (если доступ для них на рынок КНР все же будет открыт) могли бы благодаря поставкам своей продукции в Китай полностью или частично погасить кредиты, что позволило бы им в дальнейшем меньше страдать от колебаний цен на отечественном рынке.

Риск перенасыщения внутреннего рынка

Об открытии рынка Китая для российской свинины уже не первый год мечтает как сам бизнес, так и эксперты отрасли. Ведь отечественные производители так нуждаются в этом! Почему? Потому что за шесть лет с 2014 по 2019 годы Россия заместила импорт и смогла выйти на полное самообеспечение по свинине. С 2005-го производство свиноводческой продукции в России выросло в восемь раз и достигло 3,9 млн т в убойном весе — это больше, чем производит Бразилия. Через год этот объем увеличится еще на 7-8% (260-270 тыс. т) и приблизится уже к 4,2 млн т. При этом цены на свинину станут критически низкими.

Исходя из заявленных инвестиционных проектов в свиноводстве, можно говорить об увеличении объемов производства до 4,8 млн т свинины к 2025 году, что соответствует примерно 32,5 кг на человека в год. Для сравнения, объем среднедушевого потребления свинины в 2018 году был равен 24 кг. Прибавка в 8,5 кг для российского обывателя, доходы которого вряд ли вырастут в ближайшие годы настолько, чтобы начать есть на треть больше мяса, даже при существенном уменьшении цены просто нереальна. К тому же есть ценовой предел, ниже которого производство будет нерентабельным. В таких условиях производителям свинины необходимо найти рынок сбыта со стабильным и желательно крупным спросом.

Итак, что будет происходить в ближайшие годы на рынке свинины в России? По прогнозу Национального союза свиноводов (НСС), свинина по-прежнему будет оставаться драйвером роста производства мяса. В связи с отменой квот на беспошлинный ввоз свинины и введением 25% пошлины импорт снизится на 25-30% (на 25-30 тыс. т) и составит около 60-70 тыс. т. Экспорт продукции без открытия рынка Китая вырастет не более чем на 5-10% и закрепится на уровне 100 тыс. т. В связи с резким ростом предложения среднегодовая цена на живых свиней в 2020 году по сравнению с 2019-м, по оценке ИАА «ИМИТ», может опуститься еще на 8-10% и станет самой низкой начиная с 2014 года (около 90 руб./кг с НДС). Средняя цена полутуши может составить около 135 руб./кг с НДС, что повлечет за собой падение доходов отрасли. В личных подсобных хозяйствах объем производства продолжит сокращаться, а в промышленных — расти. В итоге появится реальный риск перенасыщения внутреннего рынка свинины. Поэтому без освоения экспорта в направлении Юго-Восточной Азии дальнейшее развитие сектора не только неоправданно, затруднительно и рискованно, но и стратегически недальновидно.

Китайская ситуация

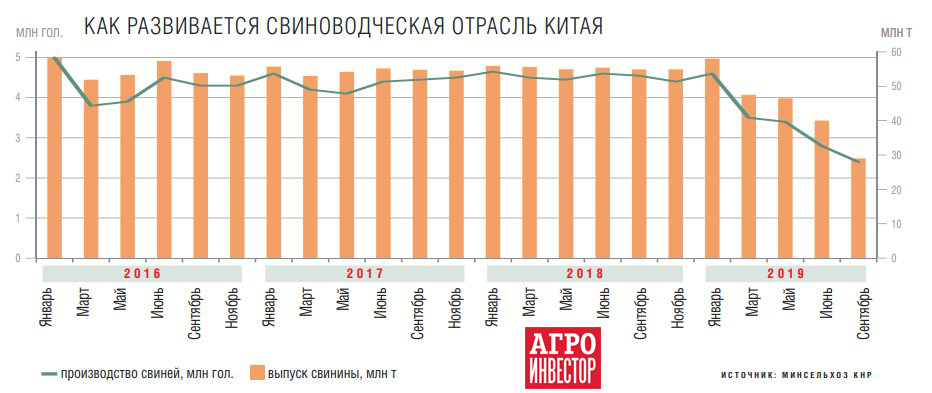

С момента обнаружения в Китае АЧС поголовье свиней в стране сократилось на 48%. Выбраковка свиноматок превосходит количество ремонтного молодняка, а общая численность свиноматок продолжает снижаться катастрофическими темпами. Предложение поросят на китайском рынке, по данным Министерства сельского хозяйства КНР, за год упало на 54%, при этом спрос на них со стороны крупных свинокомплексов постоянно растет. Пропорционально этому увеличивается и зависимость Китая от импортной свинины и субпродуктов — за девять месяцев 2019 года ввоз продукции прибавил 43%. В натуральном выражении импортные поставки только свинины (без субпродуктов) выросли на 400 тыс. т. И все же дефицит этого вида мяса в 2019 году в КНР, по оценкам ИАА «ИМИТ», составил порядка 20-23 млн т.

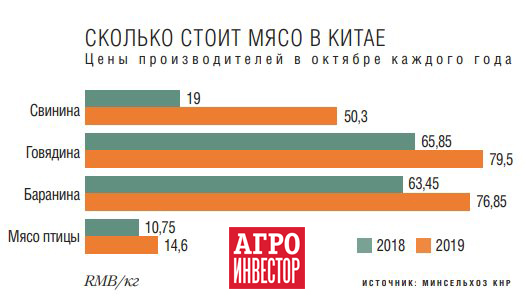

Потребление свинины в республике снизилось с 56 млн т в год до 33 млн т, что обусловлено дороговизной этого мяса, опасением употреблять свинину и переходом китайского населения на другие источники белка. Так, потребление мяса птицы, говядины и куриного яйца за последний год выросло на 6 млн т, 2 млн т и 4 млн т соответственно. В ближайшие три-пять лет замещать дефицит свинины в Китае будет не только импортная свинина (+2-3 млн т в год), но и ввозимые мясо птицы (+2 млн т), говядина (+3 млн т), рыбная продукция, а самое главное — собственное производство всех видов белка.

Китайские фермеры полны оптимизма и верят, что государство поддержит их и поможет восстановить бизнес. Так, Минсельхоз КНР в декабре 2019 года обнародовал «Трехлетний план действий по ускорению восстановления и развития свиноводства». Цель документа — сдержать сокращение поголовья свиней, приостановить рост цен, обеспечить стабилизацию предложения свинины на внутреннем рынке накануне и в течение китайского Нового года (25 января), восстановить производственные мощности до конца 2020-го, а также полностью освободиться от АЧС до 2021 года.

Снижение цен повысит конкурентоспособность

Юрий Ковалев. Гендиректор Национального союза свиноводов

Открытие рынка Вьетнама для российской свинины произошло только в декабре 2019 года, поэтому пока этот факт на поставках не успел сказаться. Сейчас основная задача — расширить список предприятий, допущенных к экспорту в данную страну, хотя бы до 10, над этим активно работают и Минсельхоз, и Россельхознадзор, и наш союз, и сам бизнес. Второй важной задачей является отработка логистических, технических и ветеринарных вопросов. Все это займет несколько месяцев, хотя дело может пойти и быстрее — многие возможные поставщики свинины имеют неплохой опыт в развитии рынков Юго-Восточной Азии, так как отправляют в эти страны мясо птиц.

Конечно, рынок Вьетнама значительно меньше, чем Китая. Ранее страна импортировала всего около 50 тыс. т свинины. Но из-за проникновения туда в прошлом году АЧС объем ввоза увеличился: собственное производство свинины в стране упало на 0,5 млн т, теперь Вьетнаму придется добирать порядка 200-250 тыс. т мяса. По нашей оценке, российские производители смогут поставить по этому направлению 15-20 тыс. т свинины до конца 2020 года. Причем теперь этому покупателю могут быть интересны не только субпродукты, но и мясо. Вряд ли с АЧС в стране с мелкотоварным производством удастся справиться быстро, так что перспективы представляются долгосрочными. Так или иначе, важно заявить о себе как о надежном импортере.

Что касается Китая, то в ближайшие годы общий объем ввоза туда может достигать 3-4 млн т. Получить даже 5% от этого объема стало бы для нас прорывом. Однако с начала этого года возобновляются поставки в КНР из Канады и США, что повлияет на цены и конкуренцию.

Пока же цены на российскую свинину имеют тенденцию к снижению. В среднем в 2019 году этот вид мяса стоил на 8% меньше, чем в 2018-м. Из-за приближения к порогу самообеспечения мясом цены продолжат падать и в 2020-м. И даже открытие Китая не сможет быстро вернуть высокие ценовые значения. Безусловно, это является дополнительным конкурентным преимуществом для экспорта.

В том числе благодаря мерам, предложенным в документе, обновление поголовья поросят на крупных китайских свинокомплексах в последние месяцы ускорилось, однако в мелких хозяйствах оно происходит не так активно из-за сложностей с биобезопасностью и финансированием. Согласно информации Минсельхоза КНР, по состоянию на конец октября 2019 года стоимость туши свиньи в опте превысила 50 юаней/кг. Высокая цена на свинину привела к снижению спроса, в результате чего продажи сократились. Производительность скотобоен была снижена до исторического минимума в 20%, а некоторые предприятия и вовсе закрылись. При этом потребление мяса птицы, куриного яйца и прочих источников белка значительно возросло, как и цены на них.

Дефицит, связанный с нехваткой свинины на китайских прилавках, еще больше наводит бизнес на мысль о взаимной выгоде при открытии китайского рынка для торговли российской свининой. КНР уже является крупнейшим покупателем российских продуктов питания. В основном в страну поставляется, конечно, рыба, но с конца 2018 года открыт рынок и для российской птицеводческой продукции. А вот отечественная свинина, точнее субпродукты, попадают в Китай только через Гонконг, и то в мизерных количествах. Хотя российские предприятия вполне способны поставлять в страну полный ассортимент продукции. Тем более что цены теперь у них вполне конкурентоспособные.

Согласно данным ИАА «ИМИТ», российская свинина в долларовом эквиваленте на конец 2019 года стала дешевле бразильской и европейской. Самые дешевые свиные полутуши на мировой рынок к началу 2020-го поставляли США — $1,05/кг, чему во многом поспособствовала торговая война с Китаем, которая привела к сокращению объемов внешней торговли. Впрочем, последняя экспортная статистика США демонстрирует оживление зарубежных продаж: поставки американской свинины в ноябре 2019-го были на 4% больше, чем годом ранее. А по итогам всего четвертого квартала прошлого года прирост объемов экспорта свинины из США предварительно оценивается в 17% по сравнению с показателем за аналогичный период 2018-го. Предполагается, что ввоз американской свинины в азиатские страны, пострадавшие от АЧС, и особенно в КНР после новых договоренностей между правительствами и с ослаблением таможенных пошлин будут увеличиваться. Что касается статистики по другим странам, то только за первое полугодие 2019 года экспорт свинины в Китай, например, из Евросоюза вырос на 22%, из Бразилии — на 24%, из Канады — на 27%. А вот Россия, поставляющая только свиные субпродукты и только в Гонконг, сократила поставки в КНР на 23%.

Пример птицеводов

То, какой может быть эффект от открытия рынка Китая, уже продемонстрировали птицеводы: для них поставки в КНР стали доступны с конца 2018 года. На данный момент для экспорта мяса птицы в Поднебесную аттестовано 44 российских предприятия. За десять месяцев 2019-го по сравнению с аналогичным периодом годом ранее объемы вывоза данной продукции, по данным ИАА «ИМИТ», выросли в 400 раз! В октябре экспорт мяса птицы из России увеличился почти в три раза (с 7,1 до 18,8 тыс. т) по сравнению с январем именно благодаря началу сотрудничества с Китаем.

Ведущими экспортерами на китайский рынок являются ГАП «Ресурс» (44% от общего объема вывоза в республику по итогам января — октября прошлого года), «Черкизово» (18%), АПХ «Мираторг» (5,4%) и «Приосколье» (3,5%). Экспортный же потенциал российских птицефабрик, которым разрешены поставки в Китай, составляет порядка 200-250 тыс. т в год. По прогнозу ИАА «ИМИТ», уже по итогам 2020-го Россия сможет увеличить отгрузки в КНР до 150 тыс. т, а в 2021 году выйти на объем вывоза около 200 тыс. т.

Хотя основным экспортным товаром в Китай пока все еще остаются куриные лапы (52,1% экспорта в октябре 2019-го), ассортимент поставок расширился. Китайский потребитель получает теперь и российские крылья (26,6%), и окорочка (10,8%), и голень, и прочие части.

Сотрудничество с Китаем принесло России $85 млн за 10 месяцев 2019 года. А если отечественные производители начнут экспортировать в КНР свиноводческую продукцию, то имеющийся потенциал в объеме порядка 350 тыс. т — половина дополнительных объемов отечественного производства в 2020—2023 годах — позволит заработать им в три-четыре раза больше.

Чтобы нарастить объемы мяса птицы в Китай и выйти на этот рынок с российской свининой, необходимо соответствовать мировым стандартам качества и помнить, что китайское правительство любит свой народ и покупать все подряд не будет даже при существенном дефиците. Отечественным компаниям необходимо продолжать совершенствоваться в правильной переработке и упаковке мясной продукции, налаживать логистику и, конечно, решать главную проблему — распространение АЧС.

Конкуренция остается высокой

Андрей Терехин. Руководитель управления экспорта группы «Черкизово»

Развитие экспорта свинины в Китай имеет слишком туманную перспективу: на фоне продолжающихся многолетних переговоров вряд ли пока можно давать даже приблизительные прогнозы, когда российские свиноводы получат доступ на этот рынок. Хотя стоит отметить, что сейчас КНР активизирует политику открытых дверей. Все большее количество стран и предприятий получают разрешение на поставку туда мясной продукции. Поэтому, наверное, мы можем надеяться, что все еще существующий дефицит протеина в Китае позволит ускорить переговорный процесс по доступу на рынок российской свинины, расширить перечень аттестованных птицеводческих предприятий.

В то же время правительство КНР в преддверии китайского Нового года с целью обуздания цен и снятия социальной напряженности распечатало свои запасы, выбросив на рынок значительные объемы свинины по доступной для населения стоимости. Это скорректировало закупочные цены китайских импортеров. И хотя этот фактор временный, на конъюнктуру он уже повлиял. Также на ней сказывается расширение доступа импортной продукции. Так, недавно был снят многолетний запрет на ввоз мяса птицы из США. Теперь уже более чем 370 американским птицеводческим предприятиям разрешены поставки в Поднебесную. А американское мясо птицы (в частности, традиционные «ножки Буша», крупные куриные лапкии т. д. ), безусловно, является дешевым и может поставляться в Китай в огромных количествах, так как в США объемы производства кратно превышают наши. Возобновление поставок из этой страны окажет влияние на баланс спроса и предложения в КНР, обострит конкуренцию, снизит закупочные цены. Тем не менее мы ожидаем, что в 2020 году экспорт российского мяса птицы в Китай продолжит расти, и туда может быть отправлено более 100 тыс. т против 60 тыс. т в 2019-м.

А вот поставки свинины из России во Вьетнам, несмотря на растущий дефицит мясной продукции в республике на фоне АЧС, пока активно не развиваются. Компетентными вьетнамскими службами сейчас аттестованы лишь несколько отечественных свиноводческих предприятий. Кроме того, пока экспорт свинины в эту страну в значительных объемах не представляет интереса из-за текущего соотношения цен — в России они выше, чем во Вьетнаме. Конечно, ситуация может измениться. Продолжающийся динамичный рост российского производства свинины, дальнейшее наращивание объемов выпуска продукции птицеводства, изменение потребительского спроса, а также колебания курса валют могут сделать вывоз во Вьетнам более привлекательным. Да и рост цен там вполне ожидаем. В любом случае расширение возможностей географии поставок станет для нас положительным фактором.

Интересными направлениями для экспорта птицы остаются и страны Персидского залива, которые в силу религиозных и национальных предпочтений потребляют много мяса данного вида. Производители с нетерпением ждут расширения списка предприятий, допущенных к поставкам в ОАЭ и Саудовскую Аравию, рассчитывают на дальнейший рост поставок. Также ведется работа и по выходу на емкий рынок Японии. Это более долгий и сложный процесс, но здесь мы вполне конкурентны по качеству, безопасности и цене и готовы осуществлять поставки птицеводческой продукции, произведенной по высоким стандартам японского рынка, в весьма существенных объемах.

Открытие Вьетнама

Важным с точки зрения развития экспорта свинины в Юго-Восточную Азию в конце прошлого года стало открытие для поставок рынка Вьетнама. По объему потребления этого вида мяса в мире республика входит в десятку крупнейших стран, а в Азии занимает второе место после Китая. Вьетнамцы едят 31,3 кг свинины на человека в год, а общий годовой объем потребления превышает 3 млн т.

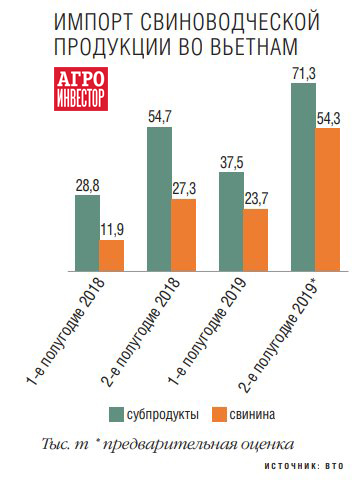

В 2019 году Вьетнам тоже столкнулся с АЧС, что так же, как и в КНР, привело к острому дефициту собственной свиноводческой продукции, который оценивается примерно в 0,5 млн т. Общее стадо свиней в республике сократилось на 7,4 млн голов, что составляет 27% от общего поголовья в стране (включая потери от неучтенных случаев распространения вируса). За год производство свинины во Вьетнаме снизилось на 21%. И теперь этот объем страна должна завозить извне. Рост мировых поставок в республику начался уже во втором квартале 2019 года. По данным ВТО, только за первое полугодие объем вьетнамского ввоза свинины и субпродуктов составил 61,2 тыс. т. При этом, по подсчетам ИАА «Имит», субпродукты показали прирост в 30%, а свинина — в 99%.

Россия же сейчас занимает второе место в импортных поставках во Вьетнам именно субпродуктов. На них приходится 98,5% от общего объема закупаемой республикой российской свиноводческой продукции. Свинину как таковую отечественные предприятия туда почти не поставляют. За девять месяцев 2019-го экспорт российской свинины в эту страну составил всего 105 т. А вот другие крупные мировые поставщики сейчас ведут настоящую борьбу за место на этом рынке. Например, Бразилия за первые шесть месяцев прошлого года показала прирост объемов поставок в 784% по сравнению с первым полугодием 2018-го. Эта страна теперь поставляет на вьетнамский рынок 30% импортной кусковой свинины. Германия увеличила ввоз во Вьетнам на 96%, Нидерланды — на 92%. Испания, Польша и США прибавили более чем 20%, в то время как Россия — лишь 13%, и то только по субпродуктам!

По заявлению Rabobank, рекордные цены на свинину сделали этот продукт недоступным для большинства жителей Вьетнама. Потребление свинины в республике снизилось уже на 17%, а в 2020 году оно может сократиться еще на 6%. Однако даже этот фактор не повлиял отрицательно на рост спроса на импортную свинину со стороны вьетнамских мясопереработчиков, так как дефицит слишком велик. И здесь надо помнить: вьетнамский рынок, в отличие от китайского, для российской свиноводческой продукции открыт!

Автор — коммерческий директор Информационно-аналитического агентства «ИМИТ». Статья написана специально для «Агроинвестора.

Довольно перспективные рынки

Анна Кудрякова. Эксперт Института конъюнктуры агарного рынка (ИКАР)

Рынки Вьетнама и Китая действительно видятся довольно перспективными для России. Но все же на КНР надежд у отечественных производителей больше — так, общий импорт свинины в эту страну еще в 2018 году составлял порядка 1,5 млн т, а в 2019-м падеж свиней от АЧС в Китае продолжился, из-за чего дефицит мяса усилился, и это вынудит страну завозить все большие объемы.

Внутри нашей страны цена на свинину снижается. По оценкам ИКАР, за прошлый год стоимость полутуши в России упала на 7,3% в сравнении с 2018-м. Так что у отечественных компаний появился дополнительный стимул выходить на внешние рынки в поисках большей маржи.

Мясо птицы также интересно КНР, его потребление находится на высоком уровне. Поэтому традиционно многие страны борются за выход на этот рынок со своей продукцией. Ожидается, что в 2020 году поставки мяса птицы из России в Китай достигнут 120-150 тыс. т против 60-65 тыс. т в 2019-м. Во Вьетнам же отгрузки данного вида мяса сократились в 2,5 раза: с 54,2 тыс. т в 2018-м до 21,4 тыс. т в прошлом году (обе цифры — за январь — ноябрь).