Журнал «Агроинвестор»

Несмотря на высокую насыщенность рынка, мясная отрасль продолжает демонстрировать позитивную динамику. В этом году сектор прирастет примерно на 3,8%. Увеличение объемов продукции и отсутствие возможности активнее поставлять излишки на внешние рынки ожидаемо давит на цены и сокращает маржу производителей. Слабые игроки все чаще не выдерживают и уходят с рынка, а крупные консолидируют активы

По прогнозу консалтинговой компании «Ринкон менеджмент», российское производство мяса в 2019 году может составить 10,8-11 млн т в убойном весе. В том числе 5,1 млн т мяса птицы, более 4 млн т свинины (+3% к 2018-му), 1,6 млн т говядины (+1%). Учитывая ситуацию в отрасли с прицелом на дальнейшее развитие действующих предприятий и инвестиций в новые проекты, общие объемы по итогам года должны вырасти примерно на 2-2,5%, считает партнер консалтингового направления компании «Вальтер Констракшн» Анастасия Владимирова.

Консолидация и инвестиции

Главным драйвером увеличения мясного производства в этом году является свиноводство. Бывший лидер прироста — птицеводческая отрасль — по итогам 2019-го будет стагнировать, а в начале года сектор демонстрировал даже отрицательную динамику: дает о себе знать высокая насыщенность рынка. Как результат — перераспределение птицеводческих активов между крупнейшими игроками, а также приход новых инвесторов, отмечает президент Agrifood Strategies Альберт Давлеев. Самым же главным негативным фактором в уходящем году для всей мясной отрасли стало дальнейшее снижение покупательной способности населения, считает он. Положение отрасли напрямую зависит от экономической ситуации, говорит Владимирова. Мясо — традиционно дорогой продукт для россиян, при этом на фоне отсутствия роста реальных доходов покупателей говорить о том, что в ближайшей перспективе потребление будет расти опережающими темпами, нельзя. И это не может не влиять на мясную отрасль отрицательно. Небольшим и низкоэффективным предприятиям становится все труднее выживать.

Уже сейчас на рынке много производственных активов разной степени привлекательности, делится наблюдением Давлеев. Помимо продажи «Приоскольем» «Черкизову» «Алтайского бройлера», интересен феномен прихода в птицеводство непрофильных инвесторов. Так, птицеводческий комплекс им. М. Гафури (Башкирия) арендовал отельер Александр Клячин, бывшие птицефабрики «Кировхлеба» купил свиноводческий холдинг «Дороничи», был ряд и других, более мелких сделок. Также привлек внимание факт локализации в России крупнейшего белорусского производителя бройлеров — «Серволюкса» — который, судя по всему, планирует глубокую переработку своей птицы на бывших объектах подмосковного «Ассортимента», размышляет эксперт.

Однако в то же время инвесторы стали гораздо разборчивее. Комплексов с нуля теперь практически никто не строит, поскольку срок возврата инвестиций значительно удлинился на фоне отмены субсидирования и насыщения рынка. А существующие активы продаются, только если они уже приносят прибыль или не требуют значительных вложений в реконструкцию. «Похоже, в интересах крупных компаний дальнейшее поглощение более мелких конкурентов, которое приводит к выходу из бизнеса средних и маленьких компаний, — отмечает Давлеев. — Это на руку лидерам рынка, поскольку рентабельность их продаж растет по мере сокращения объема предложения, которое приводит к увеличению цен». По мнению эксперта, в такой ситуации стоит инвестировать непосредственно в добавление стоимости и новые продукты, нежели в расширение объемов производства.

Инвестиционные потоки уже изменились. В первую очередь деньги направляются в техническое перевооружение объектов, построенных и реконструированных десять-пятнадцать лет назад, в наращивание мощностей по глубокой переработке мяса птицы и выпуску широкого ассортимента упакованной продукции и продуктов для фудсервиса, рассказывает Давлеев. Дальнейшая консолидация отрасли также неизбежно приводит к необходимости совершенствования инфраструктуры — кормозаводов и кормохранилищ, объектов утилизации отходов и помета, современных складов и логистических центров.

Акценты в инвестиционной политике меняются, подтверждает главный аналитик «Черкизова» Андрей Дальнов. «Мы еще инвестируем в расширение производства — например, на „Тамбовской индейке“ и „Алтайском бройлере“, а также свинокомплексах в Пензенской области, но все больше средств направляется на R&D (Research & Development) и расширение в категории RTС (Ready to Cook) и RTE (Ready to Eat), создание продуктов и упаковочных решений для экспорта и HoReCa/HRI», — говорит он. Кроме того, значительный объем средств будет направлен на продуктовую диверсификацию и стабилизацию себестоимости: именно эти задачи будет решать новый завод холдинга по переработке сои в Липецкой области. С запуском предприятия «Черкизово» получит соевое масло для экспорта и соевый шрот для собственного производства кормов. Также продолжаются инвестиции в IT-инфраструктуру, цифровизацию, инновации. На эти цели тратится как минимум 1 млрд руб. в год. Всего же в свое развитие в 2019 году компания вложит около 10 млрд руб.

Если птицеводство в целом уже адаптировалось к работе в условиях насыщенного рынка, то производителям свинины это только предстоит, обращает внимание гендиректор Национального союза птицеводов Сергей Лахтюхов. По прогнозам Национального союза свиноводов, процент компаний, которые будут проходить этот период со значительными трудностями, весьма высок. Несомненно, ситуация на рынке свинины отразится на рынке мяса птицы, так как они являются субститутами.

Но пока свиноводство не будет сбавлять обороты — проекты спланированы, кредиты по ним одобрены, добавляет руководитель Национальной мясной ассоциации (НМА) Сергей Юшин. В 2020 году продолжат выходить на полную мощность недавно запущенные предприятиями проекты и будут стартовать новые. Так же, как и в птицеводстве, в свиноводстве сейчас значительные финансовые ресурсы направляются в мясопереработку. «Если сырье сильно дорожает, то на развитие сегмента идет меньше ресурсов, но сейчас довольно неплохой период для переработчиков, так как оптовые цены на свинину и мясо птицы, несмотря на волатильность, находятся на комфортном уровне», — считает эксперт.

Импорт больше не влияет

Те времена, когда ввоз зарубежного мяса оказывал влияние на отечественный рынок, давно прошли. Хотя в страну по-прежнему ввозятся незначительные объемы. Так, импорт мяса птицы по итогам 2019-го будет на прошлогоднем уровне и составит примерно 210 тыс. т, оценивает Сергей Лахтюхов из Национального союза птицеводов. Однако в случае дальнейшего снижения цен на внутреннем рынке или ослабления рубля объемы могут и уменьшиться.

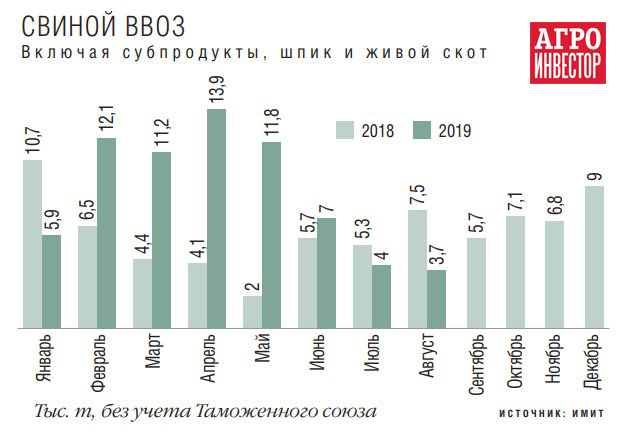

Импорт свинины в 2018 году значительно сократился из-за вводимых ограничений на поставки из Бразилии. Но в 2019-м доступ этой стране на российский рынок вновь был открыт, и ввоз активизировался. На начало ноября доля бразильской продукции приблизилась к 50% от всего объема поставок. За январь — август импорт свинины, свиных субпродуктов и шпика в Россию составил 71,9 тыс. т, что на 45,6% больше, чем год назад, сообщает «ИМИТ».

Ввоз говядины на начало сентября уходящего года уменьшился на 12% (без учета субпродуктов) — с января по август он не превысил 235 тыс. т, отмечает Анна Кудрякова из ИКАР. Отрицательная динамика складывается за счет снижения поставок из Аргентины, Чили, Парагвая и Индии в среднем на 20-40%. Импорт говядины из Уругвая сократился за восемь месяцев более чем на 90%. При этом наблюдалось заметное увеличение ввоза из Бразилии (почти в четыре раза после резкого сокращения поставок говядины из Бразилии в 2018 году).

Птицеводам тесно

Экс-драйвер увеличения мясного производства — птицеводческая отрасль — в уходящем году будет стагнировать. Объем производства составит около 4,9 млн т в убойном весе, отмечает эксперт Института конъюнктуры аграрного рынка (ИКАР) Анна Кудрякова. Отрицательная динамика в секторе наблюдалась в начале года. Но с июля по начало ноября ежемесячный прирост составлял 1-3% относительно 2018-го. «Если благоприятная эпизоотическая обстановка сохранится до конца декабря, то объем производства может немного превысить значения прошлого года, — прогнозирует она. — В случае же возникновения обстоятельств, влияющих на сокращение поголовья птиц, а также приводящих к снижению веса, результаты 2019-го будут менее значительные».

Около 2% прибавки к показателю 2018 года по выпуску мяса птицы ожидает Лахтюхов. Среди факторов, повлиявших на восстановление темпов производства, он называет запуск нескольких производственных площадок, ранее приостанавливавших свою деятельность. Увеличиваются мощности и актуальных игроков как по индейке («Тамбовская индейка» «Черкизово», «Дамате»), так и по мясу бройлера.

Производство мяса бройлеров в России последние три года прекратило свой активный рост, констатирует коммерческий директор информационно-аналитического агентства «ИМИТ» Любовь Савкина. Объем уходящего года ожидается в пределах 4,5-4,6 млн т в убойном весе, что окажется даже на 0,4-0,5% меньше, чем в 2018-м.

Сами производители говорят об увеличении мощности. Группа «Продо» в 2019 году завершила строительство шести новых птичников на «Продо Тюменский бройлер». Реализация проекта позволит компании увеличить мощности птицефабрики на 20% — до 40 тыс. т в год в убойном весе. Помимо возведения новых, на предприятии идет реконструкция уже работающих площадок откорма и строительство объектов инфраструктуры. Общий объем инвестиций превышает 1,6 млрд руб. «Все проекты направлены на укрепление рыночных позиций наших предприятий, их реализация даст им возможность соответствовать всем мировыми стандартами», — говорит заместитель гендиректора группы Генрих Арутюнов.

В «Черкизове» наиболее динамично тоже развивается производство бройлеров — +22% по итогам 2019-го до 766 тыс. т в живом весе. Впрочем, в первую очередь прибавка объясняется покупкой «Алтайского бройлера» и «Белой птицы Курск». Благодаря приобретению новых активов — Инжавинской птицефабрики у холдинга «Приосколье» в Тамбовской области — до 700 тыс. т в живом весе в год увеличит объемы производства и ГАП «Ресурс».

По мнению Савкиной, самой инвестиционно привлекательной мясной отраслью в силу своей ненасыщенности относительно остальных секторов животноводства продолжает оставаться индейководство. В 2019 году объем производства мяса индейки в России достигнет 310 тыс. т в убойном весе, что на 12% больше, чем в 2018-м. Даже уход с рынка такого крупного игрока, как «Евродон», в целом отразился на отрасли с наименьшими последствиями, добавляет Владимирова. Давлеев же сомневается, что рубеж в 300 тыс. т в уходящем году удастся преодолеть (особенно если до конца года не произойдет ожидаемого перезапуска индейководческого комплекса им. Гафури), даже несмотря на значительное (почти на 50 тыс. т) увеличение объемов выпуска индейки лидером отрасли «Дамате». «Однако если башкирское предприятие вновь заработает, то в 2020 году рынок получит дополнительно 10-20 тыс. т, к которым добавятся 15 тыс. т от „Дамате“, 10 тыс. т — от „Тамбовской индейки“ и примерно столько же от других производителей», — прогнозирует эксперт.

«Дамате» действительно продолжает планомерную реализацию проекта расширения производственных мощностей до 155 тыс. т в убойном весе в год, сообщает гендиректор УК «Дамате» Рашид Хайров. Проект находится в завершающей стадии, большая часть объектов введены в эксплуатацию. По итогам 2019-го компания планирует произвести более 130 тыс. т мяса индейки в убойном весе. Прирост составит порядка 40 тыс. т, или 50% по отношению к 2018 году. «В 2020 году мы планируем ввести в эксплуатацию завод глубокой переработки мяса индейки, также этим летом мы объявили об увеличении мощности с ранее заявленных 150 т до 214 т в сутки за счет добавления автоматизации», — напоминает топ-менеджер. Объем инвестиций в расширенный проект составит 6,9 млрд руб. Далее планируется сконцентрироваться на повышении эффективности действующего производства, но планы по расширению инвесторы не отбрасывают, так как действующие мощности компании имеют резервы.

«Черкизово» тоже планирует увеличение своего производства индейки совместно с испанским партнером Grupo Fuertes. Но новые объемы поступят на рынок не раньше 2021 года. Текущий год компания закончит с объемом 55 тыс. т индейки — это столько же, как и годом ранее.

А вот в производстве утки из-за закрытия «Донстара» и проблем на ряде других, более мелких предприятий произойдет провал в 20-23 тыс. т в убойном весе, считает Давлеев. Впрочем, по его словам, не исключено, что в следующем году «Донстар» может возобновить производство. Однако новые проекты в этом секторе вряд ли будут запущены до конца 2020-го, несмотря на сохраняющийся дефицит мяса утки.

Свиноводы не останавливают развития

Зато в производстве свинины в уходящем году будет получена заметная прибавка объемов — до +5% по сравнению с показателем прошлого года, ожидает Владимирова. Во многом этот рост объясняется вводом новых проектов. ИКАР прогнозирует увеличение на 6% до 3,3 млн т в убойном весе. «Динамика производства свинины в России в течение всего 2019 года имеет положительные значения», — отмечает Кудрякова. Оценка «ИМИТ» — +4-5% до 3,6 млн т в убойном весе.

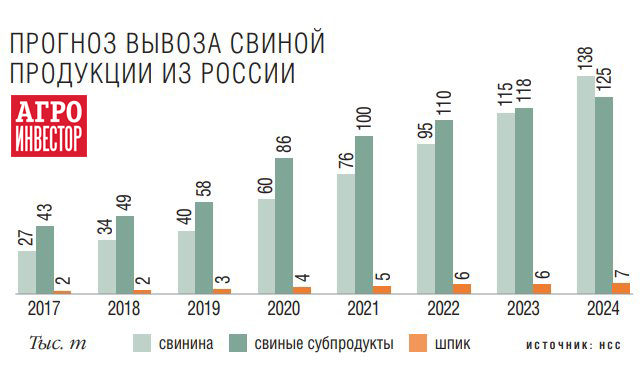

«Несмотря на скепсис отдельных экспертов в отношении свиноводческой отрасли, именно свинина имеет огромный экспортный потенциал, — верит Владимирова. — С прицелом на растущий спрос, а также ввиду очевидной привлекательности внешних рынков крупнейшие российские аграрии уже сделали вклад в наращивание производств». В качестве примера можно привести увеличение в 2018 году группой «Черкизово» объемов выпуска свинины на 18%, анонсирование «Русагро» открытия через три года крупнейшего свинокомплекса в Тамбовской области, а также предприятий в Приморье, с целью удвоить производство. Еще один гигант — «Мираторг» — строит свинокомплексы в Курской области и к 2025 году намерен довести объемы выпуска свинины до 1 млн т. «Учитывая, что в России доля импортной свинины сейчас не превышает всего 2%, такие грандиозные планы могут быть оправданы только ставкой на экспорт», — полагает эксперт.

Еще один игрок отрасли из топ-3 крупнейших — «Агро-Белогорье» — в этом году планирует увеличить производство свинины до 228 тыс. т в живом весе в год (в 2018-м — 219,4 тыс. т). С января по сентябрь комплексы холдинга уже реализовали 174 тыс. т свинины, что на 16 тыс. т больше, чем годом ранее. Дополнительный прирост объемов производства третий год подряд обеспечивают новые площадки холдинга за счет поэтапного выхода на проектные мощности.

«Продо» тоже реализует несколько инвестиционных проектов по модернизации и расширению мощностей в свиноводстве. Крупнейшие вложения в этом году были направлены на строительство племенного репродуктора на «Омском беконе». Строительство предприятия завершает первый этап инвестпрограммы, который, помимо этого, также включает расширение мощностей свинокомплекса «Чунаевский» на 3150 свиноматок и строительство станции искусственного осеменения на 150 хряков. Оба эти проекта были сданы ранее. Инвестиции в первый этап модернизации «Омского бекона» составили 3,3 млрд руб.

В отличие от производства мяса бройлеров, в свиноводстве «Черкизово» развивается органически, подчеркивает Дальнов. Прирост объемов в 2018—2020 годах является следствием ввода в строй новых комплексов в Воронежской, Липецкой и Пензенской областях. Предполагается, что в 2019-м компания увеличит производство свинины на 14% до 284 тыс. т в живом весе.

«Промагро» (Белгородская область) в 2019 году планирует произвести около 54 тыс. т свинины в живом весе, что примерно соответствует прошлогоднему объему. «В уходящем году мы занимались заменой материнского поголовья на более продуктивное, что позволит повысить устойчивость животных к особенностям внешней среды, а это положительно отразится на качестве конечного продукта, — рассказывает гендиректор компании Константин Клюка. — Результаты этого проекта мы ожидаем получить начиная с 2020-го: увеличение объемов производства будет идти именно за счет роста показателей продуктивности».

Положительные результаты с января по сентябрь 2019 году демонстрировал и сектор производства говядины. За девять месяцев отрасль приросла на 2,3% до 408 тыс. т в убойном весе (учитывая все сельхозорганизации, производящие КРС), сообщает Кудрякова. Но по итогам уходящего года объем производства говядины в целом в России составит 1,5 млн т в убойном весе, что на 0,8% ниже, чем в 2018 году, оценивает «ИМИТ». «В лучшем случае развитие отрасли мясного скотоводства остановилось, но есть подозрение, что состояние уже предкризисное», — пессимистичен глава Национального союза производителей говядины (НСПГ) Роман Костюк. По его мнению, главной проблемой производителей отрасли стала разобщенность, отсутствие должной коммуникации при решении общих проблем. Возможностями, которые выпадали в связи с довольно неплохой ценой на говядину, в итоге воспользовались посредники. Ведь скот на мясо в основном выращивается в малых и средних хозяйствах, у которых просто нет доступа к конечным покупателям. Поэтому маржа оседает в руках тех, кто недорого скупает сырье и перепродает его переработчикам или рознице. «Деньги почти не попадают к самим производителям, а если они и доходят, то это не развитие, а латание старых дыр», — считает эксперт. К тому же сама модель отраслевого предприятия крайне ущербна, лозунг «я все сделаю сам» исключает возможность развития, ведь «на всё» денег и знаний никогда не хватит. Получается, что у скотоводов не остается средств, которые можно было бы потратить на развитие. По косвенным признакам специалисты союза также отмечают снижение доли мясного скота и провал в рентабельности ряда проектов. Строительства новых промышленных предприятий в ближайшее время не предвидится, а появляющиеся небольшие фермы КРС практически никак не влияют на рынок.

Юшин более оптимистичен и ожидает увеличения производства говядины в текущем году на 1%. В любом случае ожидать скачка, как в мясе птицы, не стоит, отрасль строится совсем иначе, акцентирует внимание он. По словам эксперта, потребление говядины сейчас находится на рациональном уровне и вряд ли будет снижаться. Данный вид мяса остается важным и для переработчиков, которые стремятся обеспечить постоянное качество продукции из говядины или с обязательным содержанием говядины.

Дефицит говядины на рынке сохраняется, констатирует Анна Кудрякова. В Сибири, где сокращение поголовья в 2019 году превысило 10%, ряд убойных предприятий даже останавливали свою работу из-за отсутствия скота. В осенний период традиционно объем предложений в некоторых регионах немного повысился, но это временное явление, к тому же в этот раз менее заметное, чем в предыдущие годы, отмечает она.

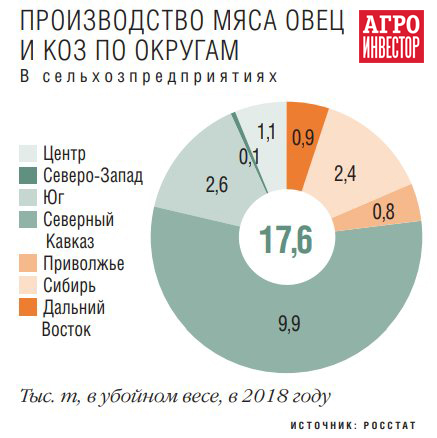

Производство мяса овец и коз за январь — сентябрь сократилось на 1,7% до 19,032 тыс. в убойном весе, информирует эксперт ИКАР. Впрочем, отдельные регионы показывали рост — на Северо-Западе объемы увеличились на 20%, в ЮФО и СКФО — на 2%. Тем не менее интерес к баранине все-таки растет благодаря экспортному потенциалу южных регионов страны, утверждает Юшин. «Там строятся и модернизируются имеющиеся мощности по переработке МРС, а сформировавшая высокая цена на убойный скот и неплохой потенциал внешних продаж стимулируют фермеров увеличивать поголовье», — говорит он.

Так, очевидный спрос на российскую баранину есть в Иране, Саудовской Аравии, других странах Персидского залива и Центральной Азии. Постепенно будут появляться новые мощности именно промышленного производства баранины. «Экспорт — дело серьезное, покупатели требуют соблюдения определенных стандартов, стабильности качества и объемов поставок, наличия ветеринарных документов, что возможно только на промышленном предприятии», — подчеркивает Юшин. Тем не менее в ЛПХ меньше овец выращивать не будут, это традиционный вид скота для населения ряда регионов России.

Крупный проект по производству баранины на Ставрополье реализует «Дамате». Компания уже завезла на новое предприятие первую партию овец высокоценных пород. Производство баранины не развивалось в последнее время по объективным причинам: отсутствие качественного предложения и высокие цены ограничивали потребление, высказывается Хайров. «Баранина очень схожа по целевой аудитории с индейкой, мы имеем большой опыт в популяризации категории и знаем, как работать с потребителем и ритейлом, поэтому надеемся на успех», — комментирует топ-менеджер.

Инвесторы не намерены останавливаться

На 2020 год вновь достаточно амбициозные планы по расширению производства имеют свиноводы, напоминает Альберт Дальнов из Agrifood Strategies. Но в целом предложение мяса в России теперь будет расти плавно — на 1-2% в год, прогнозирует он. Что касается глобального рынка, то падение производства свинины в странах Юго-Восточной Азии из-за распространения АЧС в обозримой перспективе будет определяющим фактором. «В связи с этим импорт мяса в Россию будет уменьшаться, а экспорт из нее — наоборот, расти, — предсказывает эксперт. — Все это делает динамику цен на мясных рынках в следующем году еще менее предсказуемой, чем обычно». Но поскольку в российских поставках за рубеж, скорее всего, продолжат доминировать субпродукты, конъюнктура рынка будет благоприятной и для производителей, и для потребителей: первые смогут поддержать рентабельность, вторые — получить наиболее массовые бескостные отрубы по приемлемым ценам.

Ценовая ситуация

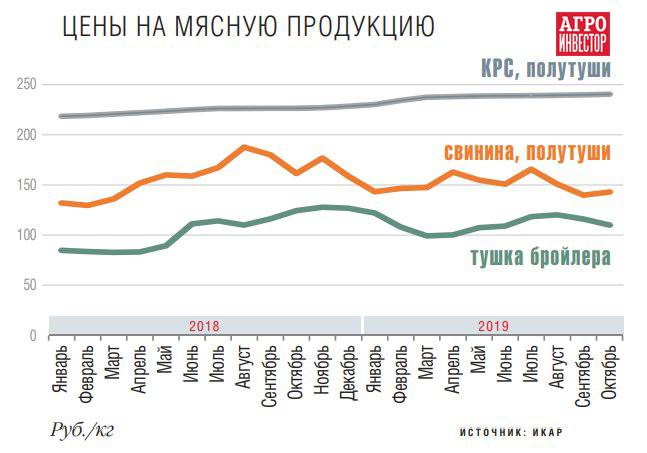

Растущие объемы производства не могут не влиять на стоимость продукции. Особенностью уходящего года стало также то, что цены на мясо птицы находилась под заметным давлением цен на свинину, которые снижались с января, обращает внимание Сергей Лахтюхов. «В ноябре цены сохраняются на низком уровне, и традиционного предновогоднего роста спроса не отмечается, — комментировал тогда исполнительный директор «Ринкон Менеджмент» Константин Корнеев. — Поэтому производители, не желая формировать большие переходящие остатки на начало 2020 года, реализуют продукцию по текущей стоимости». Но в целом на протяжении года ценовая ситуация на мясном рынке оставалась стабильной и менялась исключительно в рамках типичных сезонных колебаний, добавляет Давлеев.

Высокие цены на мясо бройлера (тушка охлажденная в начале января 2019 года стоила 125 руб./кг), которые отмечались в начале уходящего года, были отголосками 2018-го, когда продукция стоила дорого, считает Кудрякова. К апрелю курица подешевела на 22%, после чего началась волна роста, длившаяся до середины августа. С сентября же цены на мясо бройлера демонстрировали отрицательную динамику, за два месяца снижение составило 10% от максимальных цен конца лета. В конце октября отмечалась некоторая стабилизация и даже зафиксировано удорожание охлажденной продукции у некоторых производителей. Средняя стоимость охлажденной тушки на начало ноября составляла немногим более 109 руб./кг.

Снижение оптовых цен на мясо птицы периодически сменяется их ростом, подтверждает Давлеев. Во второй половине года рентабельность птицеводов может повыситься на 1-2% благодаря снижению цен на кормовое зерно. По мнению эксперта, этот тренд, возможно, сохранится до следующего сезона повышенных продаж (апрель-май), плюс многое будет зависеть от цен на зерно нового урожая.

Согласно данным «Черкизова», в третьем квартале средняя цена реализации бройлера (все каналы продаж без НДС) составила 111 руб./кг, что на 12% выше, чем в то же время годом ранее. Основным движущим фактором стала динамика объемов производства в стране. «Как показывает официальная статистика, отдельные компании испытывали сложности с поддержанием производства. Например, в ЦФО в июне отмечалось снижение на 6%, — указывает Дальнов. — Но впереди сезон повышенного спроса — с началом декабря потребление перестраивается на праздничный режим, и люди начинают есть больше мяса как дома, так и в ресторанах. Это позволяет рассчитывать на то, что цены достигнут уровня начала года и могут его превысить к концу декабря».

При сокращении поголовья к концу 2019 года производителям мяса птицы удастся немного повысить стоимость продукции, соглашается Кудрякова. Но если поголовье будет уверенно расти, то и цены будут формироваться на более низком уровне (на 2-3%) и в конце уходящего года, и в 2020-м, предполагает она. Плюс если обещания отечественных свиноводов относительно наращивания мощностей будут выполнены, а африканская чума свиней останется под контролем и страна получит дополнительно 300 тыс. т свинины, то это, безусловно, подорвет цены на мясо птицы, и рентабельность производителей снизится до 5-7%, добавляет Давлеев.

Повышательный спрос на мясо индейки в России провоцирует и рост цен на данный вид мяса, указывает Савкина. Так, средневзвешенные цены 2019 года стали выше, чем в 2018-м, на 11% (+20,2 руб./кг). Больше всего подорожали филе грудки (+22,7%, или 61,8 руб./кг) и бедра (+20,3%, или 54,4 руб./кг), сообщает она.

А вот директор по маркетингу «Дамате» Дарья Лащенко утверждает, что индейка с начала года подешевела в среднем почти на 10%. «Но нужно учесть, что в конце 2018 года цены на данный вид мяса были пиковыми за всю историю существования рынка, — обращает внимание она. — В целом маржинальность этого сегмента составляет порядка 20% по EBITDA, что соответствует нашим ожиданиям». По ее словам, в этом году ключевым фактором формирования цены был объем производства мяса индейки, а также растущий спрос в категории.

Расширение производства оказывает отрицательное влияние на стоимость свинины, отмечает Кудрякова. Так, если в 2018 году свиные полутуши стоили около 158 руб./кг, то к началу ноября 2019-го они подешевели до 151 руб./кг. При этом в течение всего уходящего года на рынке не наблюдалось резких ценовых колебаний и не отмечалось высоких значений. А начиная с сентября средняя стоимость полутуш в стране и вовсе не превышает 146 руб./кг. «Предложения на рынке достаточно много и в живке, и в полутушах, спрос на рынке умеренный, и это создает условия для формирования низкого уровня цен, — поясняет эксперт. — Многие предприятия перерабатывают произведенную свинину в кусок, что также формирует большой объем уже по кусковой свинине и невысокие цены и в данной категории». Средневзвешенные цены за десять месяцев 2019 года на свиные полутуши были на 4,2% ниже, чем в аналогичный период 2018-го, подтверждает Савкина. За этот период в опте свинина потеряла порядка 6,5 руб./кг.

Отечественное производство свинины в течение последних лет прирастает в год на 5-7%, а темпы увеличения ее потребления не превышают 1,5%. Этот дисбаланс увеличивает конкуренцию на внутреннем рынке и понижает цены, говорит гендиректор «ТД Агро-Белогорье» Олеся Дмитрова. «В этом году они ниже прошлогодних на 5-7%, — утверждает она. — Сезонность в продажах и потреблении мяса всегда имеет место, но погодные условия также в значительной мере влияют на спрос: холодный июль в текущем году не способствовал традиционному взлету цен».

На начало ноября среднегодовые цены этого года на 4-5% ниже уровня 2018-го, оценивает Константин Клюка. Традиционный пик был в мае, когда свиные полутуши стоили 175 руб./кг с НДС. Следующий пик — в конце июля. В целом тренд повторяет динамику 2017 года, рентабельность производства падает, констатирует топ-менеджер.

В течение уходящего года стоимость мяса птицы и свинины была стабильной, если сравнивать с ситуацией 2018 и 2017 годов, комментирует Генрих Арутюнов. Но цены на большинство сырьевых позиций на 10% превышают оптимальные прогнозные цены. «В этом году влияния „нерыночных“ факторов на ценообразование не наблюдалось, стоимость мясного сырья формировалась в зависимости от объемов производства, уровня самообеспечения

Удачная для производителей цена на баранину в Иране стала залогом успешного роста экспортных поставок туда в этом году. «За рубеж уходит сырье, не готовая продукция», — отмечает Корнеев. Увеличение вывоза привело к росту внутренних цен — по данным Росстата, средняя цена на мясо (кроме бескостного) за период с начала года до августа составляла 537 руб./кг, розничная цена в некоторых регионах страны увеличилась на 20-26%. Оптовая цена на баранину на кости ежемесячно росла в среднем на 0,3-0,5%.

Недостаток мяса КРС отмечается во всех регионах, что способствует формированию высокой стоимости говядины. Так, быки в полутушах стоят 270-290 руб./кг, коровы — 228-235 руб./кг. «Цены на отдельные крупнокусковые позиции импортного производства, особенно осенью текущего года, повышаются, объем импорта, наоборот, демонстрирует отрицательную динамику, и есть вероятность, что максимальный уровень цен еще не достигнут, — не исключает Кудрякова. — Дальнейшего резкого удорожания при таких высоких значениях быть не должно, но при отсутствии дополнительных объемов, ввозимых из стран ТС, рост цен может составить 2-5%».

Экспорт и импорт

Поддержать насыщенные рынки могла бы реализация излишков продукции за рубеж. Но пока вывоз растет не самыми активными темпами, хотя за последние годы экспортные перспективы России существенно улучшились. Самое важное событие в этом плане — нарастающая эпизоотия африканской чумы свиней (АЧС) в Китае, которая коренным образом меняет товарные потоки и цены в разных частях света, отмечает Альберт Давлеев. «Россию это коснулось в меньшей степени и то — в позитивном плане, поскольку открылся новый рынок (КНР) для экспорта мяса птицы», — говорит он.

За восемь месяцев уходящего года в Поднебесную было отправлено около 20 тыс. т продукции, а до конца года, скорее всего, эта цифра почти удвоится, думает эксперт. Большую часть отгружаемого в Китай товара составляют куриные лапки и крылья, акцентирует внимание он. Если же в КНР начнутся активные поставки куриной разделки, то это может заметно разгрузить внутренний рынок и создать условия для роста цен на бройлера, добавляет Кудрякова. «Но пока основной объем экспорта составляют куриные лапы, спрос на которые на внутреннем рынке отсутствует, увеличение вывоза по этой позиции хотя и приносит производителям дополнительную прибыль, но не снимает излишек с внутреннего рынка», — утверждает она.

В целом объемы поставок мяса птицы за рубеж, несмотря на договоренности с китайской стороной, пока не соответствуют прогнозам. «Если на начало года мы рассчитывали отгрузить на внешние рынки 250 тыс. т, то сейчас оценка понижена до 200 тыс. т», — сообщает Лахтюхов. Впрочем, общее количество стран, в которые отправляется российская птицепродукция, увеличилось на 30%. В перспективе это все же позволит прогнозировать общий рост экспорта, надеется эксперт.

Главная же боль мясной отрасли — все еще не решенный вопрос с экспортом в Китай свинины и говядины. «Пока многие страны наращивают поставки, мы остаемся в стороне», — сетует Юшин. По его словам, цены на свинину в опте в Поднебесной достигли рекордных $7/кг, что приносит большую прибыль фермерам и переработчикам — прежде всего в Евросоюзе и в меньшей степени в США. При таких ценовых уровнях российское мясо вполне конкурентно, считает эксперт.

Заметно вырасти экспорт свинины может уже в следующем году, отмечает Владимирова. «Мы продолжаем вести с Китаем переговоры о поставках свинины с территорий, свободных от АЧС, есть перспективы выхода на рынки Японии, Вьетнама, Таиланда, — перечисляет она. — И если китайский рынок для российской свинины все же будет открыт, то потенциал отгрузок может достичь $500 млн».

Пока же экспорт свинины и свиных субпродуктов незначителен — порядка 1,4% от общего производства в стране. Однако с января по август вывоз этого вида мяса с учетом стран ТС превысил значения прошлого года на 41%, информирует Кудрякова. По данным «ИМИТ», за восемь месяцев в страны дальнего зарубежья и ТС было отгружено 60,4 тыс. т, что на 11,2% больше, чем годом ранее. По итогам уходящего года поставки свиноводческой продукции на внешние рынки могут составить 90-100 тыс. т, оценивает Любовь Савкина.

Вывоз говядины в 2019 году без учета субпродуктов выше значений 2018-го на 50%, информирует Кудрякова. Но доля экспорта в общем объеме производства данного вида мяса составляет менее 1%. «Ожидается, что по итогам уходящего года за рубеж будет отгружено 8,3 тыс. т говядины и говяжьих субпродуктов», — говорит Савкина. В последние пару лет заметно увеличился экспорт баранины, обращает внимание Кудрякова. За весь прошлый год Россия вывезла 6,5 тыс. т, а с января по август в 2019-м — уже 7,6 тыс. т. По итогам года поставляемый на внешние рынки объем достигнет 11,5 тыс. т, думает Савкина.

Сельхозпроизводители активно осваивают внешние рынки. «Ресурс» развивает экспортное направление с 2012 года. «В 2019 году мы хотим увеличить объем поставок готовой продукции из мяса птицы за рубеж до 90 тыс. т», — делится планами представитель группы. Отгружается в другие страны и индейка. «Дамате» большую часть своих объемов экспорта этого вида мяса реализует в страны Африки, ОАЭ и Китай.

«Агро-Белогорье» в прошлом году вывезло порядка 5 тыс. т свиной продукции, но в 2019-м этот объем будет несколько ниже, что вызвано постоянно возникающими в регионе вспышками АЧС и отсутствием регионализации, поясняет Дмитрова. Предприятия компании аттестованы для поставок в страны Евразийского союза, Вьетнам и Гонконг. «В перспективе планируем отгружать продукцию на африканский континент: ведутся переговоры с покупателями из стран Западной и Южной Африки, согласовываются условия контрактов, ассортиментная группа товаров и механизм возможных поставок», — рассказывает она.

Индейку потребляет менее половины российских семей

Дарья Лащенко. Директор по маркетингу УК «Дамате»

С мая по июль 2019 года рынок мяса индейки был достаточно волатильным, что было связано прежде всего с дополнительным объемом биржевого товара (филе и бедро индейки) на В2В-рынке, который реализовывал один из ключевых производителей. Что касается прямого потребления, продаж конечному потребителю, наша компания показывает стабильную динамику роста реализации в данном канале. При растущих объемах производства фактор сезонности мы нивелируем структурой ассортимента, развивая продажи в маржинальных сегментах, например рубленых полуфабрикатах.

Дефицит мяса индейки и, как следствие, высокие цены конца 2018 года дали возможность небольшим производителям инвестировать в развитие производства, что повлияло на конкуренцию на локальных рынках в сетевом ритейле в уходящем году. Что касается крупнейших рынков сбыта Москвы и Санкт-Петербурга, развитие продаж федеральных игроков, безусловно, стимулирует конкуренцию за конечного потребителя.

На сегодняшний день пенетрация категории мяса индейки составляет 43%. Это значит, что только 43% российских семей потребляют индейку, в то время как свинину и говядину — более 80%. Поэтому спрос на красное мясо индейки будет расти, что связано прежде всего с популяризацией категории и желанием разнообразить свой опыт потребления. Раньше индейку воспринимали только как мясо грудки, сейчас спрос на мясо бедра и голени растет с каждым годом, ведь это диетическая, привлекательная по цене и, конечно, вкусная альтернатива традиционным красным сортам — говядине и свинине.