Журнал «Агроинвестор»

Уходящий год для российской молочной отрасли можно назвать уникальным. Многолетние попытки государства дать бой некачественной продукции наконец вылились в конкретные действия и принесли первые плоды: натуральная «молочка» понемногу начала вытеснять молокосодержащие продукты. Это привело к повышенному спросу и, соответственно, росту цен на сырое молоко — впервые в летний период они почти равнялись зимним

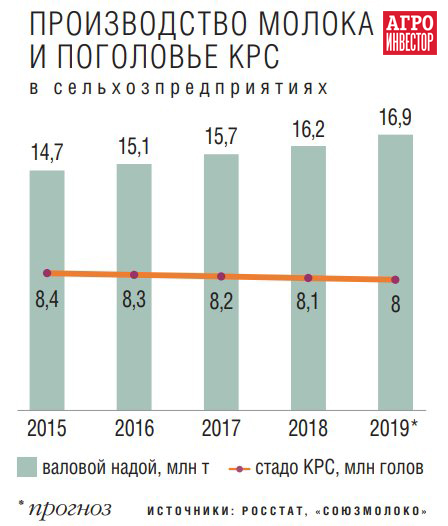

В 2019 году российская молочная отрасль продемонстрирует ставшую уже традиционной за последние несколько лет небольшую позитивную динамику. По прогнозу гендиректора Национального союза производителей молока («Союзмолоко») Артема Белова, прирост производства товарного молока составит 600-700 тыс. т, что будет на 2,5-2,7% больше, чем в 2018-м. В январе — сентябре валовой надой в хозяйствах всех категорий составил 24,2 млн т (+1,7% по сравнению с аналогичным периодом прошлого года), а в сельхозорганизациях — 12,8 млн т (+3,4%), информирует Минсельхоз. Суммарный объем производства в КФХ и СХО за девять месяцев достиг 14,7 млн т (+4%), добавляет гендиректор Petrova 5 Consulting Марина Петрова.

Поступательный рост

По данным Росстата, поголовье в товарном секторе на 1 октября увеличилось на 1% до 4,59 млн голов. К концу 2019 года общее поголовье КРС молочного направления уменьшится примерно на 100 тыс. голов, прогнозирует Белов. Но продуктивность при этом вырастет на 300-400 кг в расчете на одну корову. За январь — сентябрь средний надой на одну корову составил 4918 кг (+5,9% к аналогичному периоду 2018-го). Рост данного показателя обеспечивается в основном увеличением доли на рынке крупных промышленных молочно-товарных комплексов, комментирует руководитель проектов практики АПК компании «НЭО Центр» Ксения Безшлях. По ее словам, разница между надоями в СХО и хозяйствах населения велика — 2400-2500 кг/год в пользу первых. Поэтому по мере смещения баланса рынка в сторону промышленного производства закономерно будет увеличиваться и среднегодовой надой по России. Эксперт оценивает прибавку объемов товарного молока по итогам 2019 года в 3%. А общее производство может превысить 31 млн т (+2% к 2018-му), добавляет Петрова. Ее оценка валового надоя в СХО и КФХ в текущем году — 19,4 млн т, или +4% к показателю 2018-го. К концу этого года производство товарного молока составит около 22 млн т (в прошлом — 21,5 млн т), считает гендиректор компании «Стреда Консалтинг» Алексей Груздев. «Объемы уже более пяти лет стабильно растут в среднем на 2-3% в год, отрасль достаточно инерционна в плане инвестиций, поэтому резко нарастить или резко сократить объемы производства достаточно сложно, несмотря на ценовые колебания», — поясняет он.

Все опрошенные «Агроинвестором» аграрии в 2019 году вкладывались в расширение производства. Который год подряд росла «ЭкоНива-АПК холдинг». «Ровно год назад мы производили 1,4 тыс. т молока в сутки, сейчас — более 2,2 тыс. т, а к концу 2020 года выйдем на показатель 3,5 тыс. т, — рассказывал в конце октября президент компании Штефан Дюрр. — Мы уже запустили шесть комплексов, до конца года введем в эксплуатацию еще три и как минимум восемь — в 2020-м».

Молочное производство «Русмолко» по итогам этого года вырастет на 10% до 90 млн л, общее стадо КРС — на 8,5% до 22,2 тыс. голов, а продуктивность увеличится на 400 кг до 10 800 кг, перечисляет гендиректор компании Суманта Де. На 35% — до 43,9 тыс. т — прогнозирует рост валового надоя молока крупнейший в Сибири молочно-товарный комплекс УК «Дамате» «Тюменские молочные фермы» (4,6 тыс. коров). По словам заместителя гендиректора холдинга Андрея Григоращенко, дойное поголовье компании выросло на 490 голов, или 10%, а продуктивность — на 800 кг в год, или 7%. «Рост надоя на одну корову обусловлен рядом факторов, в частности оптимизацией рационов и контролем за потреблением животными сухого вещества. Свою роль сыграло изменение структуры дойного стада в сторону увеличения животных со второй и третьей лактацией», — рассказывает топ-менеджер. До 270 тыс. т (+10%) увеличит валовой надой сырого молока фирма «Агрокомплекс» им. Н. И.Ткачева. При сохранении дойного стада в 36 тыс. коров рост объема произойдет за счет работы над продуктивностью, уточняет гендиректор компании Евгений Хворостина.

Агрофирма «Сосновка» (Московская область, входит в холдинг «Новые Черемушки») по итогам 2019 года увеличит поголовье вдвое, рассказывает председатель совета директоров Александр Маркин. «Мы вводим в эксплуатацию новый скотный двор на 1199 голов, уже привезли первые 360 нетелей и в декабре планируем получить на этой площадке первое молоко», — делился в конце октября топ-менеджер.

На 100 голов (до 2 тыс. коров) выросло дойное стадо племзавода «Родина» (Вологодская область), а производство молока к концу текущего года должно прибавить 150-200 т (до 19 тыс. т). Больше расширять дойное стадо компания пока не планирует, но будет увеличивать продуктивность за счет хорошей кормовой базы и применения современных технологий, сообщает директор предприятия Геннадий Шиловский. Хозяйство также продолжает роботизацию молочного производства: до конца года будет введен в эксплуатацию последний, двадцатый робот.

«Зеленоградское» (Московская область) увеличит поголовье коров почти на 30% до более чем 1,3 тыс. голов. «Мы хотели бы расширять производство сырого молока и дальше, но ограничены земельными ресурсами, а приобрести новые площади в Московской области проблематично», — отмечает гендиректор компании Юрий Валецкий.

Феноменальная цена

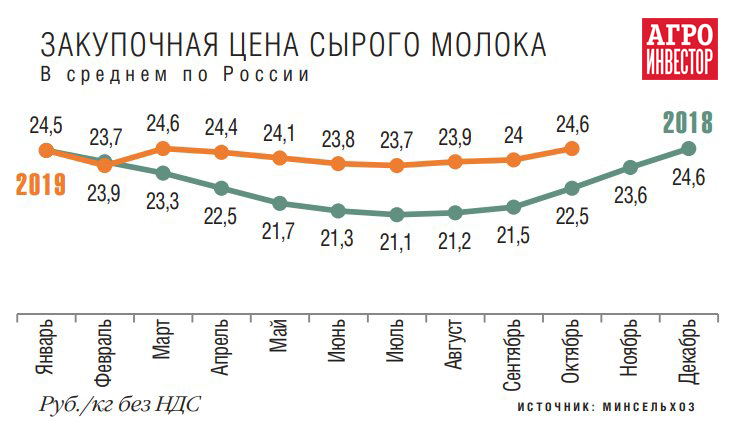

Одной из главных особенностей 2019 года стали высокие цены на сырое молоко, признают все участники и эксперты рынка. Причем цены почти не опускались даже в период «большого молока». Обычно первое снижение наблюдается в феврале — начале марта, а в 2019-м оно произошло только в конце апреля — начале мая, говорит Белов. При этом дешевело молоко незначительно и недолго, опустившись с 25,03 руб./л в январе до 24,14 руб./л в июле, а затем начался рост. В сентябре цена составляла 24,71 руб./л, сообщает Петрова. В целом же средняя стоимость сырого молока за девять месяцев текущего года была на 9% выше, чем за этот же период в 2018-м. По данным аналитического центра Milknews, эта разница была еще больше — 12,9%, тем самым был обозначен и новый исторический максимум, который превысил уровень рекордных цен 2017 года на 4,7%.

«Отсутствие сезонного снижения цен на молоко — это феноменальная для России история. Никаким традиционными факторами ее объяснить невозможно — сложилась очень специфическая для рынка ситуация», — комментирует Груздев. Летом цена уже превысила средний уровень 2017 года, и в ближайшие месяцы она «еще немного» подрастет. К концу года молоко может стоить 25-25,5 руб./кг, не исключает эксперт.

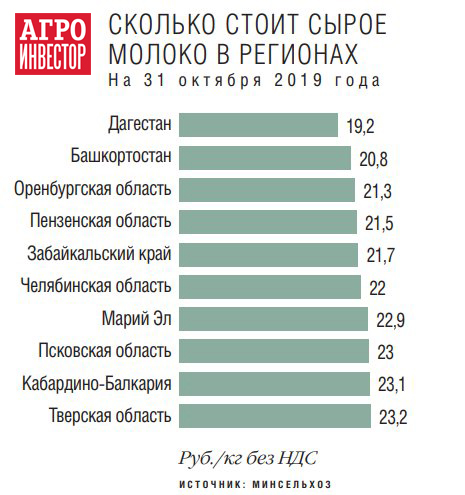

«Эконива-АПК холдинг» молоко с показателями жирности 3,7% и белка 3,2% (стандарт) в конце октября продавала в среднем по 28,62 руб./л без НДС, сообщает Штефан Дюрр. Это примерно на 20% больше, чем в тот же период прошлого года, когда молоко в среднем стоило около 24 руб./л. При этом цены по регионам существенно разнятся, отмечает бизнесмен. Так, подразделения холдинга в Оренбургской области во второй половине октября продавали молоко в перерасчете на стандартные показатели по 27,4 руб./л, в Рязанской — по 29,04 руб./л, в Воронежской — по 28,8 руб./л, а в Сибири — по 27,8 руб./л.

По мнению Евгения Хворостины, складывающаяся цена на молоко устраивает и производителя, и переработчика, и конечного потребителя. «Рынок сбалансирован. Но дальше цены, скорее всего, расти не будут», — думает он. Той же точки зрения придерживается и Маркин. «Сосновка» в 2019 году продает молоко в среднем по 26-27 руб./л, и установившийся уровень цен оптимален для всех, считает топ-менеджер. Цена на сырое молоко не снижалась летом, подтверждает Шиловский. В конце октября хозяйство продавало свое молоко по 27 руб./л. Однако затраты на производство сырого молока существенно выросли, и это «съело» всю прибавку от повышения. «Цена сложилась достойная, — отмечает и Валецкий. — Но существенно выросла налоговая нагрузка в связи с увеличением НДС. Налоги увеличились процентов на 20, и это свело практически на нет нашу дополнительную прибыль от высоких цен». По оценке руководителя, рентабельность производства молока от поля до прилавка сейчас составляет не более 15%.

«АгриВолга» (Ярославская область) стремится к реализации готовой продукции (прежде всего сыров). Поэтому для компании удорожание сырья — негатив. Но, учитывая интеграцию (производства сырого молока и переработки), маржинальность бизнеса осталась на том же уровне, что и годом ранее, отмечает член совета директоров холдинга Алексей Костин, не уточняя цифр.

В Сибири спрос на сырое молоко «захлестывает», утверждает директор ГК «Деревенский молочный завод» (Кемеровская область) Александр Сухинин. Отсюда небывалая цена — в конце октября она складывалась на уровне 35 руб./л с НДС. «И это не предел!» — уверен топ-менеджер. По его оценке, при таком ценовом уровне рентабельность производства сырого молока достигает 50%. Но у компании есть своя переработка, и здесь дела обстоят хуже — маржинальность не превышает 5%. Если же говорить о доходности производства молока «от поля до прилавка», то она даже при такой цене уменьшилась в связи с увеличением затрат примерно на 20%. Так, выросла кадастровая стоимость земель, подорожала упаковка, больше приходится тратить на технологии (например, цифровые решения), солярку

За счет роста цены на сырье экономическое положение сельхозпроизводителей стало в этом году «намного лучше», комментирует Груздев. В то же время переработчики отыграли маржу в прошлом году, когда цены на сырое молоко были, напротив, максимально низкими. «Но если считать от поля до полки, то рентабельность производства молочной продукции в 2019 году принципиально не изменилась, — утверждает эксперт.

Перспективы нового года

Следующий год обещает быть относительно спокойным, прогнозируют эксперты. Объем производства товарного молока может увеличиться еще на 600-700 тыс. т. «Эффект продолжит давать обеление рынка, что будет способствовать увеличению спроса на сырое молоко и на традиционные молочные продукты, а не продукты из заменителей молочных жиров», — комментирует Артем Белов из «Союзмолока». В переработке ключевой рост прежде всего стоит ожидать в категории функциональных и инновационных продуктов, а также высокой степени переработки сыворотки, что окажет влияние на молочный рынок в целом, считает Марина Петрова из Petrova 5 Consulting.

В следующем году молочному рынку предстоит период «тонких настроек» — в плане как ценовой коньюнктуры и спроса, так и госрегулирования рынка и экспортных возможностей, считает Алексей Груздев из «Стреда Консалтинг». «Очень важно, как государство будет дожимать вопрос борьбы с фальсификацией. От этого зависит, закрепится ли тренд на потребление натуральной „молочки“ и рост спроса на сырое молоко или все вернется на круги своя», — говорит эксперт.

Участники рынка намерены продолжать развитие. Так, завершить модернизацию Угличского сырзавода и, загрузив его, увеличить производство готовой продукции вдвое планирует «АгриВолга». Кроме того, в следующем году группе предстоит включиться в новый проект по строительству ферм на базе «Вощажникова» (в этом году компания взяла предприятие под свое управление).

«Русмолко» планирует ввести в эксплуатацию новый животноводческий комплекс в Пензенской области и увеличить производство молока на 33% — с 90 млн л до 120 млн л. «Дамате» в 2020 году введет в строй третью очередь своего животноводческого комплекса в Тюмени и планирует нарастить дойное стадо до 5,7 тыс. голов, а валовой надой — на 15 тыс. т по сравнению с текущим годом. Кроме того, компания намерена продолжить реализацию собственной генетической программы по созданию ядерного стада.

«Эконива» в следующем году также не намерена сбавлять обороты, так как многие проекты уже начаты, и рассчитывает прирасти по производству сырого молока еще на 60%. А потом Штефан Дюрр намерен немного притормозить. «Предела для развития нет, но есть возможности спроса и экономика: куда все эти объемы продавать и по какой себестоимости производить», — говорит он.

Обеление рынка

По мнению большинства экспертов и участников рынка, удорожание сырого молока стало результатом предпринятых государством мер по регулированию рынка молокосодержащих продуктов. Первым шагом летом прошлого года стало вступление в действие изменений в техрегламент «О безопасности молока и молочной продукции». Согласно им, производители молочной продукции теперь обязаны указывать сведения о наличии растительных масел в молокосодержащем продукте с заменителем молочного жира: надпись «содержит растительные жиры» должна наноситься на лицевую сторону упаковки в черной рамке. Кроме этого, согласно постановлению правительства о внесении изменений в Правила продажи отдельных видов товаров, с 1 июля 2019 молоко и молочная продукция должны размещаться отдельно от продуктов с заменителями молочного жира и сопровождаться надписью, что они их не содержат. Тогда же система электронной ветеринарной сертификации «Меркурий» заработала и для молочной продукции. С 1 июля обязательная сертификация распространялась на молоко и сгущенку, сливочное масло, тертые сыры или сыры в порошке, плавленые и голубые сыры. А с 1 ноября к ним добавились сливки, пахта, йогурт, кефир, молочная сыворотка, творог и другие позиции.

Хотя перечисленные меры еще не до конца внедрены, в том числе не все торговые сети в полной мере перешли на новые правила, эффект от внедряемых государством решений уже очевиден, считает Груздев. Даже принятие решения о введении «Меркурия» уже внесло свою лепту в обеление рынка еще до начала эксплуатации. «Все, кто раньше пытались манипулировать содержанием растительных жиров в своей продукции, предпочли перестраховаться и переориентировались на молочные жиры заранее, чем и спровоцировали повышенный спрос на молоко, и цена пошла вверх», — знает эксперт. В полную силу все регулирующие меры должны заработать в ближайшие 1-2 года, и тогда, в частности на рынке сыров, может повториться сценарий рынка масла и спредов в 2004—2006 гг. В то время цены на спреды были лишь немногим ниже сливочного масла и объемы его производства постепенно снижались, но четкое законодательное разграничение продуктов существенно изменило ситуацию в плане как справедливости уровня цен, так и роста объемов продаж сливочного масла. Хотя Груздев подчеркивает, что спреды с рынка никуда не делись, их объемы продаж в тоннах за три года даже выросли в 15 раз, хотя и с низкой базы. Но зато перестали снижаться объемы продаж сливочного масла и «в нем появилась маржа, а не убыток», говорит эксперт.

Рынок сухого молока сейчас видоизменился, обращает внимание Костин. И во многом это произошло благодаря «Меркурию». Те переработчики, которые раньше в больших объемах использовали данный продукт, теперь стали больше покупать натурального молока. «Отсюда — повышенный спрос и высокая цена на сырье», — поясняет он.

Сейчас продукты с содержанием растительных жиров, конечно, не исчезнут из продажи, так как они остаются самым доступным товаром для малообеспеченных слоев населения. Но объемы реализации подобных позиций в ближайшие два-три года точно существенно снизятся, уверен Груздев. Так, по его оценке, в случае успешной реализации уже принятых мер (даже без обсуждающихся мер по ужесточению ответственности) доля сырных продуктов может сократиться вдвое — с 30 до 15%, а объемы производства натуральных сыров вырастут на 20-30%.

В последние полгода ситуация с фальсификатом стала гораздо лучше, и в этом заслуга «Меркурия», уверен Штефан Дюрр. «Когда на рынке есть пальмовое масло, которое в пять раз дешевле, чем молочный жир, то даже если заменить им 50% сырья, такая продукция имеет существенное преимущество в цене, и это тянет всю отрасль вниз», — говорит он.

Для потребителя внедрение «Меркурия» и маркировки приводит к качественному изменению полки магазина, уверена Ксения Безшлях. Доступность дешевых молочных продуктов (контрабандных, фальсификатов или произведенных на заменителях молока) резко снижается, отчего в первую очередь пострадают малообеспеченные слои населения, которые не смогут себе позволить покупать натуральный, но дорогой продукт. Однако в целом тенденция вытеснения с рынка недоброкачественной продукции — это положительный тренд, думает она. По словам эксперта, комплекс мер по борьбе с фальсификатом позволил повысить качество товаров и сократить зависимость российских переработчиков от белорусского сырья. Но экономический эффект от этого пока неоднозначный. С одной стороны, наблюдается снижение операционных затрат у производителей, связанное с экономией на документообороте и получении бумажных сертификатов. С другой стороны, «Меркурий» предполагает существенные инвестиции, что усложняет условия игры для малых и средних предприятий на рынке.

Впрочем, некоторые инициативы властей по обелению молочного рынка вызвали, напротив, крайне негативную реакцию как участников, так и экспертов отрасли. 15 июля 2019 года в России начался эксперимент по электронной маркировке нескольких видов готовой молочной продукции. Обязательной она может стать с 1 июня 2020 года. Таким образом власти рассчитывают обеспечить прослеживаемость молочной продукции от поля до прилавка. Между тем «Союзмолоко» считает, что маркировка будет дублировать «Меркурий», а бизнес понесет огромные затраты по ее внедрению. Введение маркировки может привести к увеличению себестоимости продукции как минимум на 2,5-3%, подсчитывает Артем Белов. А общие затраты отрасли на эту технологию составят 45 млрд руб., при том что общая прибыль отрасли в 2018 году составила 35 млрд руб. «Это абсолютно бессмысленная система, которая ничего, кроме дополнительных издержек для бизнеса и ухудшения положения потребителя, на которого в конечном итоге будет переложен рост себестоимости, не принесет», — категоричен Белов.

В случае масштабного внедрения повышения цен на молочную продукцию не избежать, соглашается Ксения Безшлях. На внедрение системы маркировки переработчики будут вынуждены выделить серьезный бюджет, источником формирования которого в первую очередь будет являться себестоимость товаров. «Учитывая и без того невысокую рентабельность бизнеса по переработке молока, повышение затрат вызовет давление на цены реализации», — считает эксперт.

Сдерживающие развитие факторы

Андрей Григоращенко. Заместитель гендиректора УК «Дамате»

Среди факторов, сдерживающих развитие нашей компании в 2019 году, можно выделить нестабильную эпизоотическую обстановку (узелковый дерматит, ящур), ограничения по сдаче импортного скота на мясокомбинат, рост цен на кормовые ингредиенты. По-прежнему остро стоит проблема с заполнением вакансий по профессии ветеринарный врач (отвечающий за контроль здоровья стада). Негативное воздействие оказала и климатическая обстановка: холодная весна сменилась дождливым летом, что повлияло на количество и качество заготавливаемых кормов.

Потребление меняется

Серьезные изменения в спросе на «молочку» уже начали происходить. «На рынке наблюдается очень важная тенденция, которая нетипична для предыдущих лет: несмотря на падение доходов населения, у нас увеличилось потребление молочной продукции в молочном эквиваленте, — акцентирует внимание Белов. — При этом спрос смещается в пользу продуктов без растительных добавок». Так, в этом году, по данным эксперта, наблюдался устойчивый рост спроса на сыры и в то же время его снижение на молокосодержащие продукты. Кроме того, прибавка по объемам потребления отмечалась в категориях «йогурты» и «десерты», тогда как традиционная «молочка» (кефиры, обычное молоко

В целом же к лету 2019 года потребление молочных продуктов уменьшилось на 2,5% относительно уровня 2018-го, утверждает Ксения Безшлях. «Падают реальные доходы населения, а розничные цены растут. В совокупности это дает уже стабильный отрицательный тренд по потреблению молочной продукции», — говорит эксперт. Вместе с тем она соглашается, что потребитель стал более избирательным к качеству молочных продуктов: спрос смещается в пользу натуральных и более сложных молочных продуктов — от сырных продуктов к сырам (как правило, более дешевым молодым сортам), от спредов к сливочному маслу. Также потребители все больше отдают предпочтение йогуртам вместо кефира.

В январе — августе 2019 года по сравнению с аналогичным периодом 2018-го емкость рынка сливочного масла выросла на 9%, сыра — на 8%, йогурта — на 5%, приводит данные Петрова. Увеличились также сегменты сухого цельного (на 27%) и сухого обезжиренного молока (на 24%). Остальные категории снизили объемы: сырные продукты — на 12%, кефир — на 5%, молоко питьевое — на 4%.

Данные Росстата тоже говорят о нисходящих трендах. Так, промышленное производство молока (за исключением сырого) в январе — сентябре 2019 года составило 3,97 млн т (-1,3% в сравнении с аналогичным периодом прошлого года), кисломолочных продуктов (кроме творога) — 2,1 млн т (-2,5%), молокосодержащих продуктов с заменителем молочного жира, произведенных по технологии сыра — 129,2 тыс. т (-9%), сливочного масла — 197,8 тыс. т (-0,8% меньше). Прибавка объемов зафиксирована только по сырам — до 389,8 тыс. т (+8,8%) — и сухим молоку и сливкам — 120,1 тыс. т (+12,5%).

Экспорт и импорт

Одним из самых значимых событий для молочной отрасли в 2019 году стало открытие экспорта в Китай. Хотя договоренности о сотрудничестве были получены еще в конце 2018-го, фактические отгрузки начались только весной этого года. Согласно подписанному Россией и КНР документу, право поставлять свою продукцию в соседнюю страну сейчас имеют 33 отечественных предприятия. Первую официальную партию «молочки» весом 37,5 т в апреле отгрузил в Китай «Комос групп» со своей производственной площадки «Сарапул-молоко». Но все же пока открытие Китая не принесло тех результатов, на которые рассчитывала российская сторона, признает Артем Белов. Впрочем, это всего лишь вопрос времени, верит он. «У нас пока не отработаны логистические модели, схемы взаимодействия с китайскими потребителями. Из-за непростой логистики на данном этапе мы проигрываем основным поставщикам молочной продукции в Китай, — поясняет эксперт. — Да и экономика очень конкурентная, не всегда удается успешно вписываться в ценовые параметры». С другой стороны, сейчас импорт из России в КНР открыт только по молочной продукции B2C, а B2B — сыворотка, сухое молоко — все еще закрыты к ввозу. Когда Китай разрешит поставки этой продукции, тогда наша страна сможет серьезно увеличить объемы поставок, уверен Белов.

По мнению Алексея Груздева, с точки зрения развития экспорта в Китай 2019 год был все же неким подготовительным этапом. «Основной эффект мы получим после 2020-го, когда отработаем логистику, поймем предпочтения китайских потребителей, заключим контракты с пулом дистрибьюторов», — считает он. Но без открытия поставок сухих молочных продуктов серьезного рывка по экспорту в КНР эксперт все же не ожидает.

В целом по итогам уходящего года рост экспорта составит лишь несколько процентных пунктов, думает Белов. Поставки не увеличиваются активными темпами в том числе из-за возрастающего конкурентного давления Беларуси. Помимо того, что республика уже поставляет в Китай сухие молоко и сыворотку, она также наращивает объемы отгрузок сыров в СНГ. «В результате мы видим усиливающуюся конкуренцию и на наших традиционных рынках», — отмечает эксперт.

Зато импорт молочной продукции в этом году увеличился. В январе — августе 2019 ввоз сыров и творога вырос на 14%, сухого цельного молока увеличился в два раза, сухого обезжиренного — на 32%, сливочного масла — на 58%, приводит данные Петрова. А в стоимостном выражении за девять месяцев импорт всех молочных продуктов увеличился на 14,7%, информирует ФТС.

За последние шесть лет объем поставок зарубежной «молочки» в нашу страну сократился на 40%, а по итогам прошлого года импорт и вовсе опустился до 15-летнего минимума, напоминает Белов. «Поэтому нет ничего катастрофичного в том, что в 2019 году мы увидим определенный прирост ввоза, порядка 5-6%, — полагает он. — Связано это с тем, что запасы в результате рекордно низкого объема импорта в 2018-м были фактически распроданы. И в начале этого года они пополнялись более активно».