Журнал «Агроинвестор»

Хороший урожай вкупе с высокими ценами на соевые бобы позволили аграриям центральных регионов страны получить в прошлом сезоне небывалую рентабельность. Поэтому, стимулируемые этим успехом, в 2018/19 сельхозгоду площади агрокультуры в ЦФО они существенно нарастили. Однако конец сезона ознаменовался неожиданным резким падением цен в данном регионе. Впервые в истории России эксперты заговорили о намечающемся перепроизводстве

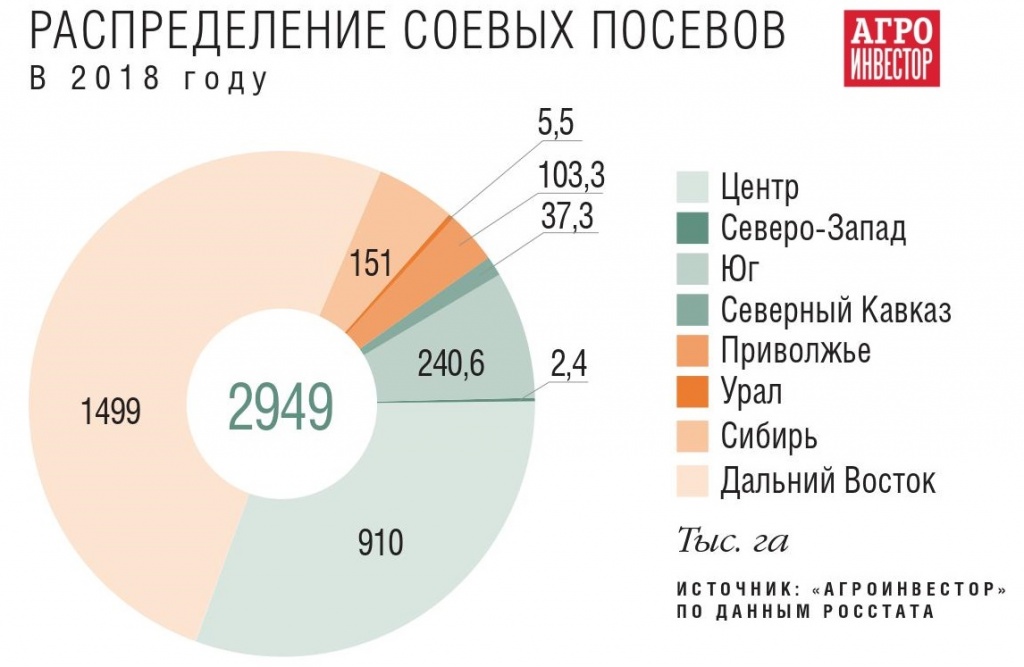

По информации на конец июня, соей в России под урожай 2019 года было занято 2,9 млн га (уже на 130 тыс. га больше, чем на тот же период в 2018-м), но тогда еще были неполными данные по Дальнему Востоку: из-за погоды посевная там затянулась, и к тому моменту площади агрокультуры в округе отставали на 100 тыс. га от показателей прошлого года и на 260 тыс. га — от прогнозов. Итоговые цифры общероссийского сева должны быть выше, уверен ведущий эксперт Института конъюнктуры аграрного рынка (ИКАР) Даниил Хотько. В целом с учетом существенной прибавки в центре России (плюс 150 тыс. га, прежде всего за счет регионов ЦЧР) площади сои должны преодолеть планку в 3 млн га.

Ничто не предвещало

Увеличение посевов сои в центре произошло на фоне ошеломительных результатов прошлого года. В 2018-м ее площади были на 141 тыс. га больше, чем годом ранее — 2,78 млн га, а валовой сбор достиг рекордных 4 млн т, увеличившись по сравнению с 2017-м почти на 500 тыс. т. «За счет хорошего урожая и высокой цены в центре страны соя заняла одну из лидирующих позиций в плане доходности, — рассказывает президент воронежской ГК «Агротех-Гарант» Сергей Оробинский. — Поэтому многие производители, в том числе и наша компания, увеличили посевы сои и в текущем году». В конце сезона-2017/18 цена на соевые бобы доходила до 38 тыс. руб./т, вспоминает председатель совета директоров компании «Центр Соя» (Краснодарский край) Евгений Кабанов. Тогда аграрии получили «сказочную» маржу, и хотели повторить и приумножить этот успех в новом сельхозгоду, говорит гендиректор аналитического центра «ПроЗерно» Владимир Петриченко.

Однако вторая половина текущего сезона расстроила и даже шокировала сельхозпроизводителей: с марта неожиданно началось снижение цен. В феврале — начале марта соя торговалась по 26 тыс. руб./т, а к концу июня — уже по 21 тыс. руб./т (при протеине 32%), рассказывает Даниил Хотько. Оробинский утверждает, что в ЦЧР цена опускалась даже до 17 тыс. руб./т (правда, при низком протеине). «Мы успели продать основной объем по 26-30 тыс. руб./т, но к концу июня все же оставалось около 400-500 т, и мы с трудом реализовали эти остатки по 18 тыс. руб./т», — говорит он. Многие аграрии до последнего верили, что цена вернется к уровню конца прошлого сезона (31-32 тыс. руб./т), и придерживали продажи, добавляет Хотько. Но роста не случилось.

Эксперты выдвигают разные версии, почему упали цены на сою. До сих пор она считалась одной из самых высокомаржинальных агрокультур, особенно в центре, традиционно испытывающем дефицит соевых бобов. Хотько объясняет сложившуюся ситуацию рекордными запасами. По оценкам ИКАР, на 1 июля в ЦФО могло оставаться сои в два с лишним раза больше, чем годом ранее. Но оказалось, что столько — при рекордном урожае в центре в 1,8 млн т в 2018 году — переработчикам и конечному потребителю не нужно. «Объем переработки в центре вырос, но не настолько существенно, как объем производства сырья. Возможно даже, что по итогам сезона-2018/19 мы переработаем не больше, чем в предыдущем», — рассуждает эксперт. В центральной России налицо небольшое перепроизводство сои, констатирует гендиректор компании «Тамбовские фермы» Игорь Поляков.

По мнению Владимира Петриченко, в негативной ценовой динамике, возможно, частично оказался «виновен» укрепившийся рубль. Крупнейший переработчик сои — «Содружество» — закупив ранее дорогую импортную сою (из-за дешевого рубля), вынужден был позже резко опустить закупочную цену для того, чтобы этот ценовой «коктейль» был удобоваримым для компании, поясняет эксперт. Падение цен на сою было продиктовано исключительно качественными показателями (низким содержанием протеина), а не изменением конъюнктуры, высказывает свою точку зрения исполнительный директор Масложирового союза России Михаил Мальцев. «Это были отдельные частные случаи, которые не иллюстрируют общую картину», — утверждает он.

Впрочем, такая ситуация не успела повлиять на посевную, так как к тому времени пересматривать севооборот было уже поздно. «Агротех-Гарант» увеличил в этом году площади сои на 10%, делится Оробинский. Но, учитывая цены на бобы и складывающиеся погодные условия, он сомневается в правильности принятого решения. В структуре посевов компании соя занимает около 8%. Основная часть площадей (более 50%) отдана под зерновые, сахарная свекла занимает 20%, подсолнечник — 12-15%. Поскольку на рынке сахарной свеклы России который год подряд образуется профицит, цены на сахар продолжают оставаться на минимуме и не покрывают затрат на производство — компании, как, впрочем, и другим свекловодам, придется сокращать посевы этой агрокультуры, опасается топ-менеджер. «Возникает риторический вопрос — на что менять? — говорит он. — Еще год назад замена в пользу сои была вполне объяснимой: агрокультура высокорентабельная, да и легко могла бы вписаться в севооборот, не ломая структуру в целом. И при необходимости точно так же можно было бы легко отыграть назад — в пользу сахарной свеклы. Но теперь в такой перемене уверенности нет».

«Тамбовские фермы» продали свою сою в самом начале сезона на максимуме цен — более 30 тыс. руб./т, тогда как в конце июня в центре России она стоила уже не более 21-22 тыс. руб./т, рассказывает Поляков. Но топ-менеджер подчеркивает: компания занимается соей на протяжении семи лет и научилась получать бобы с высоким, нехарактерным для центра России протеином — 41%. При этом предприятие работает и над урожайностью: если в среднем по России этот показатель составляет 15 ц/га, то «Тамбовские фермы» получают 25 ц/га. «Площади агрокультуры неизбежно будут расти и дальше, — уверен Поляков. — И, возможно, из-за растущей конкуренции цена в 21-22 тыс. руб./т вскоре станет для центра нормой, и в текущем сезоне мы наблюдали „первый звоночек“ намечающегося тренда». В такой ситуации компания ставит для себя задачу добиться урожайности в 35 ц/га. Тогда цена на бобы даже в 21-22 тыс. руб./т будет очень привлекательной. Но сокращать площади под соей предприятие точно не будет, уверен Поляков.

А по мнению Владимира Петриченко, говорить об избытке сои в ЦФО пока рано. По его подсчетам, в данный момент для животноводов центральных регионов страны нужно около 4 млн т соевых бобов при нынешней реализации около 2 млн т. «То есть если еще 2 млн т будут производиться внутри европейской части России, они будут „съедены“ теми потребителями, которые есть на данный момент», — полагает эксперт. С учетом же белорусского завода «Содружества», который поставляет шрот в Прибалтику и Европу, возможно, от ЦФО потребуется и больше 2 млн т дополнительного сырья. Хотя эксперт признает, что рентабельность выращивания сои из-за растущих площадей все же будет снижаться и достигнет уровня того же подсолнечника — вполне маржинальной агрокультуры на фоне, например, зерновых.

В 2018 году урожай вырос на 500 тысяч тонн

Переработка подрастет

Цена на бобы в центре России будет опускаться до тех пор, пока здесь не появится еще одно крупное перерабатывающее предприятие, считает Поляков. Сейчас сою европейской части страны осваивает фактически только один крупный завод — «Эфко» в Белгородской области. А калининградское «Содружество» работает преимущественно на импортном сырье и в закупках в ЦФО, по большому счету, не участвует, поясняет топ-менеджер. «Очень не хватает перерабатывающих мощностей», — сетует он. Поэтому все аграрии округа с воодушевлением восприняли заявление «Содружества» о строительстве МЭЗа в Курской области. Соответствующее соглашение компания подписала с администрацией региона на Петербургском международном экономическом форуме (ПМЭФ) в июне. Инвестиции в проект «Курскагротерминал» мощностью более 1 млн т сои в год оцениваются в 20 млрд руб. «Этого следовало ожидать хотя бы потому, что по факту прошлого года произошло долгожданное, но неминуемое событие — урожай сои в ЦФО превзошел дальневосточный, — комментирует Владимир Петриченко. — При таких семимильных шагах, которыми Центральное Черноземье идет в сою, строить здесь завод нужно. И разумнее всего этот процесс не догонять, а возглавить, что и сделало „Содружество“».

Компания уже сейчас присутствует в центре России как поставщик шрота. Поэтому появление завода в Курской области изменит исключительно логистику, но глобально рынок не поменяет, полагает Мальцев. Усиление конкуренции за бобы российского производства со временем будет нивелировано растущими объемами производства, думает он. Так, по расчетам «Центра агроаналитики», потенциал роста урожая только в Курской области составляет 117% — с нынешних 462 тыс. т до более чем 1 млн т к 2024 году. «Соевый шрот станет ближе к потребителю (рядом расположены крупные животноводческие холдинги), а само „Содружество“ — ближе к сырьевой базе российского происхождения и, соответственно, дальше от импортных бобов, — говорит Мальцев. — Новый завод, по сути, разгрузит перерабатывающие мощности в Калининграде и позволит переориентировать их на экспорт».

По оценке Хотько, в текущем сезоне потребление шрота в России составляет порядка 2,8 млн т. В ближайшие пять лет этот объем может увеличиться до 3,1-3,2 млн т. «Больше — вряд ли, потому что предел развития животноводства уже близок, а потенциал по вывозу пока под большим вопросом», — рассуждает эксперт. Поэтому шрота с двух заводов «Содружества» — в Калининграде и Курске — с учетом существующих мощностей «Эфко» и небольших компаний для России будет много. Таким образом, логичнее всего переориентировать калининградское предприятие полностью на экспорт, соглашается Хотько с Мальцевым.

Запуск завода в Курске, помимо прочего, может вытеснить с рынка полножирную сою, добавляет Хотько. «Это устаревшая методика, которую используют некоторые комбикормовые заводы», — поясняет он. С появлением курского МЭЗа основная часть животноводческих предприятий будет потреблять шрот, потому что он будет в большом количестве и относительно дешевле, чем сейчас. Вместе с тем он обращает внимание на то, что «Содружество» наверняка будет требовать от аграриев бобы высокого качества. «Чтобы выдавать высокопротеиновый шрот, который «Содружество» производит в Калининграде — этот шрот всеми любим — нужно стабильное качество сои. Если вдруг его не будет, это станет большой проблемой для обеспечения такого предприятия», — считает эксперт.

ДФО вне рынка

Всегда стоящий особняком в соевой истории Дальний Восток из-за последних событий на российском рынке теперь и вовсе «отделился» от центральной части страны. Связующая нить в виде небольших поставок сои из ДФО в центр на пике цен в прошлом году оборвалась вместе с их падением. При стоимости в 21 тыс. руб./т везти сою через всю страну стало абсолютно бессмысленно, признает Даниил Хотько. Кроме того, в дальневосточных регионах ситуация с ценами в конце сезона-2018/19 складывалась вполне оптимистично. «У нас соевые бобы в начале лета стоили больше, чем в Центральной России — „вытянул“ экспорт», — комментирует гендиректор компании «Амурагроцентр» Александр Сарапкин. Так, по словам Хотько, в первую неделю июля соя в ДФО торговалась на уровне 26,5-27 тыс. руб./т с НДС.

По данным Росстата, в прошлом году валовой сбор дальневосточной сои уменьшился с 1,8 млн т до 1,6 млн т. Этим объясняются сохранившиеся высокие цены на бобы, а также сокращение их вывоза. По данным ФТС, с сентября прошлого года по май 2019-го поставки сои за рубеж сократились на 17%. По оценке ИКАР, за весь сезон-2018/19 экспорт снизится до 800-815 тыс. т против 890 тыс. т годом ранее.

Между тем федеральные власти имеют большие виды на дальневосточную сою. Министр экономического развития Максим Орешкин на ПМЭФ в июне 2019 года заявил, что Россия намерена увеличить объем поставок агрокультуры в Китай с 800 тыс. т до 3,7 млн т в ближайшее время, прежде всего за счет ввода новых площадей на Дальнем Востоке. В реализации этой задачи государство рассчитывает в первую очередь на партнерство с китайскими компаниями. Например, заинтересованность в увеличении поставок соевых бобов выражала компания COFCO Group — крупнейший продовольственный холдинг КНР. Также в июне сообщалось, что китайская компания Joyvio Beidahuang Agricultural Holdings Limited совместно с Фондом развития ДФО намерена инвестировать почти 10 млрд руб. в создание сельхозпредприятия в Приморском крае, которое будет заниматься в том числе выращиванием сои и ее экспортом в Китай.

Михаил Мальцев не верит в прогнозы Минэкономразвития: для трехкратного роста вывоза нет никаких экономических оснований, уверен он. Эксперт считает, что увеличение отгрузок в Китай возможно, но ставку нужно делать на переработанную продукцию, хотя даже тогда объем составит не более 1 млн т в пересчете на сою. «Традиционно Китай был закрыт по шротам и покупал только сами бобы и масло из них. Но на ПМЭФ был подписан протокол между Россельхознадзором и ветслужбой КНР в части допуска российского шрота — соевого, рапсового и подсолнечного — на китайский рынок, — рассказывает Мальцев. — Мы ориентируемся на то, что в июле — августе начнется инспекция российских производителей и в конце года мы уже сможем увидеть аккредитованными по шротам значительное количество российских производителей». Эксперт акцентирует внимание на отличие российской продукции от мировых аналогов, ведь это не ГМО-продукция. И в этом заключается ее основное конкурентное преимущество, считает он. Та соя, которую Россия уже поставляет в Китай, используется для производства пищевой продукции, а не кормов. «Это наша ниша, — говорит Мальцев. — Соответственно, нам не нужны огромные объемы поставок, достаточно несколько миллионов не ГМО бобов в переработанной продукции для того, чтобы быть номером один в мире по данной позиции. В этом направлении мы и работаем».

Совместные предприятия с Китаем вполне возможны, и такие проекты уже есть в Амурской области и Еврейском АО, напоминает Хотько. Впрочем, он согласен с Мальцевым в том, что утроение объемов экспорта в Китай выглядит слишком оптимистичным сценарием. «Максимум, насколько возможно увеличить производство сои на Дальнем Востоке — до 2,5 млн т, — утверждает эксперт. — Потенциал залежных земель в округе не такой высокий, как хотелось бы. При этом надо учитывать, что у переработчиков ДФО тоже есть потребности в сое». Позицию Масложирового союза относительно вывоза именно переработанной продукции Хотько считает не совсем аргументированной. Китай более заинтересован именно в сырье, шроты и масло с учетом огромного количества перерабатывающих мощностей внутри республики он произведет сам, считает он. Шрот, по мнению эксперта, логичнее везти в другие страны Юго-Восточной Азии — Японию, Южную Корею, Филиппины, Индонезию

Перспективы поставок бобов и масла в Китай, по мнению Владимира Петриченко, очевидны. А вот со шротом, жмыхом, изолятом, другими продуктами переработки сои — дело сложнее. «С КНР бизнес не очевидный, а волатильный, — говорит он. — Поэтому если власти думают, что решат этот вопрос „по одному щелчку“, будут обмануты в своих ожиданиях».

В Китае востребована соя и только соя, уверяет Сарапкин. И этот спрос на фоне высоких цен, которые складываются на бобы в Китае и, главное, на фоне низких — в европейской части России приводит к снижению объемов переработки внутри самого ДФО. Так, «Амурагроцентр» остановил один из своих заводов в Благовещенске. «Около месяца назад уволили весь персонал, предприятие закрыли», — рассказывал в конце июня Сарапкин. Сейчас у компании работает только новый МЭЗ — «Амурский» в Белогорске мощностью 800 т сои в сутки. Предприятие способно выпускать кормовой шрот, соевое масло, изолят, клетчатку и другие продукты.

Технологические аспекты

Василь Голубка, Руководитель подразделения Seedcare компании «Сингента» в России

В каждом регионе есть свои особенности по выращиванию сои. Так, на Дальнем Востоке сою выращивают в монокультуре, что приводит к значительному повышению почвенной инфекции, например грибов рода Фузариум и Ризоктония, а также поражению нематодой. Основная же проблема региона — сорная растительность, решить которую помогут гербициды без отрицательного действия на растения. В ЦЧР остро стоит вопрос контроля корневых гнилей, листовых заболеваний и вредителей (особенно активна ростковая муха). Повысить урожайность в таких условиях помогают препараты, которые одновременно не только решают проблему вредителей, но и ускоряют развитие растений в критический период роста.

Далекие и близкие перспективы

Российские аграрии пока не берутся предсказывать итоги предстоящего агросезона по сое. Например, в Тамбовской области в конце июня было довольно сухо, а для бобов это не очень хорошо, рассказывал тогда Игорь Поляков. Но соя — агрокультура с длинным вегетационным периодом, и если дальше с погодой повезет, то «Тамбовские фермы» рассчитывают получить хороший урожай. Тем более что предприятие увеличило площадь сои в этом году вдвое — до 5 тыс. га. Вместе с тем начинающим растениеводам топ-менеджер не советует в сложившейся неустойчивой ситуации начинать заниматься соей, какой бы перспективной она ни казалась. «Для тех, кто в самом начале пути, сложившийся к концу сезона-2018/19 уровень цен, пожалуй, является стоп-фактором, — размышляет он. — Возможно, в этом случае лучше ограничиться привычным подсолнечником — это проще и понятнее. Соя — затратная, требовательная культура, требующая внимания к технологиям».

На сильную засуху в июне жаловался и Оробинский. По его словам, бобы уже завязались, но из-за отсутствия осадков влаголюбивая соя получается низкорослой. Возможно, это позволит получить более высокий протеин, но рассчитывать на хорошую урожайность не приходится. В прошлом году сбор агрокультуры с гектара в хозяйствах компании был на уровне 22-24 ц, а в этом году «Агротех-Гарант» прогнозирует снижение показателя на 15-20%.

Ситуация для сои в Амурской области в этом году складывалась плохо, признает Сарапкин. Во многом из-за неблагоприятных погодных условий в Амурской области засеяли всего 850 тыс. га, то есть на 10% меньше запланированного, знает он. Впрочем, ситуация еще может выровняться, не исключал топ-менеджер в начале июля.

Соя составляет около 37% севооборота компании «АгроТерра» — всего более 60 тыс. га, рассказывает директор по семеноводству группы Томас Доренвендт. Площадь компания увеличивает за счет семенных посевов (плюс 50% к прошлому году). Сейчас холдинг располагает семью семеноводческими хозяйствами. «Весенняя кампания сложилась благоприятно, во многих регионах нашего присутствия погода позволила отсеяться раньше срока (например, в Пензенской области в этом году сев был закончен тогда, когда в прошлом году только начинали сеять)», — сообщает топ-менеджер. При благоприятных погодных условиях урожайность на семенных посевах может достигнуть 23-24 ц/га, на товарных — 19 ц/га, предполагает он. Но «АгроТерра» делает упор не на валовой сбор, а на качество, в том числе на содержание протеина на уровне не менее 32-33%.

Что касается среднесрочной перспективы, эксперты уверены, что объем производства сои в России, безусловно, будет и дальше увеличиваться. К 2024 году площади агрокультуры с учетом строительства новых перерабатывающих мощностей могут вырасти до 4,5 млн га, считает руководитель подразделения Seedcare компании «Сингента» в России Василь Голубка. По его мнению, основной точкой прибавки посевов и урожайности сои будет Центрально-Черноземный регион. За последние четыре года площади в ЦЧР выросли на более чем 450 тыс. га, и есть все основания (государственные и частные инвестиции) для дальнейшего их расширения. Так, по его оценке, через пять лет посевы сои в регионе могут увеличиться с 1 млн га до 1,5 млн га. А вот Приморский край и Амурская область прибавят незначительно — не более 300 тыс. га до 1,6 млн га за счет разработки новых или залежных земель, ожидает Голубка.

Руководитель «Центра агроаналитики» Дмитрий Авельцов прогнозирует, что к 2024 году общероссийский валовой сбор сои вырастет на 75% до 7,2 млн т. В том числе примерно вдвое до 2,2 млн т может увеличиться урожай в Амурской области, с 384 тыс. т до 719 тыс. т — в Приморье. Даниил Хотько считает эту оценку завышенной: по умеренно-оптимистичным прогнозам ИКАР, через пять лет производство сои в России достигнет 6,3 млн т.

Мировая конъюнктура

Рекордные запасы сои в США привели к снижению цен на бобы и на мировом рынке (что отчасти повлияло и на ситуацию в европейской части России), напоминает Даниил Хотько из ИКАР. Но, опустившись до минимума в начале мая 2019 года, затем цены пошли в рост, поскольку в США начались проблемы с посевной — обильные дожди и наводнения. «Последние несколько недель июня наблюдался устойчивый рост цен в мире, — говорит эксперт. — Это с каким-то лагом опять-таки может отразиться и на наших ценах». На конце июня на Чикагской бирже соя стоила $362/т, в Бразилии чуть дороже — $369/т. Приблизительно такие же цены складывались в это же время годом ранее.

Минсельхоз США в июльском отчете уменьшил свой предыдущий прогноз мирового производства сои в сезоне-2019/20 на 8,35 млн т до 347 млн т. Плохая погода в США не позволила провести сев в полном объеме: и площадь под соей, и ее урожайность ожидаются намного ниже предыдущего прогноза. Таким образом, валовой сбор американской сои не превысит 104,6 млн т (123,7 млн т в сезоне-2018/19). Снижена также оценка урожая на Украине — до 3,8 млн т (4,5 млн т). Прогноз сбора сои в России в июльском прогнозе Минсельхоза США остался прежним — 4,3 млн т. «Для нашего рынка это позитивная информация, которая не может на нем не отразиться — цены все-таки должны пойти вверх», — обнадеживает Владимир Петриченко из «ПроЗерна».