Журнал «Агроинвестор»

Сезон-2018/19 для масличных ознаменовался рекордными посевами и сборами основных агрокультур. Слегка портила общую радужную картину лишь погода: засуха негативно повлияла на урожай на юге, а наводнения привели к потерям в ДФО. Цены на подсолнечник в первой половине сезона отставали от прошлогодних уровней, зато соя и рапс заметно подорожали. Доходность масличных который год подряд остается на двузначном уровне

Опубликованные в конце 2018 года данные Росстата удивили даже самых оптимистичных экспертов рынка масличных. По оценке ведомства, валовой сбор подсолнечника составил 12,6 млн т, что почти на 1 млн т превысило прогнозы большинства аналитиков и стало абсолютным рекордом за всю историю отрасли. Также рекордными стали урожаи сои и рапса: первой получено 4 млн т, второго — 2,1 млн т.

Рекордные площади — рекордный сбор

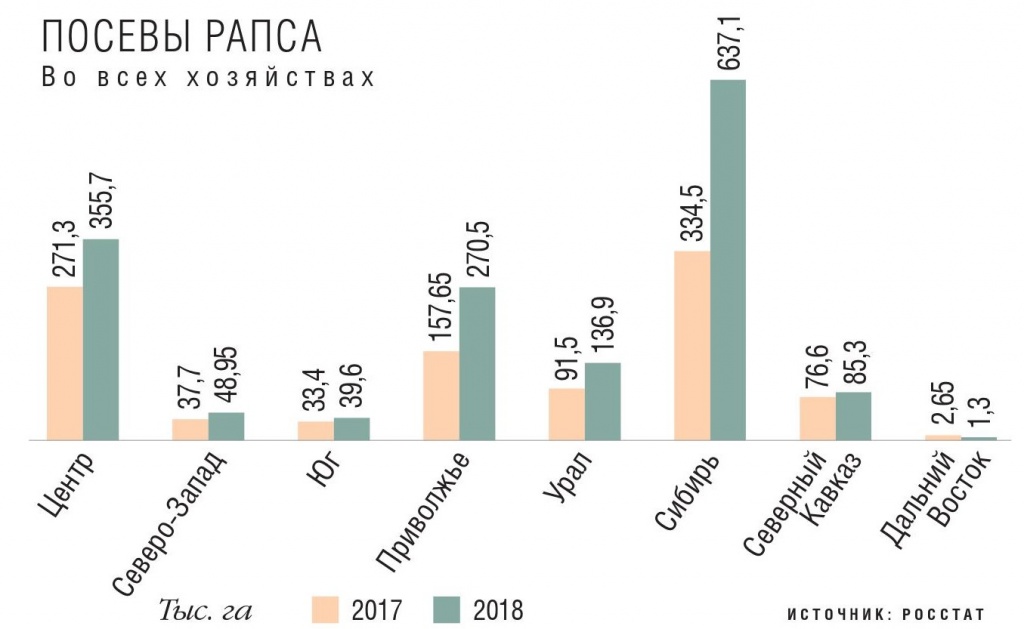

То, что урожай может быть высоким, стало понятно сразу после сева: площади под тремя основными масличными агрокультурами, по оценке Института конъюнктуры аграрного рынка (ИКАР), были увеличены на 11% — до 13,9 млн га. Значительнее всего — более чем на 50% до 1,58 млн га — прибавил рапс. Площади сои увеличились на 141 тыс. га до 2,78 млн га, подсолнечника — на 110 тыс. га до 8,1 млн га.

Если с посевами было все хорошо, то урожайность масличных в зависимости от региона сильно колебалась. В частности, жаркая, засушливая погода привела к сокращению сбора с гектара подсолнечника и сои на юге. Например, на Ставрополье урожайность подсолнечника упала на 20% по сравнению с показателем предыдущего года, в Краснодарском крае — на 19%, в Ростовской области — на 12%, информирует ИКАР. Управляющий агробизнесом концерна «Покровский» (Краснодарский край) Станислав Кашуба подтверждает: погода действительно не способствовала большому сбору ни сои, ни подсолнечника. Так, урожайность первой в компании сократилась на 5 ц/га к уровню 2017 года.

Зато в Центре и Поволжье погода оказалась почти идеальной для подсолнечника. По данным ИКАР, в обоих макрорегионах было собрано с гектара на 19% больше, чем в 2017 году. На Урале и в Сибири показатели остались на уровне прошлого года. В целом же по стране средний сбор этой агрокультуры с гектара вырос на 6%, составив 15,5 ц. При этом улучшилось и качество. Благодаря сухой погоде подсолнечник не требовалось в массовом порядке подрабатывать и сушить, что сокращает затраты и позволяет хранить урожай дольше. Для производства и уборки в этом году сложились идеальные условия, подтверждает президент воронежского «Агротех-Гаранта» Сергей Оробинский. Посевы подсолнечника в компании составили чуть более 9 тыс. га, а урожайность — около 30 ц/га. «Сезон сложился отлично», — вторит ему гендиректор «Тамбовских ферм» Игорь Поляков. Сбор подсолнечника с гектара в компании в прошлом году получился на 15% больше — около 29,5 ц. Урожай в поволжском «Зерне жизни» (входит в самарскую группу «СИНКО») составил 36,5 тыс. т подсолнечника — столько же, сколько и годом ранее, делится директор предприятия Андрей Зорин.

Валовой сбор сои в целом по стране увеличился на 10%. При этом, по оценке ИКАР, урожай в ЦФО увеличился в полтора раза — до 1,7 млн т, в Сибири — на 40% (165 тыс. т). На юге, опять же из-за засухи, производство агрокультуры снизилось на 10%, а, напротив, обилие дождей на Дальнем Востоке сократило сбор сои на 15% в сравнении с показателем 2017 года. В частности, в Амурской области, где выращивается почти треть от всего объема производимых в стране соевых бобов, урожай составил 1,15 млн т против 1,26 млн т годом ранее. «Собрали меньше, потому что 117 тыс. га погибло, — поясняет начальник управления растениеводства и земледелия Минсельхоза Амурской области Александр Седых. — Одни напасти были в этом году — то переувлажнение, то наводнение, то подтопление». Хабаровская компания «Соя» с такими проблемами не столкнулась. В прошлом году предприятие увеличило посевы агрокультуры на 600 га до 2,2 тыс. га за счет ввода в севооборот целины, сообщает учредитель предприятия Сергей Гоманюк. Урожайность составила 15 ц/га.

Рекорд производства рапса был обеспечен за счет расширения площадей, хотя его урожайность в среднем сократилась с почти 16 ц/га в 2017 году до 13,3 ц/га в 2018-м. Больше всего посевы увеличились на Урале и в Сибири — на 76%, в Поволжье — на 60%. В компании «Старт» (Свердловская область) рапсом было засеяно около 3 тыс. га — приблизительно столько же, сколько и в прошлом году, но из-за погоды урожай сократился на 40%, рассказывает финансовый директор предприятия Евгений Коковин. Концерн «Покровский», напротив, увеличил площади рапса, и урожайность получилась на 30% выше, чем в предыдущем году, доволен Станислав Кашуба.

В ожидании роста цен

Рекордный урожай подсолнечника является главной особенностью сезона-2018/19 — наличие огромных запасов диктует все остальные тренды на рынке масличных, считает гендиректор аналитической компании «ПроЗерно» Владимир Петриченко. Первые месяцы сельхозгода для подсолнечника складывалась удачно: агрокультура в среднем торговалась на 13% выше, чем в аналогичный период годом ранее, отмечает ведущий эксперт ИКАР Даниил Хотько. При этом если аграрии в центре страны и Поволжье в основном продавали урожай сразу после сбора, хотя и по не самой высокой цене, то сельхозпроизводители южных регионов преимущественно его придерживали в надежде на рост стоимости, знает он. «Подсолнечник пока не продаем», — подтверждал в конце декабря Станислав Кашуба. Три года назад агрокультура стоила 30 тыс. руб./т, а с начала нынешнего сезона и по конец декабря цена на нее не превышала 20-22 тыс. руб./т, как и в 2017/18 сельхозгоду, обращает внимание топ-менеджер.

Стоимость подсолнечника в Самарской области в первой половине текущего сезона была самой низкой в Поволжье — 15-16 тыс. руб./т без НДС, и это на 20-30% меньше, чем в предыдущем сельхозгоду, утверждает директор «СИНКО-Трейд» (входит в «СИНКО») Вартан Мнацаканян. «Такие уровни держатся с начала сезона, и в перспективе, думаю, максимум цены поднимутся на 1-2 тыс. руб./т», — пессимистичен он. Группа тоже пока не продает подсолнечник: у компании пять собственных предприятий хранения, поэтому есть возможность придержать урожай. Продавать семечку «СИНКО» планирует в апреле — июне, когда цена, как предполагает Мнацаканян, может быть максимальной. «Вероятность такого сценария 50/50 — очень многое зависит от того, как поведет себя рубль», — уточняет он. По оценкам топ-менеджера, рентабельность подсолнечника в сезоне-2018/19 будет не более 20-30%.

А вот «Тамбовские фермы» уже продали весь урожай. «Можно было продать еще в сентябре по 21 тыс. руб./т, но мы решили подождать и проиграли — реализовывали в декабре по 19,5 тыс. руб./т, — делится Поляков. — Обычно к весне цена растет, но обычно и урожая меньше, в этом же сельхозгоду перспектив для увеличения стоимости я не вижу». В 2018 году компания сократила посевы агрокультуры в два раза до 2 тыс. га, отдав предпочтение сое, в 2019-м намерена и вовсе отказаться от подсолнечника.

«Агротех-Гарант» обычно продает основную часть подсолнечника ближе к весне и даже лету. В этот раз сразу после сбора компания реализовала лишь третью часть урожая. «В сентябре продали по 22 тыс. руб./т с НДС, а к концу декабря агрокультура подешевела до 18-19 тыс. руб./т», — рассказывает Оробинский. Но он рассчитывает, что через несколько месяцев цена вернется к сентябрьским уровням, и тогда предприятие реализует остальную часть урожая.

Соя и рапс выросли в цене

Зато на сою в новом сезоне цены сложились существенно выше прошлогодних. По данным ИКАР, в четвертом квартале прошлого года в центре страны агрокультура стоила на 12% больше, чем в то же время в 2017-м, на юге — на 15-17%, на Дальнем Востоке — на 25%. «Такая цена объясняется не только снижением курса рубля, но и более высокой стоимостью соевого шрота в мире, которая с марта по сентябрь 2018 года была на 20-30% больше, чем годом ранее», — поясняет Даниил Хотько. Причина таких изменений — неурожай сои в Аргентине. Впрочем, уже к концу прошлого года цены на соевый шрот восстановились до уровня 2017-го, что, в свою очередь, может оказать влияние на стоимость сои в России уже в первом квартале текущего года, прогнозирует эксперт.

В конце декабря соя стоила около 33 тыс. руб./т, рассказывает Станислав Кашуба. По его словам, концерн «Покровский» продал не весь урожай, но объясняется это тем, что часть его компания перерабатывает самостоятельно для своего животноводческого подразделения. «Тамбовские фермы» сою реализовали по 30 тыс. руб./т в сентябре, «Агротех-Гарант» — по 32 тыс. руб./т.

На Дальнем Востоке цены складываются ниже. «В среднем пока соя стоит 25 тыс. руб./т, хотя во второй половине сезона ее стоимость должна подрасти, — оптимистичен Александр Седых. — За счет этого и рентабельность будет выше, несмотря на недобор урожая». Амурская соя стартовала с уровней в 23-24 тыс. руб./т, а в конце года продавалась по 26-27 тыс. руб., утверждает гендиректор «Таргет Агро» (торговая компания амурской агрофирмы «АНК») Евгений Трофимов. В Хабаровском крае в конце прошлого года агрокультура стоила 23-25 тыс. руб./т, отмечает Сергей Гоманюк. По его словам, и при такой цене рентабельность получается такая, что растениеводам «грех жаловаться».

Значительная часть амурского урожая уходит в Китай. По мнению Трофимова, за сезон регион может поставить с соседнюю страну порядка 350-400 тыс. т. Впрочем, «Таргет Агро» второй год подряд предпочитает продавать сою в Центральную Россию и даже в Калининградскую область. «Китай не гарантирует стабильности в сотрудничестве, там требуют очень высокого качества», — объясняет Трофимов. При этом вместе с логистикой (около 4,5 тыс. руб./т) покупателям из европейской части страны дальневосточная соя обходится порядка 30 тыс. руб./т, то есть не дороже, чем выращенная в центральных регионах. Компания «Соя», попробовав работать с Китаем, тоже предпочла российских покупателей. «От КНР работают в основном посредники, которые стараются максимально сбить цены и не идут на покупку больших объемов и долгосрочные контракты», — знает Гоманюк.

Директор аналитического центра «СовЭкон» Андрей Сизов напоминает, что 3-5 лет назад соевые бобы из ДФО поставлялись в первую очередь именно на европейскую часть России. «Два года назад появился новый серьезный покупатель — Китай, и даже если сейчас наблюдается некий возврат поставок на историческую родину, продлится он недолго, — считает эксперт. — Требования у китайцев, может, и жестче, но когда рядом такой потребитель, странно везти бобы за тысячи километров». Кроме того, в последние несколько лет идет очень активное расширение площадей сои в центре, и в конце концов везти с Дальнего Востока станет просто не нужно и невыгодно, добавляет он.

С ценами на рапс, в отличие от предыдущего сезона, в этом сельхозгоду тоже складывается все «очень неплохо», отмечает Даниил Хотько. С августа по ноябрь агрокультура стоила 23-25 тыс. руб./т с НДС, тогда как в начале 2017/18-го стоимость рапса в центре России падала до 19 тыс. руб./т. «Увеличению способствовали более высокие цены на рапсовое масло в Европе, а также разница в валютных курсах по сравнению с 2017 годом», — поясняет эксперт.

Концерн «Покровский» продал урожай рапса местным переработчикам по 26 тыс. руб./т уже в июле. Коковин отмечает, что агрокультура стоит больше, чем годом ранее, примерно на 10%. На конец 2018-го «Старт» тоже реализовал значительную часть урожая, остальное придерживает в ожидании лучших цен.

Передел рынка

Для многих производителей Самарской и Саратовской области большой неприятностью 2018 года стала невыплата крупных сумм за поставленный еще прошлой весной подсолнечник предприятием «Волжский терминал» (входит в состав холдинга «Солнечные продукты», в конце декабря «Волжский терминал» объявил о намерении подать заявление о собственном банкротстве), рассказывает Вартан Мнацаканян из «СИНКО-Трейд». «Это больно ударило по региональным сельхозпроизводителям, сейчас идут многочисленные суды по данному вопросу, но это долгий процесс, а аграриям уже сейчас нужно покупать технику, семена, удобрения», — сетует топ-менеджер. По его мнению, данная ситуация стала следствием монополизации рынка маслопереработчиками.

Несмотря на то, что МЭЗов вроде бы много, по факту их оказывается по одному на огромный регион, отмечает он. «Понятно, что производителю невыгодно везти продукцию в соседнюю область или край, особенно с учетом возрастающих железнодорожных тарифов, а потому переработчики снижают закупочные цены», — поясняет Мнацаканян. Решением проблемы может стать отмена таможенных пошлин на вывоз подсолнечника, предлагает он. В таком случае у аграриев появится альтернатива: экспортировать свою продукцию или продавать на внутреннем рынке.

Что с переработкой

Аграрии, особенно на юге страны, действительно не спешат продавать масличные, подтверждает председатель совета директоров предприятия «Центр Соя» (Краснодарский край) Евгений Кабанов. «В этом сезоне и зерно у них неплохо продается, а зачем реализовывать продукцию на внутренний рынок, когда можно отправить ее на экспорт», — рассуждает он. Подсолнечник компания в конце декабря приобретала по 22 тыс. руб./т с НДС, сою — по 30 тыс. руб./т. По словам бизнесмена, средняя рентабельность переработчиков масличных в текущем сельхозгоду невысокая — около 1,5%. За сентябрь — декабрь 2018-го «Центр Соя» освоил около 5 тыс. т рапса, 30 тыс. т сои и 3 тыс. т подсолнечника.

Говорит Кабанов и об изменении спроса на продукцию переработки масличных. Если раньше компания не переживала относительно сбыта своего соевого масла, то сейчас беспокойство вызывает низкая цена и в целом снижение интереса Китая (как основного покупателя) к этому продукту. В мае прошлого года соевое масло стоило около $650/т (FOB Новороссийск), а уже в декабре — $595. «КНР увлеклась рапсовым маслом, на него цены сейчас гораздо выше, — утверждает Кабанов. — Растущая популярность этого вида масла заставляет задуматься об увеличении доли его переработки, даже несмотря на то, что Краснодарский край не является „профильным“ для этой агрокультуры». В этом сезоне предприятие, помимо местного рапса, принимало на переработку сырье, привезенное из Ставропольского края, а также Тамбовской и Липецкой областей.

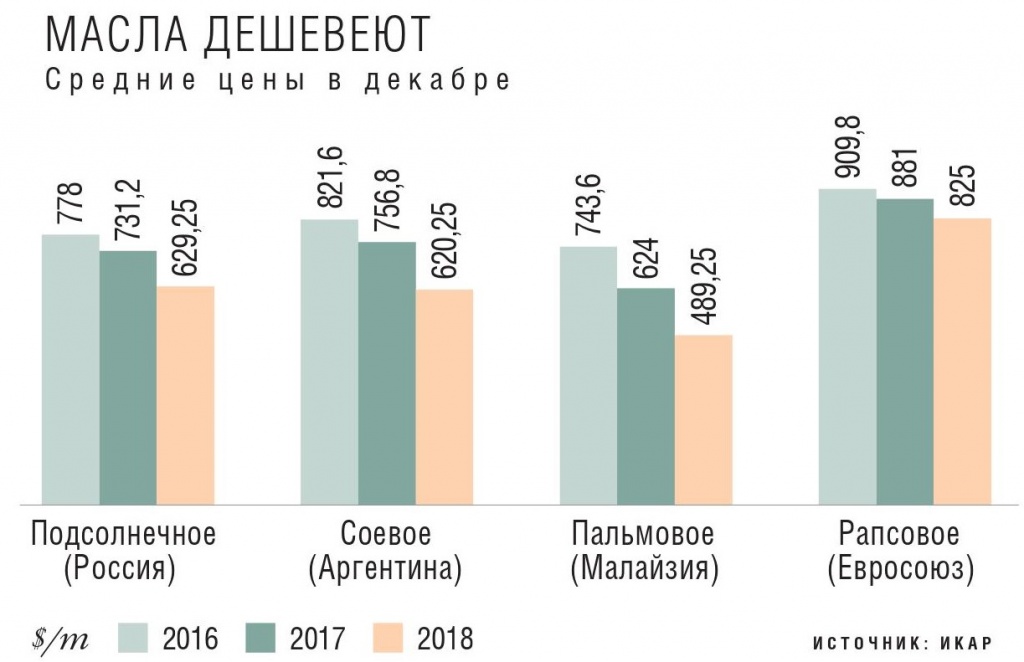

Особенности нового сезона определяют две тенденции, считает гендиректор «МЭЗ Юг Руси» Александр Гребенщиков. С одной стороны, это очень высокий урожай масличных (в первую очередь подсолнечника). При этом большой урожай был собран не только в России, но и на Украине (более 15 млн т), и в странах ЕС (около 10 млн т). Рекордными являются мировые остатки масел, прежде всего тропических. Кроме того, экспортную пошлину на пальмовое масло отменила Индонезия. Их этого вытекает вторая тенденция — устойчивый тренд падения мировых цен на масло. Начиная с мая прошлого года сырое подсолнечное масло в южных портах подешевело с $730 до $620/т (FOB). «Производители вынуждены работать в условиях высокого предложения, падающего рынка и согласно этому выстраивать свою закупочную стратегию», — говорит топ-менеджер.

О профицитном состоянии мирового рынка говорит и представитель группы «Эфко»: при производстве более 600 млн т основных масличных агрокультур потребление составит 580 млн т. Также, помимо рекордных переходящих остатков (например, только сои более 115 млн т), на рынок давят растущие мировые запасы нефти. Все это сказывается на фактических ценах как готовой продукции, так и сырья. Так, в сентябре — декабре 2017 года средняя стоимость подсолнечного масла в ЕС составляла $794/т, а за аналогичный период в 2018-м — на $97 меньше. Снижение европейской цены на соевое масло было еще более существенным — на $132/т относительно цен предыдущего года, приводит цифры представитель «Эфко». На внутреннем рынке стоимость подсолнечного масла опустилась на 11%, соевого — на 8%, рапсового — на 10%, что, впрочем, частично было компенсировано ростом доллара по отношению к рублю, отмечает он.

По данным ИКАР, к концу 2018-го мировая цена подсолнечного масла опустилась до минимума с 2008 года — $620-630/т. Способствовало обвалу рекордное производство подсолнечника в России и на Украине, а также высокие запасы всех ключевых видов растительных масел, соглашается Даниил Хотько. При этом российскую отрасль в этой ситуации спасло ослабление курса рубля с 57-59 руб./$1 до 66-68 руб./$1.

В то же время практически все переработчики признают: если раньше мощности были недозагружены, то сейчас из-за высокого урожая такой проблемы нет. «Производственные мощности загружены. Сырья в этом сезоне много, хотя сельхозпроизводители, заработав на зерне, придерживают продажи масличных», — вторит остальным гендиректор «Русагро» Максим Басов. Недостаток сырья не наблюдается, подтверждает Гребенщиков. Но, с другой стороны, загружать мощности любой ценой сегодня производители не могут: экономика этого не позволяет. «Покупать сегодня можно лишь тот объем, цена на который при продаже масла позволит вписаться в мировой рынок», — поясняет он.

«Эфко» в текущем сезоне наращивает переработку. В целом планируется освоить 1,6 млн т сырья, в том числе около 1 млн т подсолнечника и 500 тыс. т сои. За три месяца 2018/19 сельхозгода компания произвела порядка 119 тыс. т подсолнечного, 19 тыс. т соевого и 15,4 тыс. т рапсового масел. Однако работать с приемлемой доходностью становится все сложнее, обращает внимание представитель группы. Ценовой спад затрагивает не только масла, но и шроты на фоне роста внутренней стоимости сырья. Так, если среднесезонная европейская цена соевого шрота в 2017/18-м была на уровне $381/т, в первых месяцах текущего сельхозгода она снизилась до 343 $/т. Внутри страны соевый шрот подешевел на $13,5/т при росте стоимости самой сои на $17.

Всем довольны разве что отдельные дальневосточные переработчики соевых бобов. Так, «Таргет Агро» в этом сезоне впервые полноценно загрузила свои перерабатывающие мощности. Компания способна осваивать 70 тыс. т сои в год, а в виде сырья продает еще около 10 тыс. т. В ближайшие два года предприятие планирует удвоить объемы переработки, поскольку видит потенциал в росте экспорта в Китай именно масла, а не бобов. «Китай ценит наше качество. Даже на полках китайских магазинов российское масло выделяется отдельной маркировкой, чтобы акцентировать внимание покупателей на отменном качестве продукта», — знает Трофимов.

По оценке «ПроЗерна», производство растительного масла в первые месяцы сезона шло с небольшим опережением по сравнению с показателем аналогичного периода прошлого сельхозгода. Но при этом выпуск подсолнечного масла отстает, и это, по словам Владимира Петриченко, является особенностью текущего сезона. «Структура урожая меняется в сторону сокращения доли подсолнечника и увеличения — сои и рапса. Поэтому, несмотря на то, что подсолнечника у нас очень много, производство масла из него пока идет более низкими темпами, и замещают его рапсовое и соевое», — поясняет эксперт. За сентябрь — ноябрь 2018/19-го в России выработано 1,13 млн т подсолнечного масла против 1,21 млн т годом ранее. Выпуск рапсового и соевого увеличился со 119 тыс. т до 180,5 тыс. т и со 170 тыс. т до 226 тыс. т соответственно.

Дальнейшие перспективы

Впрочем, по итогам сезона-2018/19 подсолнечное масло догонит и перегонит прошлогодние показатели, уверен Владимир Петриченко, По прогнозу эксперта, его производство может достигнуть 5,2-5,4 млн т (4,57 млн т в 2017/18-м). В целом выпуск трех основных видов российских масел благодаря рекордному валовому сбору увеличится до 6,4 млн т, что на 12% выше прошлогоднего уровня, считает Даниил Хотько. Наибольший прирост продемонстрируют сегменты рапсового (+30%) и подсолнечного (+13%) масел.

Практически по всем позициям эксперт ИКАР ожидает и новые экспортные рекорды. Так, по его оценке, вывоз подсолнечного масла по итогам сезона составит 2,5 млн т (+8-9%), соевого — 580 тыс. т (+2-3%), рапсового — 450 тыс. т (+32%). Кроме того, прогнозируется рекорд поставок и по рапсу — 505 тыс. т (+55-60%). А вот вывоз сои, даже несмотря на текущие рекордные темпы вывоза — 219 тыс. т с сентября по ноябрь 2018-го, из-за сокращения производства бобов в ДФО снизится. Экспорт подсолнечника, по мнению Хотько, будет близок к уровню прошлого сезона, более активным отгрузкам на внешние рынки препятствует высокая конкуренция за сырье на юге России.

Результатом высоких переходящих запасов масел на конец сезона-2017/18 и замедления спроса со стороны Индии и Китая стало падение цен на все виды продукции, отмечает эксперт. Так, подсолнечное масло на конец 2018-го стоило на 14% дешевле, чем в декабре 2017-го, соевое и пальмовое — на 20%, рапсовое — на 7%. И вторая половина сезона, считает Хотько, пока не сулит резких изменений стоимости. «Однако незначительное укрепление стоимости из-за замедления роста производства мы все-таки сможем увидеть», — не исключает он. Рублевые цены на масла при этом остаются на близком к прошлому сезону уровне за счет курсовых разниц (курс доллара в декабре прошлого года был на 15% выше аналогичного уровня 2017-го), добавляет эксперт.

Вместе с тем, подчеркивает Хотько, масличные агрокультуры в этом сезоне вновь будут одними из самых прибыльных, особенно для аграриев Центрального и Приволжского макрорегионов. «С учетом поддержки со стороны валютного курса стоит ожидать дальнейшего увеличения площадей под масличными и в сезоне-2019/20», — прогнозирует он.

Нишевые не в тренде

По данным ИКАР, в 2018 году рынки нишевых масличных развивались по-разному: если по масличному льну и горчице были поставлены новые рекорды по посевам, то под рыжиком и сафлором они снизились до минимальных за последние пять-семь лет значений. Так, лен прибавил в площади 31% к 2017 году (до 744 тыс. га), под горчицу было отведено 337 тыс. га, что более чем вдвое больше, чем годом ранее (с 157 тыс. га). Посевы сафлора и рыжика составили по 80-85 тыс. га.

Лен-кудряш и горчицу российские аграрии в полном объеме и успешно поставляют за рубеж. Первый экспортируется в Европу, а также в Китай и Вьетнам, основные покупатели второй — также страны Европы и Бангладеш. Растут объемы переработки льна-кудряша и внутри страны, обращает внимание Даниил Хотько. По оценке ИКАР, с января по ноябрь прошлого года льняного масла в России было произведено в 1,5 раза больше, чем за аналогичный период 2017-го — 15,3 тыс. т. Масло, в свою очередь, идет как на экспорт (в основном в Китай), так и на внутренний рынок.

В 2018 году компания «Зерно Жизни» вырастила 12 тыс. т льна-кудряша, что на 5 тыс. т меньше, чем годом ранее. Весь урожай сразу после сбора реализован на экспорт, уточняет Андрей Зорин. «Старт» тоже производит масличный лен, им занято 3 тыс. га (вдвое больше, чем в 2017-м), рассказывает Евгений Коковин. «Все продали на внешние рынки — в Китай, на Ближний Восток и в Европу», — сообщает он. Однако в этом году посевы агрокультуры компания, скорее всего, сократит. По мнению топ-менеджера, будущее льна-кудряша в России «весьма туманно» из-за стремительно растущего производства в Казахстане.