Журнал «Агроинвестор»

Рекордный урожай привел к значительному падению цен фактически на все зерновые агрокультуры. Рост урожайности не компенсирует потери в стоимости в полной мере, так как затраты на производство возросли. Доходность сельхозпроизводителей в сезоне-2017/18 сократится

В зерновом бизнесе есть две беды: низкий урожай и высокий урожай, так как и в том, и в другом случае аграрии остаются практически без прибыли. В первом — из-за того, что просто нечего реализовывать, во втором — из-за роста издержек на уборку и хранение, а также низких цен на фоне избыточного предложения. После двух достаточно удачных в плане доходности сезонов в 2017 году многие производители зерна столкнутся с потерей прибыли, а некоторые и с убытками. По оценке Российского зернового союза (РЗС), рекордный урожай, собранный в уходящем году, привел к падению цен на зерновые в среднем на 30%.

Рекорд установлен

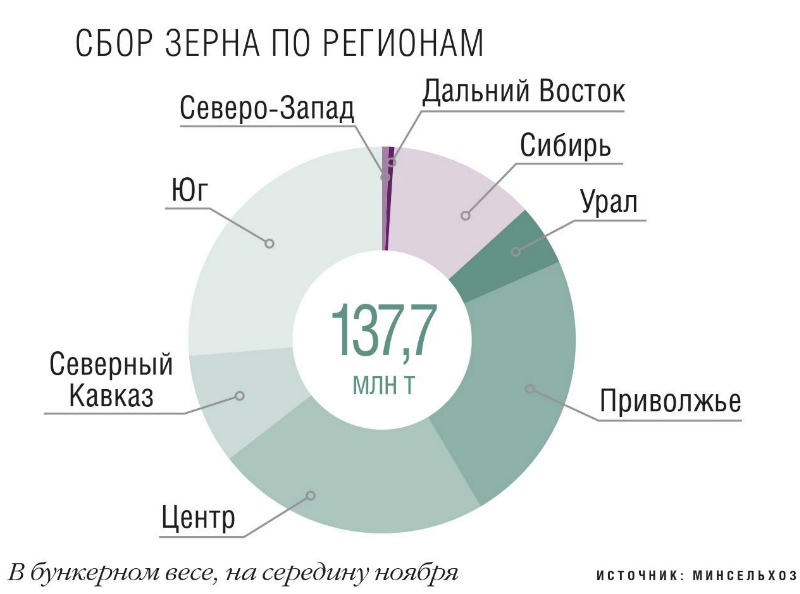

По данным Минсельхоза, на середину ноября в России было намолочено 137,7 млн т зерна в бункерном весе. В 2016-м на это время сбор составлял 123,8 млн т. Институт конъюнктуры аграрного рынка (ИКАР) в ноябре оценивал общий урожай зерновых в 133 млн т в весе после доработки — плюс 12,3 млн т относительно объема прошлого года, акцентирует ведущий эксперт ИКАР Евгений Зайцев. Это самый высокий показатель не только за постперестроечный период, но и за всю историю производства зерна в стране, отмечает президент Национального союза зернопроизводителей (НСЗ) Павел Скурихин.

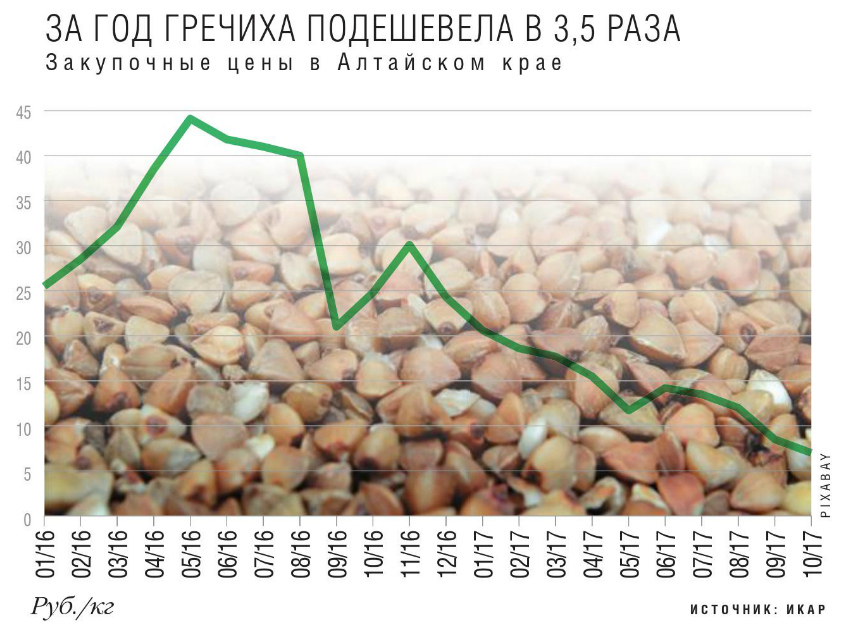

На 10,7 млн т до 84 млн т в этом году увеличилось производство пшеницы, на 2,5 млн т вырос урожай ячменя. «По пшенице мы подобрались к очередному рекорду, обновив прошлогодний, а такого сбора ячменя не было с 2008 года, когда собрали 23,1 млн т», — рассказывает Зайцев. Рекордным будет и показатель по гречихе — примерно 1,5 млн т. Рост урожая этой агрокультуры в основном обусловлен увеличением посевов более чем на 40% по сравнению 2016-м, до 1,7 млн га. «Последний раз больше было только в 1994 году, когда посеяли около 1,8 млн га», — добавляет Скурихин.

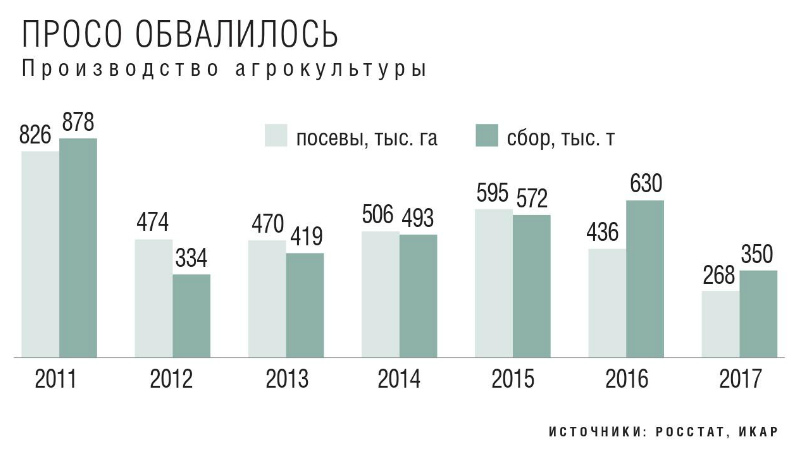

Валовой сбор ржи и овса НСЗ прогнозирует на уровне прошлого года — 2,5 млн и 4,8 млн т. Производство риса в последние годы «достаточно стабильное» и в 2017-м тоже превысит 1 млн т, считает замгендиректора ИКАР Ирина Глазунова. А вот по кукурузе будет падение примерно на 1,8 млн т до 13,5 млн т. «В связи с чрезмерно высокими температурами в ряде центральных и южных регионов страны в конце июля посевы кукурузы „подгорели“, и в период критического восприятия температур потенциал агрокультуры был значительно снижен», — говорит Зайцев. НСЗ прогнозирует снижение сбора кукурузы до 12,5 млн т из-за поздней посевной и затянувшейся уборочной кампаний. Почти вдвое сократится производство проса, прогнозирует Скурихин. «Эта агрокультура несколько лет подряд разочаровывала ее производителей из-за низких цен вследствие высоких урожаев, в 2015-м и 2016-м они составляли 572 тыс. т и 630 тыс. т, — комментирует Глазунова. — В результате в уходящем году произошло сокращение посевов в 1,6 раза». Валовой сбор может оказаться значительно ниже потребности рынка, которая оценивается на уровне 450-500 тыс. т, и составит, согласно предварительному прогнозу ИКАР, примерно 350 тыс. т.

Сельхозпроизводители, опрошенные «Агроинвестором», тоже в основном говорят о рекордах. Гендиректор компании «АгроГард» Павел Царев отмечает, что агрохолдинг получил рекордную урожайность пшеницы и ячменя: 65,3 ц/га и 66,1 ц/га в кубанском филиале, 55,6 ц/га и 44,6 ц/га — на предприятиях Центрального федерального округа. Этому, с одной стороны, способствовали сложившиеся нетипичные для лета погодные условия со значительным уровнем осадков, а с другой — высокая культура земледелия: применение современных агротехнических средств и технических приемов возделывания агрокультур. Вместе с тем в Краснодарском крае был невысокий сбор с гектара по кукурузе, а на предприятиях компании, расположенных в центре страны, — по гречихе. «В данном случае погодный фактор сыграл обратную роль», — констатирует Царев.

Воронежский «Логус-Агро» получил высокий урожай озимой пшеницы. Если в предыдущие годы средняя урожайность агрокультуры составляла 55-57 ц/га, то в этом году она достигла 75 ц/га. По яровой пшенице сбор вырос до 60 ц/га по сравнению со средним показателем в 45 ц/га, по гороху — с обычных 35 ц/га до 46 ц/га, перечисляет гендиректор компании Игорь Алименко. «Такие результаты мы получили благодаря политике совершенствования и оттачивания агротехнологий, включая подбор наиболее подходящих удобрений и техники, четкому соблюдению графика всех процессов, — поясняет он. — Кроме того, в последние годы мы постоянно корректируем севооборот, делая его максимально эффективным». Впрочем, благоприятные погодные условия также положительно повлияли на урожайность, добавляет руководитель.

В «АгроТерре» урожайность яровой пшеницы составила 50 ц/га. Такой результат обеспечили изменения в технологии выращивания агрокультуры в части усвояемости удобрений, которые рекомендовал исследовательский центр холдинга. «Мы использовали жидкие комплексные удобрения и карбамидно-аммиачные смеси с тремя формами усвояемости азота, — рассказывает представитель группы. — Кроме того, работали с современными районированными сортами пшеницы: „Аквилон“, „Торридон“ и „Канюк“». Погода также была благоприятной для агрокультуры: в течение сезона она получила достаточно влаги.

Концерн «Покровский» (основные агроактивы сосредоточены в Краснодарском крае) в этом сезоне получил рекордную урожайность на отдельных полях озимого ячменя — 92 ц/га и озимой пшеницы — 93 ц/га. «Основную роль сыграла высокая репродукция семян, культура земледелия, соблюдение севооборота, использование органических удобрений, — рассказывает управляющий агробизнесом компании Станислав Кашуба. — При этом общая урожайность зерновых в целом тоже выше уровней 2016 года».

А вот крупнейший производитель риса в стране, агрохолдинг «АФГ Националь», в этом году немного не достиг плановых показателей по сбору своей основной агрокультуры. Урожай риса в компании составил 186 тыс. т в зачетном весе. Однако этот результат был на 4 тыс. т больше, чем в прошлом году. «Мы расширили посевные площади под рисом на 1,7 тыс. га — до 30,7 тыс. га, но урожайность оказалась ниже ожидаемой», — комментирует руководитель агродивизиона холдинга Алексей Попов. Показатели снизились в целом по Краснодарскому краю, что связано в том числе с погодными условиями: негативное влияние оказывали низкие температуры в период посевной и резкие колебания между проливными дождями и аномальной жарой летом. При этом качество собранного риса получилось примерно на уровне прошлого года или чуть выше как на предприятиях «АФГ Националь», так и в целом по краю, уточняет топ-менеджер. Немного лучше ситуация с качеством зерна в ростовских хозяйствах холдинга, добавляет он.

С рисом проблем не будет

По данным Южного рисового союза, качество риса-сырца в этом году немного выше, чем в 2016-м, что дает основание прогнозировать более высокий выход крупы. Так, если в прошлом году при переработке сырца в крупу доля выхода последней была аномально низкой и составляла в среднем не более 50%, то в этом году переработчики оценивают выход крупы на уровне 52-54%, что в какой-то мере компенсирует невысокую урожайность риса в этом году. Валовой сбор агрокультуры в Краснодарском крае, который дает около 85% общероссийского урожая, по прогнозу ЮРС, не превысит 750 тыс. т в зачетном весе (в 2016-м — 815,2 тыс. т). «Относительно невысокий урожай этого года не создаст серьезных проблем на потребительском рынке, у которого достаточно естественных механизмов для саморегулирования, — комментирует исполнительный директор союза Юрий Радченко. — С одной стороны, недостающие объемы могут быть оперативно восполнены за счет импортных поставок. С другой, даже при текущих ценах продажи на экспорт имеют сопоставимую доходность с продажами на внутреннем рынке, а значит, часть российского риса, традиционно отправляемого на экспорт, может остаться в России».

Цены на минимуме

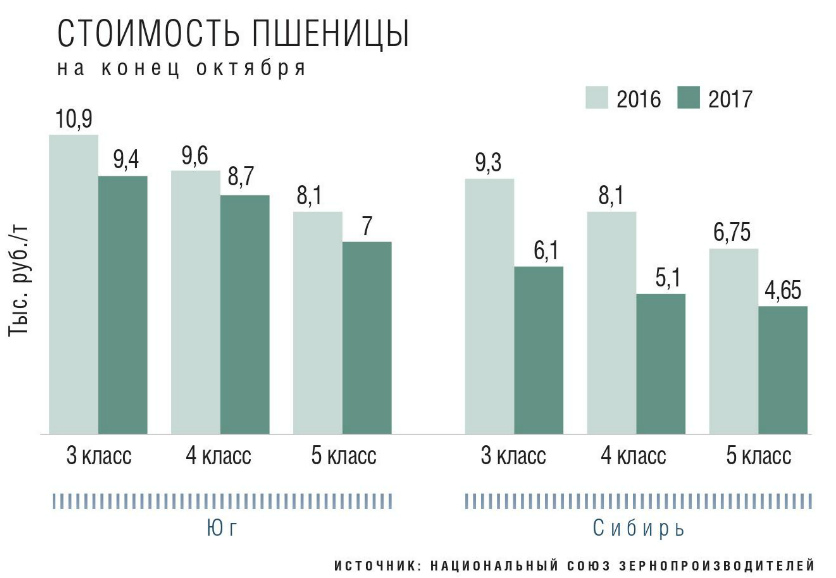

Рекордный урожай не мог не отразиться на ценовой конъюнктуре. Почти все зерновые агрокультуры значительно подешевели. Это, конечно, болезненно для аграриев, констатирует президент РЗС Аркадий Злочевский. Так, пшеница 3-го класса в ноябре в среднем стоила ниже 8 тыс. руб./т, а годом ранее — до 10,3 тыс. руб./т, пшеница 4-го класса упала до 6,5-6,7 тыс. руб./т против 9,5 тыс. руб./т в прошлом сезоне. За 5-й класс в Центральном Черноземье на условиях «ворота переработчика» в конце октября давали всего 6 тыс. руб./т, добавляет Зайцев. Ячмень тогда же стоил около 7 тыс. руб./т, а кукуруза — немногим более 6 тыс. руб./т. «В то же время в 2016 году цены на пшеницу были выше на 2-2,5 тыс. руб./т, на кукурузу — на 2 тыс. руб./т, а на ячмень — на 1 тыс. руб./т», — сравнивает эксперт.

Закупочные цены на рис-сырец на конец октября в Краснодарском крае варьировались от 15 тыс. руб./т до 17 тыс. руб./т в зависимости от качественных характеристик. Примерно на таком же уровне они складывались и в октябре 2016-го, знает Глазунова. В перспективе цены на качественный сырец, скорее всего, будут расти, учитывая его нехватку, прогнозирует она. Так, уже в первой декаде ноября они увеличились до 17-18 тыс. руб./т. В связи с перепроизводством в последние месяцы резко потеряла свою доходность гречиха. По данным ИКАР, в начале ноября в Алтайском крае она стоила всего 6-7 тыс. руб./т. В прошлом году ее стоимость при закупке переработчиками составляла 22 тыс. руб./т и выше в зависимости от регионов, напоминает Скурихин.

Наличие стабильного экспортного спроса и приемлемого уровня мировых котировок на черноморских портах способствовало восстановлению цен на юге страны уже в октябре, к концу которого стоимость пшеницы выросла в пределах 200-375 руб./т, при этом кукуруза продолжала дешеветь, отмечает эксперт НСЗ. В Центральном и Приволжском федеральном округах к этому времени цены только-только начали стабилизироваться, а на Урале и в Сибири на фоне неблагоприятных погодных условий в период уборочной кампании — продолжали падать. Развитие ценовой ситуации, по мнению Скурихина, также в значительной степени имеет географическую привязку. Так, если для южных экспортно-ориентированных регионов и примыкающих территорий Центрального и Приволжского федеральных округов определяющим фактором будет мировая динамика цен и курс национальной валюты, а также государственные решения относительно таможенного регулирования, то для остальных регионов большее значение имеет внутреннее потребление. «Конечно, неплохое подспорье для зернопроизводящих регионов дает предоставляемая скидка на железнодорожные перевозки зерна, однако с учетом дефицита зерновозов, а также высокой загруженности портовой инфраструктуры ее результативность пока существенно снижена», — считает эксперт.

Сельхозпроизводители тоже говорят о падении цен. Игорь Алименко отмечает, что для его компании цена на пшеницу уменьшилась на 20-27%. «Если в прошлом году экспортная пшеница 4-го класса с белком 12-13% стоила 9 тыс. руб./т, то в этом — максимум 7,6 тыс. руб./т», — сетует он. Для краснодарской агрофирмы «Прогресс» самой прибыльной в этом году оказалась соя. А вот на кукурузу зафиксирована рекордно низкая цена — 6 тыс. руб./т, что на 40-50% меньше, чем в прошлом году. Причину падения руководитель Александр Неженец видит в отсутствии интереса к агрокультуре со стороны экспортеров. «Если в этом году и стоит фиксировать какие-либо рекорды, то никак не по высокой урожайности, а по уровню падения цен», — недоволен он. Станислав Кашуба тоже говорит об уменьшении стоимости кукурузы на 15% по сравнению с прошлогодними показателями.

Цены на зерновые во второй половине сезона, по мнению Злочевского, будут зависеть от урожая в южном полушарии мира, в частности, в Австралии и Аргентине, где сбор идет ближе к концу российской зимы. «Надеемся, что дальнейшего падения не будет, уже сейчас цены стабилизировались, пусть и на очень низком уровне», — говорил он в середине ноября. В случае, если в южном полушарии будут проблемы с урожаем, цены на зерновые, возможно, начнут расти. Хотя есть вероятность, что этот факт никак не повлияет на ценовую ситуацию, поскольку не только в России, но и в других странах несколько сезонов подряд был очень большой сбор зерна. Это привело к наращиванию так называемого индекса «stop to use», когда потребление растет медленнее, чем запасы, и именно этот фактор влияет на снижение цен, поясняет эксперт.

По мнению Евгения Зайцева, потенциал к росту цен есть у ячменя. Россия в этом сезоне стала едва ли не единственной профицитной по его производству страной на фоне рекордно низких запасов агрокультуры в мире при стабильном спросе. Уже в середине ноября фуражный ячмень на FOB Новороссийск стоит дороже, чем пшеница 4-го класса — $195 против $191,5 за тонну. Однако в регионах Центра и Поволжья отставание рыночных цен от цены экспортного паритета (рублевая цена в регионе, которая рассчитывается от экспортной долларовой минус расходы по логистике и перевалке) тогда доходило до 1 тыс. руб./т и более. Постепенно ситуация выравнивается, однако именно такая ценовая разница оставляет перспективу повышения данной позиции, полагает эксперт.

«Также есть шансы у кукурузы: ее производство в этом сезоне может быть снижено на 1 млн т только по ЦФО, а по России в целом — почти на 2 млн т, — говорит он. — Многое будет зависеть от того, успеют ли собрать весь урожай, а также какой официальный уровень рефакции будет обозначен Росстатом. Однако можно с уверенностью сказать, что превысить производство прошлого года не удастся». И хотя мировой рынок с высокими запасами и низкими ценами станет ограничителем роста стоимости данной агрокультуры, есть некоторая вероятность повышений цены за счет нехватки качественного предложения внутри страны. В ноябре цена на кукурузу в ЦЧР составляла 5,9 тыс. руб./т на условиях самовывоза и 6,4 тыс. руб./т на воротах переработки с доставкой. Также по мере реализации запасов с рынка, вероятно, во второй половине сезона, может подняться в цене и высококачественная пшеница, но незначительно, считает Зайцев.

Доходность аграриев

По оценкам ИКАР, большая часть сельхозпроизводителей Центрально-Европейской территории страны сохранили прошлогодний уровень доходности или близкий к нему. «Доля производства пшеницы 3-го класса в текущем сезоне снижена, как и цены на эту агрокультуру в целом, однако за счет повышения урожайности колосовых аграрии смогут выручить те же деньги, хотя для этого придется сделать большее количество операций, поскольку доходность с тонны снизилась», — говорит Зайцев. Цены на более массовую пшеницу 4-го и 5-го классов в большинстве регионов не обеспечивают положительную рентабельность, формируя у сельхозпроизводителей убыток по году, уверен Павел Скурихин.

В сравнении с прошлым годом себестоимость выращиваемых агрокультур и объем затрат на гектар изменились, рассказывает Игорь Алименко. «У нас увеличилась урожайность, поэтому себестоимость упала, но затраты на гектар выросли, так как подорожали удобрения, топливо, семена», — перечисляет он. Руководитель пока не готов назвать точную цифру прибыли с гектара, однако отмечает, что в целом даже при снижении себестоимости рентабельность производства сократилась. О росте затрат сообщает и Станислав Кашуба: семена и удобрения выросли в цене в среднем на 10-15%, средства защиты растений — на 5%, ГСМ — на 10%.

В «АгроГарде» затраты в расчете на гектар практически по всем агрокультурам в этом сезоне находятся на уровне прошлого года. Лишь незначительно увеличились расходы на семена, так как компания перешла на более высокие репродукции. Цены на все агрокультуры в текущем году в среднем снизились на 20% по сравнению с 2016-м, говорит Царев. А на гречиху и горох упали более чем на 40%. «Это негативно отразилось на рентабельности растениеводства, она снизилась до 35% против 49% в прошлом году», — делится цифрами топ-менеджер. При этом наибольшую маржу дал подсолнечник, который является одной из самых высокорентабельных агрокультур в течение последних нескольких лет, добавляет он.

Управляющий сельскохозяйственными активами хозяйства «Рассказовское» Дмитрий Пузанов отмечает, что в этом году урожайность зерновых в Тамбовской области из-за неблагоприятных погодных условий была отнюдь не рекордной. А вот затраты на все зерновые агрокультуры возросли на 20%. «Дизельное топливо только за последний месяц подорожало на 3 тыс. руб./т! — восклицает он. — Повысились в цене удобрения и СЗР, а зерно подешевело на треть». В такой ситуации компания работает с минимальной доходностью и условно положительной рентабельностью, признает Пузанов.

В «Прогрессе» тоже отмечают небольшое увеличение расходов на сельхозпроизводство из-за повышения стоимости ГСМ и запчастей. Если говорить о рентабельности, то по зерновым агрокультурам она близка к нулевой, уточняет Александр Неженец.

44 млн тонн

составляет потенциал экспорта зерна в сезоне-2017/18. В сентябре Россия побила свой личный рекорд по месячной отгрузке, обеспечив перевалку более 5 млн т зерна.

Чего ждать в 2018-м

Снижение доходности в растениеводстве может привести к некоторому сокращению посевов зерновых в следующем году, не исключают эксперты. «Посевная кампания предполагает финансовые вложения, а из-за резкого падения выручки у аграриев элементарно не хватит денег, чтобы отсеяться на уровне прошлого сезона», — опасается Злочевский. Соответственно, в будущем сезоне не следует рассчитывать на такой же высокий урожай, как в этом сельхозгоду, считает он. Нормальной реакцией сельхозпроизводителей будет сокращение посевов агрокультур, которые не имеют ликвидного спроса, поэтому роста площадей можно ожидать только под просом и кукурузой, где спрос пока удерживается на приемлемом уровне. Однако, подчеркивает эксперт, это вовсе не значит, что валовой сбор зерна в 2018 году будет маленьким: зерновых в любом случае хватит как на внутреннее потребление, так и на экспорт, даже если погодные условия сложатся не лучшим образом. По данным РЗС, на середину ноября отставание темпов озимого сева по сравнению с прошлым годом составляло около 300 тыс. га.

При благоприятных погодных условиях вполне реально достичь прошлогодних уровней валового сбора, оптимистичен Скурихин. Сев озимых, выполненный в основном в оптимальные сроки, создает хорошую основу для урожая следующего года. Однако время проведения осенних посевных работ совпало с низкими ценами зерна на внутреннем рынке, что наряду с погодными условиями может сказаться на будущем урожае. «Кроме того, слабое финансовое состояние сельхозпредприятий из-за неблагоприятной ценовой конъюнктуры может серьезно отразиться на качестве проведения весенних полевых работ, в том числе на яровом севе и подкормке озимых посевов, что также повлияет на результат», — предупреждает он.

По мнению Зайцева, ожидать серьезной смены структуры севооборота в следующем году не стоит. Единственное, что возможно сокращение темпов прироста посевов кукурузы на фоне снижения динамики роста ее потребления внутри страны и отсутствия новых рывков экспортного спроса. «Но до сева еще далеко, а ситуация со снижением производства кукурузы в текущем сезоне может успеть положительно отразиться на ценах, и тогда стагнации по площадям может не случиться», — добавляет он. Ирина Глазунова прогнозирует некоторое расширение посевов риса вследствие улучшения ценовой ситуации.

Аграрии по-разному строят планы на будущий год: кто-то решает придерживаться долгосрочных стратегий, а кто-то предпочтет ориентироваться на погодные прогнозы и ситуацию на рынке. Например, «Логус-Агро» будет корректировать структуру сева зерновых согласно выбранной стратегии. «Будем учитывать и долгосрочные климатические прогнозы, — говорит Игорь Алименко. — А еще у нас более 1 тыс. га находится на орошении, это позволяет извлечь дополнительную выгоду.

«АгроГард» пересмотрит севооборот в пользу наиболее рентабельных агрокультур, в частности, будут увеличены посевы сои и подсолнечника, насколько это будут позволять правила землепользования и севооборота. В целом, по мнению Царева, следующий год для аграриев будет еще сложнее, чем 2017-й. «С учетом наблюдаемых рыночных тенденций, ценовой фактор будет ужесточать условия продаж, а поскольку уровень производства характеризуется практически предельными значениями урожайности, то единственной возможностью поддержания стабильного финансового состояния является снижение затрат, что не всегда представляется возможным и эффективным», — поясняет топ-менеджер.

В «АгроТерре» сейчас проводят многофакторный анализ урожайности агрокультур в сравнении с прошлыми периодами, чтобы определить, как можно усовершенствовать производство. «Эффективным вариантом может стать корректировка подхода к планированию севооборота», — делится представитель компании.

А вот Александр Неженец отмечает, что в следующем году не будет вносить серьезных изменений в севооборот. «Мы не видим агрокультур, на которые серьезно вырастет спрос или цена, — комментирует руководитель. — Возможно, ситуация с низкими ценами по зерновым вызовет интерес к молочному и мясному животноводству. Мы уже начали заниматься животноводством и планируем расширять это направление».

В «Покровском» тоже придерживаются похожей стратегии. Структура сева зерновых останется прежней, так как соблюдение севооборота — основа получения стабильных урожаев, уверен Станислав Кашуба. Безусловно, в следующем году урожайность будет зависеть от внешних факторов, таких как погодные условия и количество осадков, однако концерн готовится к масштабному обновлению комбайнового парка, чтобы минимизирует потери урожая при уборке, отмечает он.

В «АФГ Националь» производственный план пока в разработке. «Площадь риса мы ежегодно корректируем незначительно — это связано с особенностями севооборота, — поясняет Попов. — Наша задача — включать в севооборот более маржинальные агрокультуры». В следующем году планируется нарастить посевы сои, подсолнечника, горчицы, гороха и кукурузы.