Журнал «Агроинвестор»

Приобретение активов в Саратовской области по цене, почти в четыре раза превышающей первоначальную, стало одной из самых крупных сделок 2021 года. Покупка предприятия кем-то, кроме «Русагро», была маловероятна, так как компания инициировала процедуру банкротства холдинга. Однако на «Волжский терминал» было еще несколько претендентов

Балаковский элеваторный комплекс с маслоэкстракционным заводом ООО «Волжский терминал» в Саратовской области был продан с торгов 16 августа этого года. Конечная цена почти в четыре раза превысила первоначальную. Производство со всем оборудованием, зданиями, подъездными путями и землей при начальной стоимости 3,1 млрд руб. ушло за 11,5 млрд руб. Покупателем стала дочерняя структура группы «Русагро» Вадима Мошковича, специально созданная летом прошлого года, — ООО «Русагро-Балаково». Информация была опубликована в реестре сведений о банкротстве.

Ожидаемый покупатель

На покупку предприятия претендовали пять участников, двое из них имели непосредственное отношение к инициатору банкротства. Кроме «Русагро-Балаково», заявку подала сама «Русагро», московское ООО «Меридиан» — структура кипрского офшора «Фарсия лимитед». Также в торгах участвовал владелец краснодарского агрохозяйства «Юг-Агро», еще одна компания из Краснодарского края — «Агро» и «Регионагро» из Калининградской области.

«Русгаро-Балаково» на торгах предложила самую большую сумму — 11,5 млрд руб. Далее шел «Регионагро» с 11,34 млрд руб. По данным «Коммерсанта», владельцем этого предприятия является Виталий Вериго, который ранее работал в структурах группы «Содружество». Участвовавшая в торгах «Агро» могла представлять интересы «Эфко» и «Меридиан», который связан с владельцем банка «Система» Алексеем Богачевым, уточняло издание. Опрошенные «Коммерсантом» аналитики говорили, что «Русагро» могла предложить на торгах любую цену, все равно средства достанутся ей же в рамках урегулирования долгов саратовского агрохолдинга. Рыночные цены на масложировую продукцию, по словам собеседников издания, восстанавливаются, а значит, покупателя ждет большая прибыль. Кроме того, активизировались поставки зерна и масла по воде, а у «Волжского терминала» есть своя пристань.

Изначально аукцион по продаже «Волжского терминала» должен был состояться еще весной. Но «Русагро» на правах конкурсного кредитора отменила торги, пожелав внести изменения в порядок их проведения. Управляющий партнер юридической группы «Ратум» Ольга Романова отмечала тогда, что покупка активов кем-то, кроме «Русагро», маловероятна, так как компания инициировала процедуру банкротства холдинга. В той или иной степени, холдинг присутствует в кредиторах почти всех предприятий, входящих в холдинг «Солнечные продукты». В управляющей компании они начали банкротство в 2019 году, а права требования по кредитам почти на 35 млрд руб. к структурам «Волжского терминала» группа Мошковича выкупила еще в 2018 году, уточняла юрист. Однако механизм передачи прав на любое имущество в процедуре банкротства всегда предусматривает процедуру торгов. У залогового кредитора при этом нет преимущества в получении имущества, но есть — в получении денежных средств от его продажи. «Но, если кредитор выкупает задолженности у банка, он будет в дальнейшем заинтересован в сохранении активов за собой, — считает Романова. — Конечно, запретить участвовать в торгах другим компаниям невозможно». В апреле ходатайство в ФАС о даче предварительного согласия на приобретение 100% основных производственных средств ООО «Волжский терминал» подавала компания «Астон». Перспективность площадки тогда же изучал холдинг «Биотон».

Привлекающие инвестиции проекты

По прогнозу руководителя центра «Агроэкспорт» Дмитрия Краснова, проекты, ориентированные на экспорт продукции АПК, позволят до 2024 года привлечь в отрасль инвестиции на сумму 818 млрд руб. До 2024 года в агросекторе заявлено и реализуется более 1,2 тыс. инвестиционных проектов, из которых 305 ориентированы на поставки за рубеж.

Краснов считает, что реализация проектов стимулирует рост вклада более дорогостоящей продукции в общую структуру экспорта АПК: около 83% выручки от реализации проектов приходится на продукцию в высокой и средней ценовых категориях. «В результате реализации этих проектов вывоз российского АПК может увеличиться более чем на $4,9 млрд от уровня 2020 года», — оценивает он. Согласно информации центра, наибольшее количество таких проектов (83) на 305 млрд руб. реализуется в Центральном федеральном округе. Их экспортная выручка оценивается в $2 млрд. В Приволжском федеральном округе — 56 проектов на 154 млрд руб. Экспортная выручка — $875 млн.

Основными отраслями, обеспечивающими прирост вывоза, по словам Краснова, станут пищевая промышленность — плюс $2,3 млрд, масложировая — плюс $2 млрд и зерновая — плюс $1 млрд — отрасли. В проекты же по глубокой переработке зерна будет инвестировано 155,7 млрд руб., масложировые — в 70,9 млрд руб., зерновые — 18,2 млрд руб.

Перевалочная точка

Гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько рассказывал, что «Волжский терминал» привлекателен крупным современным маслозаводам возможностью отгружать масло и зерно, в том числе на экспорт, а также близостью сырьевой базы. «Весь терминал заточен на любые сельхозтовары, в том числе зерно. Если говорить о маслах, то они активно идут в Иран и на рынки стран Азовского моря, где их можно переливать, — комментировал эксперт. — К тому же, в последние годы перевалка по воде показывает рекордные объемы. Если говорить о зерне, то его можно экспортировать теми же путями, что и масло».

Вице-президент Российского зернового союза Александр Корбут напоминает, что Поволжье — один из регионов с крупнейшими объемами производства масличных и зерна. «Это водная артерия, которая позволяет выходить на Иран, Азово-Черноморский бассейн, а также на Север. У компании есть определенный опыт, когда она отправляла суда на экспортные поставки в Санкт-Петербург и далее, — рассказывал ранее эксперт. — Территориальное расположение очень хорошее. Саратовская область находится в центре конгломерата производителей сельскохозяйственной продукции. Поэтому решение “Русагро” вполне логично». По его мнению, группа сможет существенно нарастить объемы закупок и поставок; по сути, приобретенный актив — это перевалочная точка. Предприятия, которые находятся в зоне доступности — 400-500 км, будут ориентироваться на «Русагро» и везти продукцию на терминал. Оттуда компании будет перенаправлять товар на свои предприятия по переработке или на экспорт, если это зерно, предполагает Корбут.

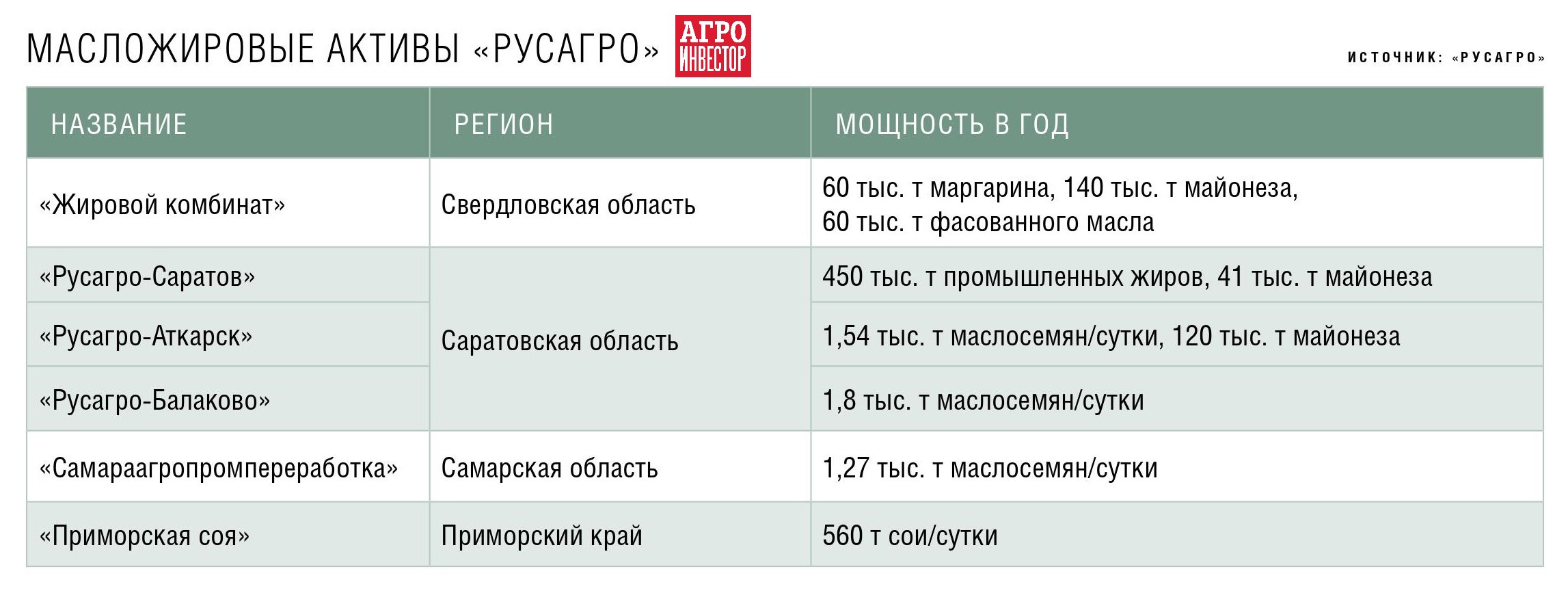

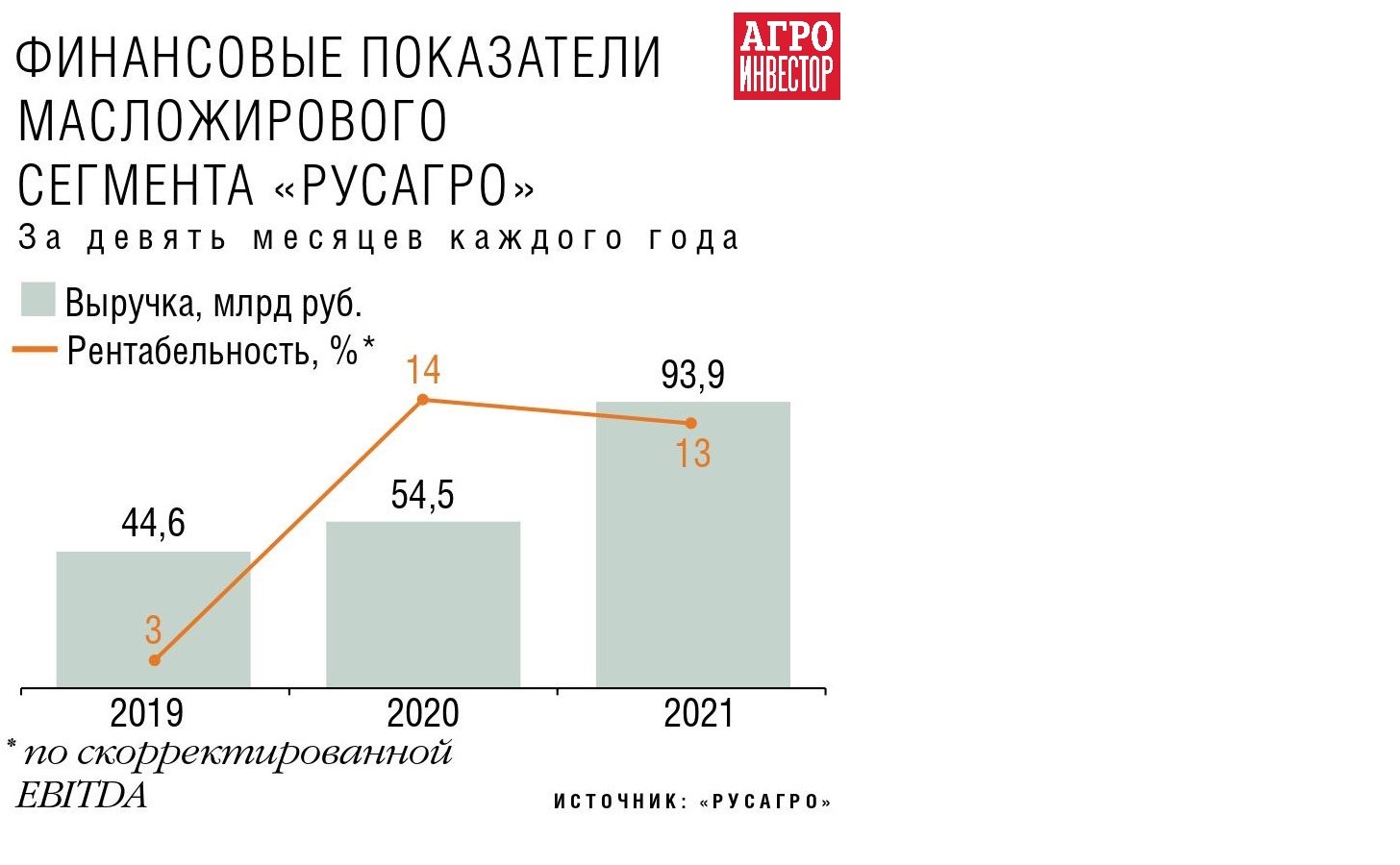

«Волжский терминал» — один из крупнейших маслозаводов страны с мощностью переработки сырья 600 тыс. т в год. Предприятие почти весь сезон загружено подсолнечником, хотя в теории оно может перерабатывать любые масличные культуры. Загрузка мощностей в последние два сезона была близка к максимальной, известно старшему эксперту ИКАР Вадиму Семикину. Актив хорошо вписывается в бизнес «Русагро», считает он. Группа является одним из лидеров масложировой отрасли России с совокупной мощностью переработки масличных порядка 1,7 млн т в год. У холдинга есть три МЭЗа в ПФО, а также завод «Приморская соя» на Дальнем Востоке. «На “Волжском терминале” “Русагро” успешно работает не первый год, а именно с сезона-2018/19, — напоминает он. — Продукция завода активно экспортируется в страны ближнего и дальнего зарубежья, например, масло в больших объемах уезжает на Иран».

Предприятие работает на полную мощность, к следующему сельхозгоду объемы переработки будут увеличены, сообщил «Агроинвестору» гендиректор «Русагро» Максим Басов. Сейчас завод осваивает 1,8 тыс. т сырья в сутки, а будет перерабатывать 2,4 тыс. т. К плюсам предприятия топ-менеджер относит собственный терминал на Волге. По его словам, мощность элеватора достаточна для нужд компании.

Согласно данным руководителя аналитического отдела «Русагротранса» Игоря Павенского, в сезоне-2020/21 через терминал по реке было отгружено 72 тыс. т зерна. Половина объемов ушла на рейдовую перевалку, часть — на российские предприятия, еще немного — на Каспий в Иран и Турцию.

Другие сделки

В марте «Русагро» достался и другой актив «Солнечных продуктов» в Саратовской области. Также на торгах через свою ООО «Русагро-Аткарск» группа приобрела АО «Аткарский маслоэкстракционный завод». Начальная цена лота, включающего здания, оборудование, машины и технику, земельные участки и даже мебель, составляла 1,9 млрд руб., но купил его холдинг тоже за 11,5 млрд руб., обойдя на 99,4 млн руб. другого претендента — ООО «Меридиан», с которым позже «бился» и за «Волжский терминал». Другими участниками торгов были АО «Самараагропромпереработка» (структура «Русагро») и уже упомянутое ООО «Агро».

В этом году «Русагро» проявляла интерес к покупке и других маслоэкстракционных заводов. В частности — агрохолдинга «Юг Сибири» в Алтайском крае и Омской области. «Нам, конечно, очень интересны активы “Юга Сибири”, мы неоднократно уже об этом заявляли, и мы уже подавали две заявки — к сожалению, банк ПСБ пока не продает эти активы», — рассказывал Басов. Он сообщал, что, если аукцион будет вновь объявлен, группа снова подаст заявку на участие в нем. Торги по продаже заводов «Юга Сибири» — Барнаульского МЭЗа мощностью переработки 500 т подсолнечника в сутки, Бийского МЭЗа — 500 т в сутки (оба расположены в Алтайском крае) и «Продэкс-Омск» мощностью переработки 450 т подсолнечника и 390 т рапса в сутки — должны были состояться в мае, но были отменены. Имущественный комплекс «Продэкс-Омска» был выставлен на торги по начальной цене 1,5 млрд руб., за активы «Юга Сибири» просили от 2,4 млрд руб. Новые аукционы должны были состояться в конце июля, но также были отменены по решению комитетов кредиторов. В октябре ГК «Русагро» зарегистрировала в поселке Малиновский Алтайского края ООО «Русагро-Алтай».

Выставлялись в уходящем году на торги и другие предприятия масложирового сегмента. Несколько раз и безуспешно — «Богучарский завод растительных масел» (Воронежская область). Имущество предприятия со зданиями, земельными участками, транспортом, оборудованием и материалами предлагались к покупке сначала за 153,5 млн руб., а затем за 138,12 млн руб. А в августе на торги был выставлен Светлоградский маслоэкстракционный завод. На аукцион представили три лота, в который вошли предприятия, имущественный комплекс, объекты незавершенного строительства: конструкции, сооружения, здания, производственное, промышленное, вентиляционное, климатическое, грузоподъемное, измерительное, котельное, насосное оборудование, инструмент и комплектующие, электрооборудование, электродвигатели, генераторы и силовые трансформаторы, а также машины и прочее оборудование, не включенные в другие группировки. Общая цена лотов составила 245,9 млн руб.

На рынке также происходили другие сделки по покупке речных терминалов. В марте бывшие менеджеры «Объединенной зерновой компании» и НКХП Марат Шайдаев и Алексей Чемеричко выкупили 100% зернового терминала в порту Ростова-на-Дону у международного сельскохозяйственного трейдера Bunge. Терминал обслуживает суда класса «река-море», мощность единовременного хранения — до 42 тыс. т, номинальная мощность перевалки — до 1 млн т в год. Эксперты оценивали сумму сделки в диапазоне 0,7-1,5 млрд руб. По информации «Русагротранса», в сезоне-2018/19 через терминал было поставлено около 400 тыс. т зерна, за первую половину 2020/21 сельхозгода — 165 тыс. т.

В написании статьи участвовала Алена Белая.