Журнал «Агроинвестор»

Объемы производства аквакультуры, а также добычи рыбы и морепродуктов за 11 месяцев сократились на 7 и 9% соответственно. В переработке тоже снижение — порядка 5%. Затраты компаний растут, а рентабельность бизнеса снижается. Однако с учетом ограничений, в которых приходится работать рыбной отрасли, а также низкого уровня господдержки результаты работы сектора автор данной статьи оценивает как неплохие. Среди позитивных факторов он выделяет увеличение потребления рыбы, расширение ассортимента выпускаемой продукции и открытие новых рынков для экспортных поставок

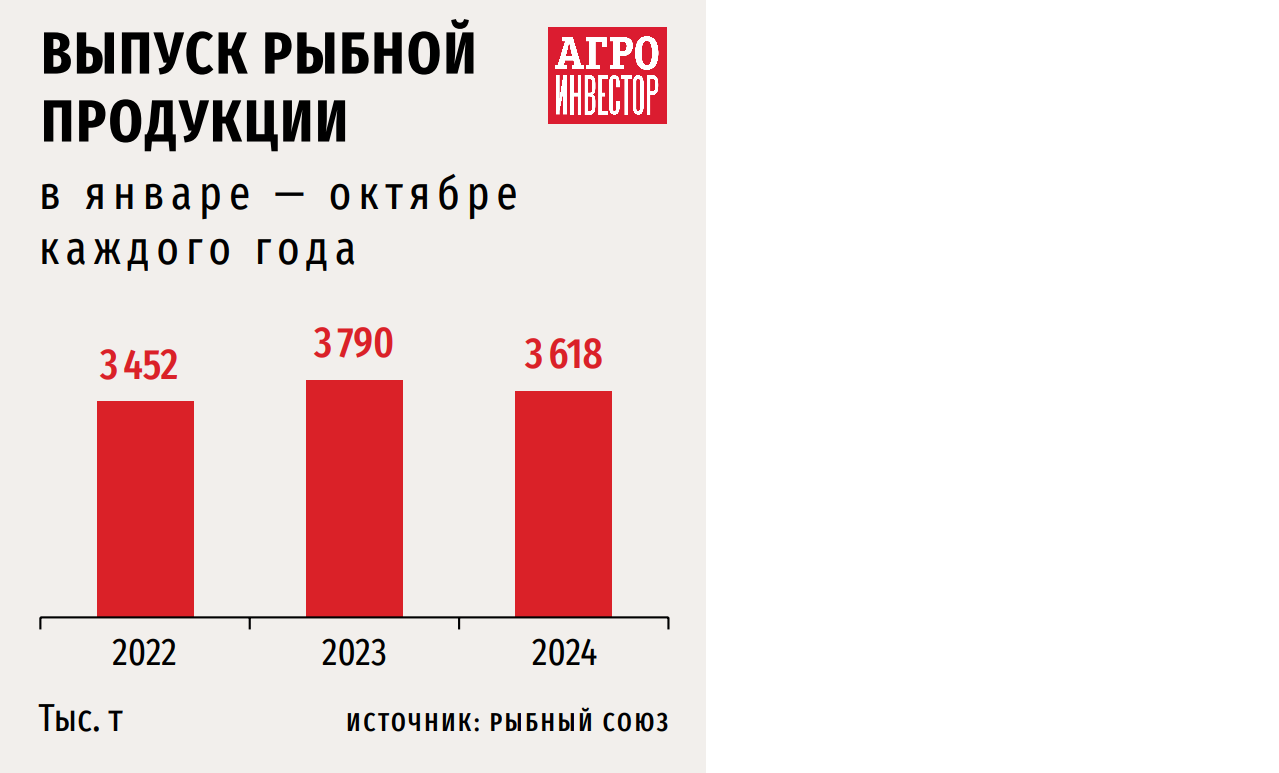

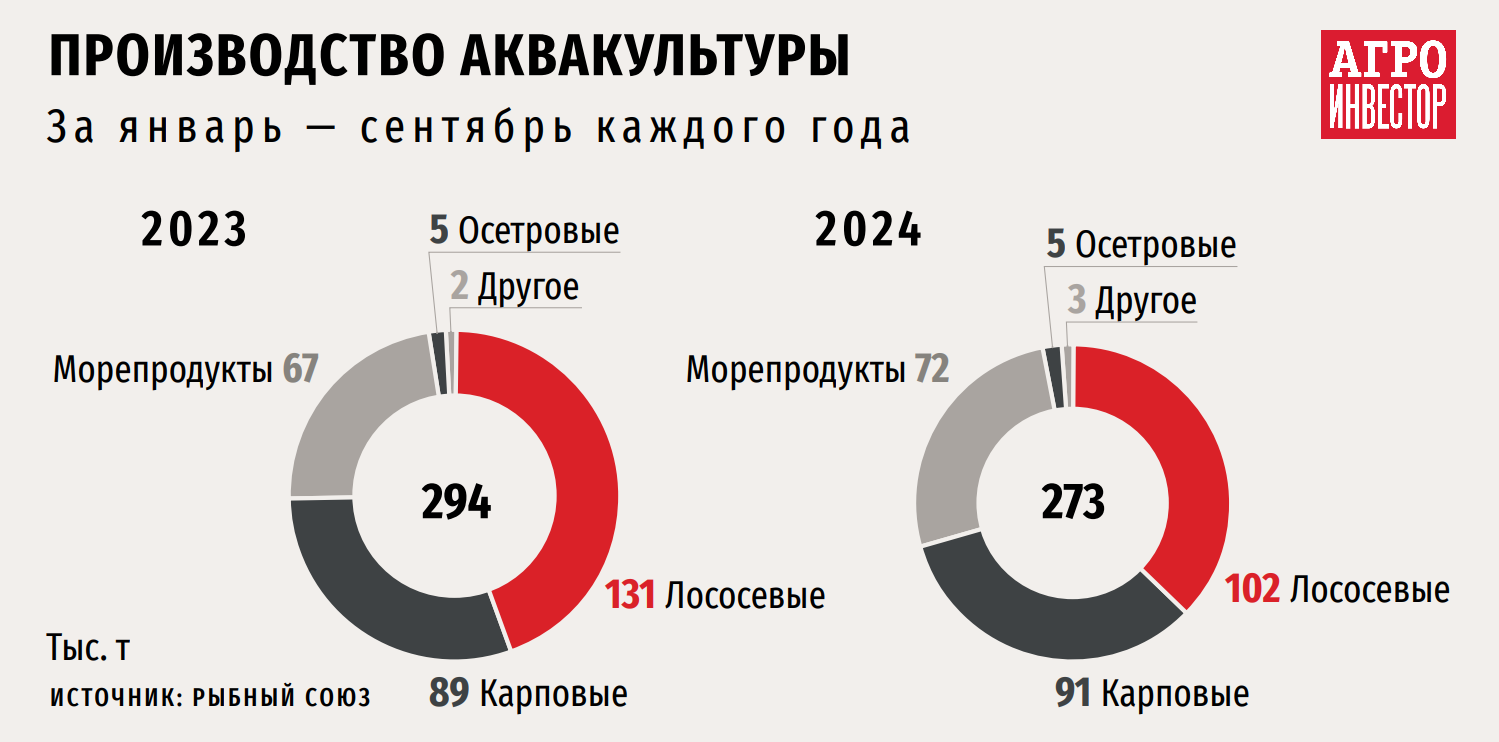

По оценке Рыбного союза, ситуация в рыболовстве в 2024 году складывалась неплохо. На середину декабря рыбаки перешагнули рубеж по вылову в 4,7 млн т, а результат по итогам 12 месяцев будет близок к 5 млн т. Это чуть ниже плановых показателей, заложенных в Стратегию развития агропромышленного и рыбохозяйственного комплексов, но отклонения совсем некритичные. По аквакультуре объемы производства оцениваются на уровне 2022 года. Что тоже неплохо, но меньше плана и на 7% ниже уровня 2023 года. За январь — сентябрь было выращено более 273 тыс. т продукции рыбоводства, включая морепродукты (за такой же период в 2022-м — 277 тыс. т). Небольшой спад наблюдается и в переработке. Официальные доступные данные на момент подготовки статьи были только по состоянию на конец октября. И за 10 месяцев объем производства составлял 3,7 млн т, что на 5% ниже показателя предыдущего года. Вряд ли за два месяца негативный тренд будет преодолен, с учетом бесконечно растущей ключевой ставки шансы на рост объемов становятся все более призрачными.

Какие изменения в структуре производства

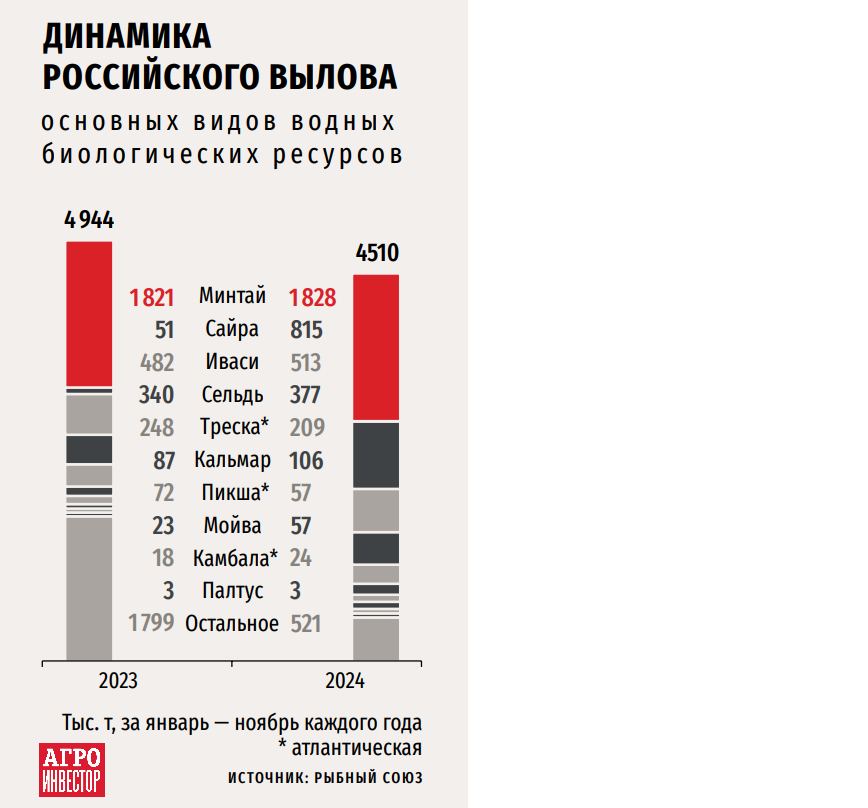

Если говорить про основные тренды в рыбалке, то из хороших новостей можно выделить тот факт, что на промысле нашего основного объекта — минтая — все стабильно. К середине декабря отечественные рыбаки выловили уже более 1,9 млн т, что чуть выше показателей 2023 года. Прекрасно складывается рыбалка по иваси: добыто свыше 570 тыс. т — на 18% больше, чем годом ранее, и, скорее всего, итоговый результат перевалит за 600 тыс. т. Таким образом, иваси выходит на второе место по объему вылова в России.

Удачно сложился промысел дальневосточного кальмара. На середину декабря его добыча превысила 110 тыс. т, что на 66% больше, чем в 2022 году, и на 27% — чем в 2023-м. Неплохо обстоят дела с дальневосточной сельдью. Ее выловлено свыше 400 тыс. т, что на 11% лучше предыдущего показателя. Также хорошо шла добыча дальневосточной камбалы. Несмотря на небольшие абсолютные показатели (чуть больше 25 тыс. т), в относительном выражении прирост к 2022 году составил 65%, а к 2023-му — 30%, что говорит о том, что этот вид водно-биологических ресурсов (ВБР) находится на подъеме.

Но, к сожалению, есть и негативные тренды. Четвертый год подряд снижается общий допустимый улов (ОДУ) по северной треске в Баренцевом море. С 2021 года российская квота на треску здесь сократилась с 385 тыс. т до 194 тыс. т в 2024-м. ОДУ России на 2025 год еще ниже — 144,4 тыс. т. На начало декабря выловлено лишь 209 тыс. т, и это меньше, чем на эту же дату в предыдущем году, на 16%. Такая же ситуация на промысле пикши и палтуса — минус 20% к 2023-му по каждому виду. А самая обсуждаемая тема этого года — неудачная путина по дальневосточному лососю. Объем добычи составил лишь 235 тыс. т против ожидаемых 320 тыс. т, рекомендованных наукой.

В аквакультуре тоже отмечаются проблемы в сегменте лососевых. Производство за первые три квартала 2024 года составило 102 тыс. т, что на 13% меньше, чем за аналогичный период в 2022-м, и на 22% — чем в 2023-м. По карповым, осетровым и марикультуре динамика положительная, но она не перекрывает снижение объемов по лососевым. Основные причины негативных тенденций — санкционные ограничения, продолжающиеся проблемы с посадочным материалом, вакцинами, кормами. Ситуация постепенно выправляется, но впереди еще много работы. Также, безусловно, влияют рост затрат и запредельная стоимость кредитных средств.

В переработке два года подряд растет производство рыбных консервов (+2 и 4% к 2022-му и 2023-му соответственно), пресервов, (+23 и 17%), мороженых ракообразных (+52 и 27%) и осетровой икры (+32 и 30%). Причем в период с 2017 по 2024 (неполный) год в отрасли неуклонно снижается количество производств. За восемь лет переработкой и консервированием рыбы, ракообразных и моллюсков в стране стали заниматься на 31,5% меньше предприятий — 2105 против 3072 в 2017-м, следует из данных Росстата. Число работников осталось практически на том же уровне, сократившись лишь на 5%, с 43,5 тыс. до 41,5 тыс. человек.

Финансовая ситуация

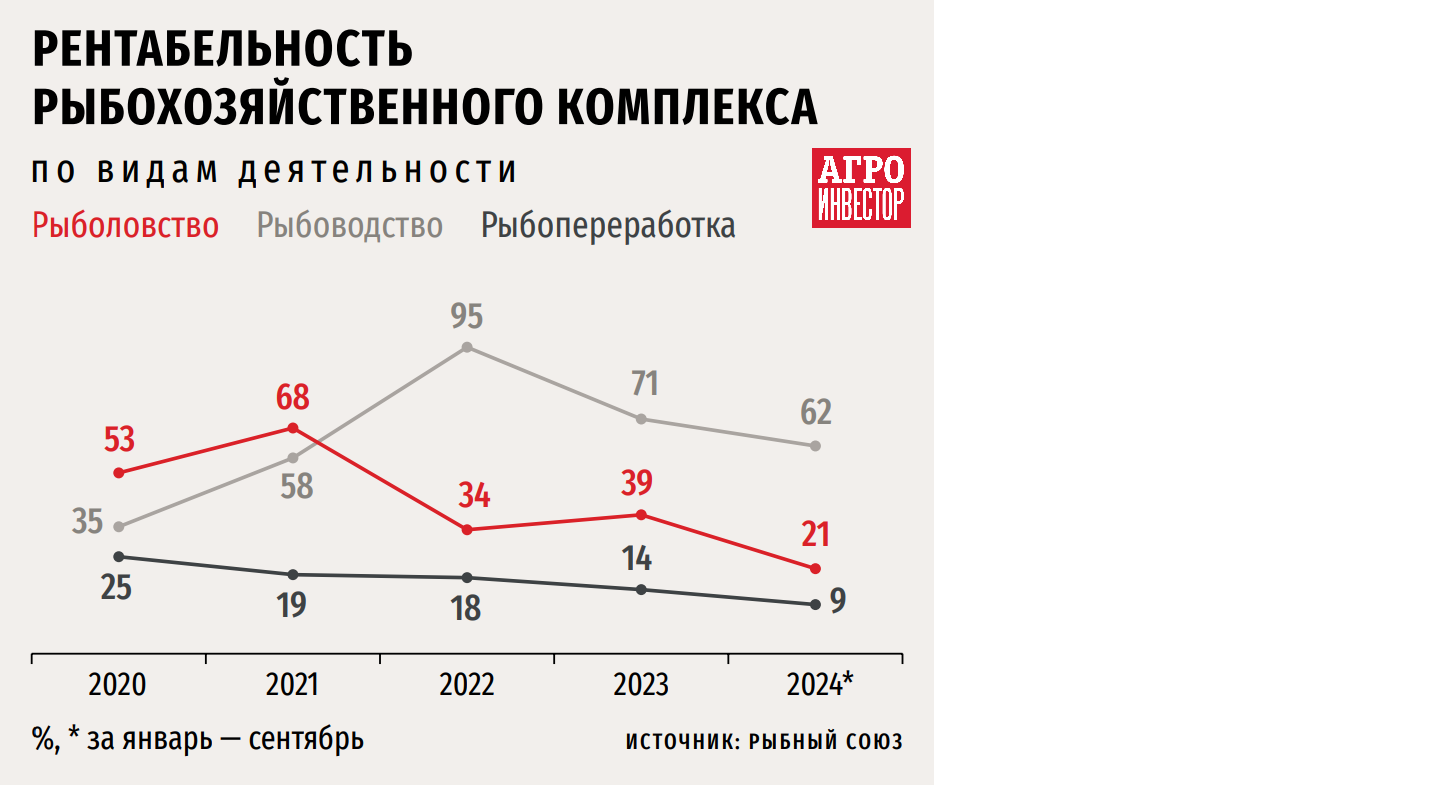

Совокупная валовая выручка предприятий перерабатывающей отрасли увеличилась с 94 млн восемь лет назад до 240 млн руб. за девять месяцев 2024 года. За январь — декабрь ушедшего года выручка превысит показатель 2017-го в 3,5 раза! Объем налогов и сборов тоже увеличился — с 1 млрд в 2017-м до 2 млрд руб. по итогам 2023 года. Средняя заработная плата выросла с 51 тыс. до 95 тыс. руб. А вот рентабельность рыбопереработки поднялась с 22% в 2017-м до 31% в 2018-м, но уже со следующего, «ковидного» года начала стремительно снижаться и по итогам третьего квартала 2024-го упала до рекордно низкого показателя в 9%.

Все это говорят о том, что, с одной стороны, в отрасли проходят процессы консолидации и обеления. С другой — долгосрочные негативные тренды в части повышения расходов и снижения доходности бизнеса не улучшают инвестиционную привлекательность сектора и не способствуют накоплению свободных денежных средств, достаточных для реинвестиций в обновление производства и строительство новых современных комбинатов по производству современной, востребованной рынком продукции, в том числе в сегментах полуготовой и готовой еды. По итогам же 2023 года объем инвестиций в рыбопереработку достиг 13 млрд руб., поднявшись на 16% к показателю 2022-го. Всего за 2017-2023 годы вложения рыбопереработчиков в развитие бизнеса выросли почти в три раза. Результаты 2024-го станут понятны в начале 2025 года.

Аналогичную, пусть и не столь драматичную картину можно наблюдать в секторе рыбодобычи, где вплоть до 2021 года рентабельность, согласно данным Росстата, превышала 50%, колеблясь в диапазоне от 50% в 2017-м до 68% в 2021-м. Однако в последние три года отмечалось весьма динамичное снижение с 68% в 2021 году до 21% по итогам третьего квартала завершившегося года.

В рыбоводстве все достаточно неплохо. Рентабельность по итогам января — сентября 2024-го зафиксирована на уровне 62%, что тем не менее ниже показателей предыдущего года (71%) и рекордного 2022-го (95%). В то же время нужно подчеркнуть, что доходность имеет огромную дельту по видам продукции. Высокорентабельными являются выращивание лососевых и осетровых, в то время как производство частиковых видов рыб традиционно остается малоприбыльным.

Вывоз и ввоз

В последнее время все чаще раздаются предложения ограничить экспорт российских ВБР для снижения цен на внутреннем рынке. Однако объемы поставок в 2024 году просели и без данных ограничений. Пока доступны данные таможенной статистики лишь за первое полугодие: за этот период вывоз составил порядка 1 млн т, что на 20% меньше, чем за аналогичный период предыдущего года. В деньгах российский «рыбный» экспорт просел на 25% к январю — июню 2023-го, до $2 млрд. По итогам завершившегося года маловероятно, что показатели превысят предыдущий показатель. Экспортные пошлины, санкции стали для отрасли дополнительным вызовом. Это неконкурентная борьба на мировых рынках и снижение экспортной выручки для отечественных рыбаков. Но, как и в остальных видах продовольствия, без российского сырья глобальные цены взлетят еще выше, и уже сейчас все громче звучит голос бизнеса даже из недружественных стран, что санкции в отношении сырья, в том числе продовольственного, это выстрел в собственную ногу. В то же время это хороший шанс для внутреннего рынка. Важно использовать его и перейти точку невозврата.

В структуре экспорта по-прежнему лидирует мороженый минтай без головы с долей около 45% в весе и 20% в деньгах. Также среди крупных экспортных позиций мороженая сельдь, иваси, филе минтая, треска и крабы.

Что касается географии, то в течение последних двух лет Россия расширила географию внешних продаж рыбной продукции, выйдя на рынок девяти новых стран, включая такие государства, как Намибия, Сирия, Мексика и Кувейт. Страны, на рынки которых планируется в ближайшее время завершить процедуры по получению доступа, — это Индия, Пакистан и ЮАР. Всего для поставок отечественной рыбы и морепродуктов рыбной продукции открыто около 140 стран. Несмотря на расширение направлений поставки экспортной продукции, основными рынками сбыта российской продукции остаются Китай и Южная Корея.

Импорт за три квартала 2024 года в целом оказался лучше результатов 2022-го за аналогичный период, но хуже 2023-го. Всего в страну было поставлено 420 тыс. т рыбы и морепродуктов, что на 10% меньше, чем за сопоставимый период предыдущего года. В деньгах поставки составили $1,3 млрд, почти на 15% меньше, чем за январь — сентябрь 2023-го. По основным видам продукции ситуация носила разнонаправленный характер. Так, в натуральном выражении увеличился ввоз мороженой форели с 28 тыс. до 34 тыс. т и креветок с 51 тыс. до 57 тыс. т, но на 17% сократились поставки форели охлажденной, в 2,3 раза — мороженой семги, почти в 1,8 раза — атлантической мороженой скумбрии, а сельди — более чем в 4 раза. В целом можно сказать, что восстановление импорта в 2023 году после резкого провала в 2022-м, вызванного полным сломом логистики через Европу, опять замедлилось в ушедшем году. Основные причины — рост поставок российской продукции на внутренний рынок, ухудшение ситуации с международными платежами, продолжающиеся проблемы с логистикой, снижение курса национальной валюты, резкий рост стоимости кредитов вследствие роста ключевой ставки.

Когда рыба будет дешевле курицы

Иногда говорят, что потребление ВБР выросло бы значительнее, если бы рыба была дешевле курицы. Во-первых, средняя стоимость рыбной продукции уже приблизилась к стоимости куриного мяса. А во-вторых, у нас есть рыба, которая уже стоит меньше, чем курица, причем рыба очень хорошая на вкус. Это путассу. Правда, ее доля на прилавке составляет всего 0,1% всех продаж рыбы, и объемы ее реализации сокращаются.

Вопрос скорее в узнаваемости продукта и в привычке. Курица уже 20 лет устойчиво дешевый продукт, и все потребители знают, что из нее можно приготовить, то есть это беспроигрышный вариант. А вот по большинству видов рыбы наблюдается существенная ценовая волатильность, которая делает ее то доступной, то недоступной для массового потребителя, который традиционно хочет видеть стабильность. На обновление внимания у потребителя к рыбе, которая стала дешевле на оптовом рынке, на ее маркетинговое продвижение, на узнаваемость требуется некоторое время, а маркетинговых бюджетов в рыбном секторе практически нет. Они, к слову, в 30 раз меньше, чем в мясном! Поэтому отрасли сложно отвоевать пальму первенства у курицы из-за нестабильного предложения, а не из-за ценового фактора.

Импорт более дифференцирован, чем экспорт, однако на топ-10 позиций, по оценке Рыбного союза, приходится порядка 40% в весе и 60% в деньгах. Среди них форель, семга, скумбрия, сельдь, сибас, дорадо, хек, креветки и мидии. При этом форель, сибас и дорадо поставляются как в мороженом, так и в охлажденном виде. Основными странами, из которых импортируется продукция (в том числе транзитная из других стран), остаются Китай, Турция, Фарерские острова, Чили и Индия.

Цена больше не главный стоп-фактор

В завершившемся году активизировался вопрос по повышению потребления рыбы. До недавнего времени одной из причин, сдерживающих потребителей от более частых покупок рыбной продукции, была ее большая стоимость. Однако, как показывают последние исследования потребительских настроений в отношении этой категории продовольствия, барьер высокой цены ушел с первых трех мест среди факторов, которые раньше тормозили людей покупать и есть рыбу чаще. Плюс существует явный запрос на более частое потребление рыбной продукции. В качестве же главных препятствий респонденты называли трудности с готовкой, сложности выбора (незнание качественных характеристик рыбы), недостаточное качество (рыба заветренная, заснеженная, большой процент глазури

Рыба действительно становится все более доступной. Согласно данным Росстата, с января по сентябрь 2024 года рыба в рознице в среднем стоила 245 руб./кг, в то время как говядина — 557 руб./кг, свинина — 349 руб./кг, курица — 219 руб./кг, яйца — 116 руб./кг. Причем рыба и морепродукты за 11 месяцев 2024-го в сравнении с аналогичным периодом 2023-го подорожали менее чем на 8%, в то время как мясо скота и птицы за это время выросли в цене на 12%, а, например, яйца — сразу на 35%. С учетом растущей себестоимости в перспективе рыба вряд ли будет дешевле, но отрасли есть над чем работать с точки зрения повышения качества предложения и маркетинга.

Исходя из объемов вылова, экспорта, импорта, баланс сырья на внутреннем рынке, по оценке аналитиков Рыбного союза, в 2024 году примерно равен предыдущему показателю — около 3,3 млн т, что в пересчете на душу населения дает показатель около 22,7 кг на человека в год потенциального объема потребления в рыбе-сырце.

Если говорить о потребительских предпочтениях — самой популярной у россиян рыбой по-прежнему остается сельдь. За ней идут крабовые палочки, а потом разнообразные креветки. Далее минтай, форель, скумбрия, горбуша. Это все продукты массового спроса.

Затраты выросли двузначно

Точная цифра по увеличению себестоимости рыбной продукции станет понятна после подведения итогов 2024 года. Однако уже сейчас можно констатировать, что в процентах речь идет о двухзначных цифрах. По данным Росстата, одна только заработная плата в рыбопереработке за год прибавила 16%. А за период с 2017 по 2023-й общие производственные затраты в данном секторе выросли более чем вдвое — со 112 млрд до 241 млрд руб.

Самую большую долю занимают расходы на сырье, материалы, полуфабрикаты (62%). И здесь увеличение за семь лет в 2,4 раза. На втором месте — выплаты и компенсации работникам (13%), которые увеличились в 2,1 раза — с 15 млрд руб. в 2017 году до 32 млрд руб. в 2023-м. На третьей позиции — оплата услуг, выполненных сторонними организациями (11%). Они поднялись на 85%: с 14 млрд до 26 млрд руб. Кроме того, на 82% увеличились страховые платежи и взносы, расходы на амортизацию — в 2,2 раза, а больше всего расходы на налоги и сборы — в 2,5 раза.

Основной новый тренд в потреблении — увеличение спроса на продукцию из сурими (+12% к 2023 году в весе и +21% в стоимости). Второй год подряд растут продажи креветок, минтая, трески, кальмара, а также полуфабрикатов, полуготовой и готовой еды. Высокими темпами увеличивается объем реализации морепродуктов, крабовых палочек, филе, стейков, наггетсов, котлет. Двухзначными цифрами выражается прибавка продаж рыбы на льду. Все это говорит о том, что Потребитель все больше начинает ценить свое личное время, комфорт и удобство. И все чаще люди готовы платить за сервис и качество разумно бо́льшую цену. И судя по всему, этот тренд будет только нарастать.

Потребители почти мгновенно реагируют на предложения качественного товара в среднем сегменте и в премиум, а это наиболее платежеспособный рынок. Яркий пример этому продукция бренда «Люди любят» торговой сети «Перекресток», которая дала в 2024 году прирост категории примерно на 30% в далеко не дешевом сегменте морепродуктов, филе и другой разделанной продукции. Продажи филе минтая также выросли более чем на 30% по отношению к аналогичному периоду 2023 года, а оно только однократной судовой заморозки.

Планы на год наступивший

Вылов водных биоресурсов в 2025 году Рыбный союз прогнозирует на прошлогоднем уровне — около 5 млн т. Наблюдается явный рост по иваси, ожидается хорошая рыбалка по минтаю и урожайный год по лососевым. Объемы допустимого улова на основные виды ВБР уже закреплены, никаких потрясений не предвидится.

По экспорту объемы могут незначительно прирасти вследствие высоких рисков снижения курса национальной валюты и дальнейшего повышения ключевой ставки, а также на фоне расширения рынков сбыта российской продукции.

А вот по импорту из-за той же высокой ключевой ставки, колебаний курса рубля и продолжающегося нагнетания ситуации со стороны недружественных стран, в том числе в части давления на наших партнеров, ухудшения ситуации с проведением международных платежей очевидных причин для формирования оптимистичных прогнозов, нет. Поэтому в лучшем случае нас ожидает стагнация объемов ввоза, а в худшем — сокращение объемов поставок в весовом выражении.

Также в 2025 году прогнозируется умеренный (в пределах продуктовой инфляции) рост цен на основные виды и российского, и импортного рыбного сырья, и, соответственно, продукции из них. Причины все те же — инфляция, рост затрат (в том числе на персонал), повышение ключевой ставки, запредельная (намного выше рентабельности) стоимость кредитов, снижение производства и предложения, сокращение объемов импорта. Рынок и дальше будет наблюдать диспропорцию в динамике увеличения цен по отдельным видам ВБР (дешевые будут расти медленнее, средний и дорогой сегмент — быстрее). Кроме того, Рыбный союз ожидает удорожание трески, пикши и палтуса, из-за закрытия промысла мойвы ее стоимость тоже поднимется. А вот цены на дальневосточный лосось должны быть меньше, чем в 2024-м, но с учетом инфляции и корректировки на курс национальной валюты.

В потреблении, скорее всего, будет наблюдаться стагнация, несмотря на все предпринимаемые отраслевым сообществом и ритейлом меры, а возможно, даже небольшое снижение. Главный фактор — рост цен и отсутствие качественно нового предложения ввиду сокращения инвестиционных программ и планов разработки внедрения новых продуктов по причине снижения рентабельности рыбопереработки и увеличения стоимости кредитных средств.

Стоит отметить, что уровень поддержки рыбоводства и перерабатывающего сектора недостаточен с учетом тех быстро меняющихся экономических условиях, в которых приходится работать компаниям. Основные меры помощи сейчас — это субсидирование железнодорожного тарифа на перевозку продукции (спасибо, что есть, но это капля в море) и небольшие послабления рыбакам по проектам инвестиционных квот. В то же время для более активного развития рыбного сектора ему совсем не помешало бы субсидирование ставок по инвестиционным кредитам, а также топлива, покупки оборудования и запасных частей, перевозок в принципе, не только железной дорогой. Отмена экспортных и импортных пошлин, заморозка маркировки и биржевой истории тоже хорошо поддержали бы рынок. Но понятно, что бо́льшая часть данных предложений сейчас все равно нереализуема по причине отсутствия денег в бюджете.

Автор — председатель Рыбного союза. Статья написана на основе доклада по итогам развития отрасли в 2024 году.