Журнал «Агроинвестор»

Снижение объемов производства свинины и мяса птицы ввиду осложненной эпизоотической ситуации и экономических проблем привело к недостатку предложения продукции на рынке и отразилось на ценах в первом полугодии 2021-го. Однако в последнем квартале уходящего года можно говорить о восстановлении объемов, хотя изначальных прогнозных значений достичь не удастся. Из явных побед — активный рост индейководства и увеличение спроса на российскую говядину на мировом рынке

Согласно прогнозу информационно-аналитического агентства «ИМИТ», по итогам 2021 года объем производства основных видов мяса ожидается около 11 млн т в убойном весе: 37% придется на свинину, 16% — на говядину, 45% — на мясо птицы, а 2% — на баранину и козлятину. В 2020 году всеми хозяйствами было выпущено 11,2 млн т мяса в убойном весе.

Фактор вирусов

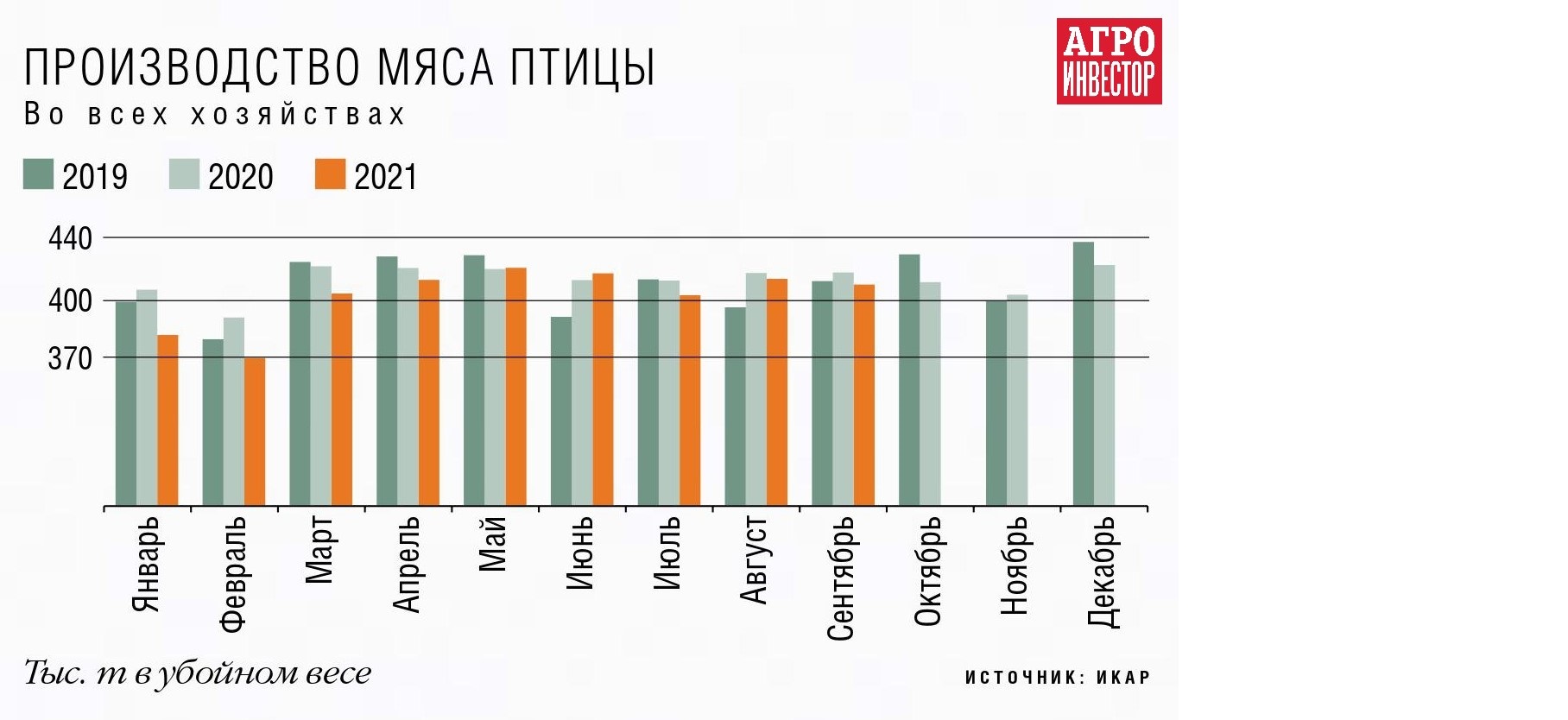

В начале 2021 года наблюдалось отставание объемов производства по всем видам мяса (-3,6%), информирует эксперт рынка мяса Института конъюнктуры аграрного рынка (ИКАР) Анна Кудрякова. Так, выпуск говядины в январе сократился на 7,4%, мяса птицы — на 6,4%, резкое снижение отмечалось и по мясу других видов животных (овцы, козы) — на 19,3%. Ожидаемого прироста по свинине тоже не было, сектор увеличился лишь на 0,9%. Однако постепенно темпы производства выровнялись, и по итогам девяти месяцев общий объем по мясу отставал от уровня прошлого года лишь на 0,2%.

Для мирового животноводства 2021 год выдался крайне напряженным, считает руководитель Национальной мясной ассоциации (НМА) Сергей Юшин. «Мы наблюдали волатильность и разнонаправленное движение цен на разные виды мяса как на международном рынке, там и внутри страны. В целом средняя цена на мясо повышалась, о чем говорят все индексы ФАО ООН и не только, — комментирует он ситуацию. — Индекс немного снизился лишь осенью из-за кризиса перепроизводства свинины в КНР, ЕС и США».

Эксперт выделяет целый ряд факторов, которые оказали весомое влияние на мясную отрасль. Многие из них были труднопрогнозируемыми и сыграли роковую роль, подчеркивает он. Например, на рынке заметно отразились болезни птиц и животных, они отрицательно воздействовали на динамику производства, на его эффективность, сокращалась продуктивность, привесы, в каких-то случаях приходилось полностью менять поголовье, рассказывает Юшин. Это привело к росту себестоимости, которая и без того увеличивалась быстрыми темпами в связи удорожанием кормов и многих других составляющих бизнеса. Вспышки гриппа птиц и АЧС сказались на объемах предложения мяса и повлияли на ценовую конъюнктуру рынка, соглашается исполнительный директор «Ринкон менеджмент» Константин Корнеев.

Ситуацию с эпизоотиями пока нельзя назвать стабильной, обращает внимание Юшин, все еще высоки риски заноса вирусов на фермы, предприятия по убою и разделке, что чревато серьезными последствиями как для индустрии, так и для потребителей. Производители тратят огромные средства, чтобы не допустить массового заражения животных и птиц. Однако во многих регионах противоэпизоотические мероприятия реализовывались не в полной мере, признает эксперт. «Это касается как государственных служб, так и бизнеса, — констатирует он. — К сожалению, есть факты откровенной халатности и даже намеренных действий участников рынка, которые привели к тяжелым последствиям с распространением АЧС». По мнению Юшина, если Россельхознадзор, Минсельхоз и силовые службы не обратят на проблему самое пристальное внимание, планы на прирост производства свинины могут не реализоваться, а в худшем случае мы можем получить ситуацию, сравнимую с той, что была в КНР два-три года назад, когда производство рухнуло на 30%.

Заранее никто не мог выстроить план действий, который бы позволил совсем без ущерба выйти из ситуации с распространением болезней птиц и животных, указывает Корнеев. Этот год обнулил все стратегии, которые были разработаны компаниями в части производственных программ, планов по развитию дистрибуции

Давала о себе знать в 2021 году и продолжающаяся пандемия коронавируса, отразившаяся на доступности рабочей силы, особенно на предприятиях по убою и разделке скота и птицы, продолжает Юшин. Из-за невозможности автоматизации всех процессов в некоторые моменты трудно было найти и удержать необходимое число квалифицированных сотрудников, что влияло на ритмичность работы мощностей. В некоторых странах в отдельные моменты буквально некому было разделывать скот и птицу, что приводило к существенным убыткам фермеров и росту цен для потребителей. Пострадали от этого Германия, Англия, США и прочие.

России во многом удалось подобных ситуаций избежать, реального дефицита на рынке не было, уверяет эксперт. Хотя динамика предложения была изменчивой. Спрос же поддерживался денежными вливаниями со стороны государства: например, прямой соцподдержкой семей и в целом — доступными ценами на мясо. При продовольственной инфляции с 2015 года более 39% потребительские цены на него выросли от 13% для свинины до 27% для говядины. В том числе благодаря этому, несмотря на удорожание, сокращения спроса на мясо в 2021 году не наблюдалось. Домохозяйства хотя и меняли корзину потребления, мясо сохранило важную роль, потеснив овощи и фрукты, а также дорожающую рыбу. «Люди отдают предпочтение калорийному, доступному белку с широкими возможностями кулинарной обработки», — утверждает Юшин.

Ситуация с COVID-19 влияет на сбыт, говорит представитель «Черкизово». В июле — августе в Москве и ряде других городов действовали ограничения на посещения мест общественного питания, фудкортов, гостиниц и ресторанов, что оказало давление на отрасль и создало профицит по ряду позиций, в частности куриному филе. Ограничения, действовавшие с 28 октября по 7 ноября, также снизили покупательную способность и ограничили продажи в канале фуд-сервис.

На отрасли также отразилось ужесточение надзора за хранением, транспортировкой и переработкой навоза и помета в органические удобрения. Несмотря на то, что производители действуют в соответствии с не раз опубликованными разъяснениями Минсельхоза и Минприроды России, компании продолжают получать многомиллионные иски от Росприроднадзора, знает Юшин. «Это грозит финансовыми потерями и отвлечением ресурсов на длительные судебные тяжбы. Есть примеры, когда компаниям приходилось проходить через десятки заседаний», — делится эксперт.

2021 год был непростой для всех компаний агросектора, в том числе и для производителей мяса и продукции мясопереработки, отмечает гендиректор группы «Продо» Вадим Долгов. Аномальная жара повлияла не только на растениеводческие хозяйства, но и на производителей мяса. К этому прибавились и экономические факторы — сложности на рынке труда, связанные с пандемией.

Говядина и индейка — новые драйверы роста

К концу года производство мяса птицы вряд ли выйдет на уровень прошлого в годовом выражении, скептичен президент Agrifood Strategies Альберт Давлеев. И скорее всего объемы сократятся на 1,5-2%: в промышленном секторе до 4,56 млн т, в целом — до 5 млн т в убойном весе. В прошлом году сельхозпредприятия выпустили 4,6 млн т мяса птицы, все категории хозяйств — почти 5,02 млн т. Однако, уточняет эксперт, в достоверности данных по производству мяса птицы в непромышленном секторе есть сомнения, на данный момент точных измерений и исследований на этот счет не проводится.

«В первом квартале было падение производства мяса птицы на целых 6,5% (по бройлеру — даже более значимым, но нарастили объемы индейководы), но к концу года ситуация более или менее стабилизировалась», — дополняет Юшин. Выпавшие из-за гриппа птиц объемы производства спровоцировали недостаток продукции на рынке и значительный рост цен, однако восстановления объемов пока не наблюдается, возражает руководитель Центра отраслевой экспертизы Россельхозбанка Андрей Дальнов. Несмотря на снижение в первые месяцы, по итогам года объем промышленного производства мяса птицы достигнет уровня прошлого года, уверен гендиректор Национального союза птицеводов Сергей Лахтюхов.

Причиной сокращения поголовья птицы были не только заболевания птиц, но и дефицит инкубационного яйца, который особенно остро отмечался в начале этого года, акцентирует внимание Кудрякова. Ограничение поставок импортной продукции, связанное также с распространением гриппа птиц на европейских предприятиях, способствовало формированию дефицита и росту цен на инкубационное яйцо. А низкое качество яйца, как импортного, так и отечественного производства, вплоть до осени оказывало негативное влияние на рынок. В течение всего 2021 года поголовье птицы оставалась на более низком уровне, чем в 2020-м, за исключением апреля, мая и июня, когда прошлогодний уровень был незначительно превышен. «Дефицит бройлера сохранялся весь год, и только в октябре появились свободные объемы, а предприятия стали делать накопления», — знает эксперт. Особенно острая обстановка, по ее словам, складывалась на Урале, где сокращение производства было максимальным (в некоторые месяцы более 15%). Сложная ситуация сложилась в Сибири: в августе — сентябре на рынке округа также отмечалась нехватка курицы.

Однако снижение объема выпуска бройлера несколько компенсируется увеличением производства мяса индейки, которое уже третий год подряд «спасает» отрасль по общему показателю, говорит Давлеев. Прирост индейководства объясняется введением в строй новых активов целого ряда средних и небольших птицефабрик, расширением «Тамбовской индейки» (совместное предприятие группы «Черкизово» и испанской Grupo Fuertes) и «Дамате», продолжающимся восстановлением поголовья на ранее обанкротившихся активах «Евродона» и «Башкирского птицеводческого комплекса им. М. Гафури». По итогам 2021 года в индейководстве ожидается прирост на уровне 15-20% по сравнению с предыдущим годом, прогнозирует Дальнов. Agrifood Strategies оценивает годовой объем производства отрасли в 400 тыс. т в убойном весе.

А вот по свинине вместо ожидаемых еще в начале года 150-170 тыс. т объемы увеличатся лишь на 80-90 тыс. т или около 2% по сравнению с показателем 2020-го, считает Дальнов. Негативным фактором для свиноводов стала АЧС, значительно сократившая объемы производства и взвинтившая оптовые цены до рекордных значений. К концу осени ситуация на рынке стала стабилизироваться, а объемы — возвращаться на уровень предыдущего года.

В свиноводстве темпы прироста производства снизились до менее чем 1%, подтверждает Юшин. Из-за АЧС с конца 2020 года уничтожено без малого 1 млн свиней, а это половина от того, что сектор потерял за предыдущие 10 лет. «Удар сильнейший, с учетом того, что прогнозировалась прибавка в 5-6% за год. Сейчас мы пытаемся понять, не будет ли динамика в целом отрицательной», — говорил в ноябре Сергей Юшин.

Уничтожение поголовья по причине вспышек АЧС отмечалось даже на свинокомплексах крупнейших игроков отрасли, что заметно сокращало объем предложения на рынке, говорит Кудрякова. Снижение производства свинины наблюдалось и в ЦФО, и в СЗФО. По итогам девяти месяцев в центре сохранялись отрицательные значения (-2,3% к 2020 году), а на северо-западе хотя и отмечался прирост в 3,3%, но только за счет более высоких показателей в первой половине года. В сентябре же в СЗФО выпуск свинины тоже резко сократился (-25,5%).

Невысокие темпы прироста производства наблюдались и на юге страны, но в среднем за девять месяцев ЮФО сохранил положительный уровень (+1,8%). На Урале ситуация ухудшилась в осенний период, в сентябре снижение объемов выпуска свинины превысило 14%, а средний показатель за девять месяцев остается отрицательным (-2,3%). «Наиболее благоприятная и стабильная обстановка складывается в СФО, где рост сектора за январь — сентябрь превышает 14%, а в ДФО прибавила 39,7%», — приводит цифры эксперт ИКАР.

Год для свиноводов стал необычайно тяжелым, комментирует гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. Сохранились все негативные факторы, появившиеся на фоне пандемии, плюс добавились новые, которые невозможно было предусмотреть. «С одной стороны, в свиноводстве постоянно вводятся в строй новые объекты, рост производства, по прогнозам, должен был составить до 5% (для сравнения: в 2020-м объемы выросли на 11% в целом и на 9% — в сельхозпредприятиях), — рассказывает эксперт. — Также в прошлом году на свинину сформировался повышенный спрос вследствие того, что из-за коронавируса люди гораздо меньше выезжали за рубеж. Оптовые цены при этом почти пять лет оставались на одном уровне, а значит, мясо оставалось доступным, что и привело к увеличению его потребления на 4,5%». С другой стороны, дополнительные объемы свинины на рынке в этом году неожиданно уменьшились — в стране были выявлены многочисленные вспышки АЧС на крупных предприятиях.

За первые девять месяцев за счет ввода мощностей промышленный сектор прибавил 5% (около 200 тыс. т в живом весе), продолжает Ковалев. По итогам года новые проекты в Брянской, Воронежской, Орловской, Тульской, Новосибирской областях, Мордовии и других регионах дадут прибавку примерно в 250 тыс. т. Но эффект нивелируется ввиду необходимости уничтожения поголовья на предприятиях, где были зафиксированы вспышки АЧС. От вируса пострадали крупные комплексы в Курской, Тверской, Тамбовской, Липецкой и прочих областях. «Обострились и иные проблемы ветеринарного характера, — признает эксперт. — Если раньше с репродуктивно-респираторным синдромом свиней (РРСС) мирились, теряя из-за него в продуктивности, то в условиях жесткой конкуренции и низких отпускных цен борьба с данной инфекцией также стала одним из важнейших шагов к повышению эффективности производства — стада пришлось обновлять». В результате в 2021 году выпуск свинины останется практически на уровне 2020-го, когда объем во всех хозяйствах приблизился к 4,3 млн т в убойном весе, а в сельхозпредприятиях составил 3,8 млн т.

Производство баранины в 2021 году также снизится — на 4-5% по сравнению с прошлым годом, полагает Альберт Давлеев. Прежде всего, из-за сокращения поголовья овец в результате введенных в прошлом году ограничений на продажу мелкого рогатого скота за пределы СКФО и ЮФО. Однако в этом секторе животноводства ожидается оживление и восстановление прежних объемов за счет запуска новых проектов в Ставропольском крае, Карачаево-Черкесии и Ростовской области. «Производство баранины будет укрепляться, поскольку в России явно наблюдается ее дефицит, а потребности многих стран-импортеров в этом продукте постоянно растут, — знает эксперт. — Однако успех гарантирован только при применении наиболее современных технологий откорма и переработки, передовой генетики, активного маркетинга и целенаправленной деятельности по доступу на зарубежные рынки».

Вряд ли стоит ожидать глобального повышения потребления ягнятины и баранины, сомневается Юшин. Мясо специфическое, требует навыков для его кулинарной обработки. В то же время российское овцеводство находится в стадии модернизации и «обеления». По его словам, современные промышленные проекты отвечают всем стандартам безопасности, в отличие от частных хозяйств, за которыми трудно осуществлять надзор. Однако резко убрать мелкие производства не получится — они являются историческими и являются важной составляющей жизненного уклада некоторых народов России. Также у отрасли есть хороший экспортный потенциал.

Крупных проектов в отрасли пока немного, один из самых известных принадлежит «Дамате». «Мы продолжаем развивать производство баранины в СКФО, он включает в себя завод по убою и переработке, племенные и откормочные площадки и сервисную компанию для работы с фермерами», — делится гендиректор компании Рашид Хайров. Сейчас холдинг активными темпами ведет реконструкцию мясоперерабатывающего завода в городе Черкесск, после запуска весной следующего года его мощности позволят производить 42 т продукции в сутки. В рамках проекта уже запущена площадка откорма в Ставропольском крае на 30 тыс. голов единовременного содержания, а в Карачаево-Черкесии ведется строительство откормочной площадки на 50 тыс. голов.

Производство говядины в уходящем году увеличится на 1,5%, прогнозирует Центр отраслевой экспертизы РСХБ. «Сектор будет расширяться в первую очередь за счет увеличения объемов в сельхозорганизациях и КФХ, занятых в сегменте разведения крупного рогатого скота», — поясняет Дальнов. Именно говядина стала драйвером роста производства мяса по итогам января — сентября, обращает внимание Анна Кудрякова. «Как это ни было странно, в говядине за девять месяцев отмечается максимальная прибавка на уровне 4,9%, — сообщает она. — Но нужно учитывать, что увеличение производства большую часть года было сконцентрировано в ЦФО, где объемы выросли на 4,9%». Всего же в 2021 году может быть выпущено 1,05 млн т говядины в живом весе.

Объем производства мяса КРС увеличится на 1,5-2%, оценивает гендиректор Национального союза производителей говядины Роман Костюк. Однако связано это не с повышением эффективности производства и технологий, а с выходом большого числа хозяйств из молочного животноводства, считает он. В части регионов России в этом году наблюдалась засуха, что осложнило ситуацию с кормами, плюс не все смогли встроиться в систему регионализации, касающуюся рынков продажи скота. Конкретно мясное направление в общем объеме производства говядины и так небольшое, около 20%, а уход игроков из молочной отрасли как раз означает появление на рынке относительно большого количества мяса от забитых молочных коров. «Это временное явление, и уже в 2022 году мы, наоборот, увидим снижение показателей, — уверен он. — Объемы сократятся, но для отрасли с таким длинным циклом производства и это будет заметно».

В последние пять лет сегмент мясного скотоводства демонстрировал последовательный рост, несмотря на снижение общего поголовья КРС, дополняет Юшин. Если регуляторы не будут грубо вмешиваться в отрасль и мешать ее развитию ради сиюминутных задач и это не отобьет желание инвесторов вкладываться в КРС, то скоро на рынке могут появиться новые успешные проекты в производстве специализированных мясных пород КРС, верит эксперт. По его словам, имеет смысл точечно поддерживать по этому направлению фермеров. Но их грантовая поддержка должна подразумевать не менее 5 млн руб. — ведь отрасль капиталоемкая и окупаемость наступает не ранее, чем через 10-12 лет. В мире говядина почти не прирастает в объемах, ее не очень выгодно выпускать, а учитывая новомодную тенденцию по борьбе с парниковыми газами, есть основания полагать, что производство говядины могут даже искусственно начать ограничивать, предупреждает Юшин. Однако в мире много стран, в которых не едят свинину, и говядина для них является продуктом важным. Это значит, спрос на нее сохранится или даже вырастет.

Несмотря на все перспективы вряд ли отрасль будет активно развиваться в ближайшие годы — инвестировать в нее могут решиться только очень опытные и финансово стабильные участники рынка, считает Роман Костюк. «Заниматься КРС в принципе трудно — это дорого на начальном этапе и довольно долго окупается. И все же отрасль инвестиционно привлекательна благодаря недостаточным объемам производства, — соглашается он с Юшиным. — Но хотя дефицит говядины наблюдается и у «соседей» по ЕЭС, и у прочих бывших республик СССР, успешно обеспечивает себя и поставляет говядину другим только Казахстан. Так что реальные перспективы производства этого вида мяса, причем не только в России, далеко не радужные».

Динамика цен и себестоимости

В этом году мясную отрасль буквально лихорадило от давления со стороны регуляторов. Производители боялись, что в любой момент в стране откажутся от рыночных принципов ценообразования и ритмично работать, и своевременно обслуживать кредиты станет невозможно, говорит Сергей Юшин. «В таких непредсказуемых условиях инвестиции неминуемо будут сокращаться, — уверен эксперт. — У компаний нет возможности прогнозировать развитие бизнеса, и на это накладываются другие трудности — от роста издержек до предложений снизить тарифную защиту рынка для стимулирования импорта».

На себестоимость и цены в мясном секторе повлияли крайне засушливое лето, не самая благоприятная эпизоотическая ситуация, рост стоимости кормов, упаковочных материалов, ингредиентов и сырья (для мясопереработки), также отмечалось значительное повышение затрат на логистику, перечисляет Долгов. Колебания курсов валют (в этом году этот фактор оказывал меньшее влияние, чем в 2020-м), инфляция, стагнация или снижение уровня доходов населения — все это тоже можно отнести к неблагоприятным факторам, влияющим не только на производителей мяса птицы и свинины.

«С середины прошлого года мы наблюдаем беспрецедентный рост себестоимости», — сообщает представитель «Черкизово». Так, например, упаковочные материалы подорожали на 30-50%, зерно — на 60%, соевый шрот — в два раза, лизин, витамины и другие кормокомпоненты — от 20% до 40%. В таких условиях производители, конечно, вынуждены корректировать свои цены. «В нашем случае это происходит, как правило, не чаще раза в год. При этом мы стараемся не повышать цены на социально значимые позиции», — уверяет специалист.

Несмотря на активный рост затрат пока что ценовая ситуация позволяет компаниям мясного сектора работать безубыточно, уверяет Юшин. Проекты с высокой эффективностью даже при текущей себестоимости продукции могут развиваться. Однако неясно, что будет с ценами в ближайшие месяцы, так как обсуждаются многочисленные варианты регулирования рынка, способные разрушить баланс.

Предприятия мясной отрасли по итогам года не выйдут за границы положительной рентабельности — рынок уравновесился, хотя снижающиеся цены и приведут к некоторой напряженности, считает Константин Корнеев. Упаковка, логистика, удобрения, а также генетический материал, ветпрепараты и иные, прежде всего, импортные компоненты точно не имеют тенденции к уменьшению стоимости. Изначально же ситуация, по словам эксперта, сложилась необычная — рост цен и затрат происходил на фоне падения доходов населения. «Наиболее сильно эффект от изменения в худшую сторону благосостояния россиян мы заметим в следующем году, — полагает он. — Пока что краткосрочные кредиты позволяли людям перекрывать старые долги, но уже в 2022-м снижение покупательной активности будет ощутимым».

В 2021 году заметно продолжение изменения структуры потребления мясных продуктов в пользу охлажденных полуфабрикатов, отмечает финансовый директор ГК «Талина» Марина Маркина. В ценовом плане на рынок мяса и мясопродуктов, по ее словам, существенное влияние оказывают два фактора: высокая волатильность цен практически на всех сырьевых рынках и снижение покупательской способности населения, вызванное пандемией.

Цены на мясо птицы в течение всего 2021 года «отыгрывали» стагнацию последней пятилетки, обращает внимание Дальнов. В этот период ежегодный прирост стоимости бройлеров и индейки был значительно ниже уровня инфляции, особенно в прошлом и позапрошлом году — за счет более низких цен на корма из-за рекордных урожаев зерновых. И все же, несмотря на такую ценовую коррекцию, себестоимость производства выросла гораздо больше, чем отпускные цены. Средняя рентабельность производителей бройлеров уменьшилась с 8-10% до 5-7%, не оставляя возможности для инвестиций в развитие, констатирует эксперт.

В этом году ценовые уровни существенно отличаются от прошлых лет, произошедший рост обусловлен как опережающей положительной динамикой цен на сырье, так и смещением спроса в сторону мяса птицы как наиболее дешевого источника животного белка, комментирует Сергей Лахтюхов. Впрочем, сформировавшиеся сейчас ценовые уровни дают отрасли возможность находиться в зоне положительной рентабельности. «Что же до возможного снижения цен, то оно, несомненно, будет критичным для производителей, вплоть до того, что можно ожидать остановки мелких и неэффективных компаний, — предупреждает эксперт. — Следующего года мы ожидаем с опаской, так как прогнозируется значительный прирост производства свинины, основного товара-субститута мяса птицы». Этот фактор, по его словам, в случае если не будет пропорционального увеличения экспорта, способен резко снизить цены на рынках как свинины, так и мяса птицы.

Стоимость тушки бройлера за год (конец сентября 2021 года к концу сентября 2020-го) выросла на 43,4% до 147,9 руб./кг, информирует Любовь Савкина. При этом средняя стоимость за январь — сентябрь составила 140,4 руб./кг, что на 36% больше средней цены аналогичного периода прошлого года.

Максимальное значение цены на тушку было зафиксировано в октябре — 165 руб./кг, информирует представитель «Черкизово». «Сейчас мы видим тренд на небольшое снижение цен и ожидаем их стабилизацию в скором времени», — комментировал он в начале ноября. Филе индейки (большое) за девять месяцев подорожало на 11% до 290 руб./кг, говорит Давлеев.

В середине октября 2021 года по сравнению с октябрем 2020-го цены на разные виды разделки мяса птицы выросли от 20% (на крыло) до 60% (бедро), добавляет Долгов. «Однако производители продукции мясопереработки не могут повышать отпускные цены вслед за сырьевым рынком, так как покупательская способность населения находится в стагнации. И в рознице повышение цен довольно жестко контролируется», — поясняет руководитель.

В числе факторов, которые влияли в текущем году на ценообразование, — рост цен на импортные компоненты, используемые в птицеводстве (кормовые добавки, оборудование и комплектующие для птицефабрик), аминокислоты, витамины, ветеринарные препараты, премиксы, перечисляет представитель группы агропредприятий «Ресурс». Кроме того, подорожали агрокультуры — зерно, кукуруза, соя — необходимые для кормопроизводства. Примерно на 40-60% увеличилась стоимость тары и упаковки, возросли затраты на дезинфицирующие средства и средства индивидуальной защиты для производственных площадок, офисов, в том числе в рамках соблюдения повышенных мер безопасности в связи с пандемией коронавирусной инфекции. Также влияние оказал рост цен на топливо, заключает он.

«Сырьевая себестоимость за последние полтора года по нашей компании выросла в полтора раза, причем в центральной части страны прибавка была более существенная, чем на Урале и в Сибири», — отмечает председатель правления компании «Сибагро» Андрей Тютюшев. Многие небольшие фермы, занимавшиеся бройлером, не смогли пережить этот период и стали банкротиться, знает он. Это привело к сокращению предложения на рынке, а значит, увеличению спроса. И цена на куриное мясо пошла вверх. «Когда же курица стала слишком дорогой, потребители (а под ними я имею в виду, прежде всего, переработчиков) переключились на свинину, рынок взаимозаменяемый», — говорит Тютюшев.

Спрос на свинину в начале 2021 года дополнительно вырос из-за снижения объемов бройлера на рынке, но предложение свинины не увеличилось, подтверждает Юрий Ковалев. Нулевой показатель прироста к концу лета, а также жаркие июль и август, которые не позволили животным набрать необходимый вес, привели к обострению ситуации. «Сезонный спрос начал спадать с осени, оптовые цены, поднимавшиеся в течение года, также пошли вниз», — комментирует он. На конец сентября стоимость свинины отечественного производства в полутушах в оптовом звене находилась на отметке 211,2 руб./кг, что на 26,6% больше, чем в то же время годом ранее, а средняя цена за январь — сентябрь выросла на 25,2% до 185,8 руб./кг, приводит данные Любовь Савкина.

Колебания цен на свинину в течение года были гораздо более выраженные, чем в птицеводстве, отмечает Вадим Долгов. Например, полутуша отечественного производства стоила 154 руб./кг в марте и 212 руб./кг в сентябре. В октябре свинина стала дешеветь, что было обусловлено традиционным сокращением спроса и некоторым увеличением предложения (это происходит в том числе из-за увеличения среднего веса свиней), поясняет он.

Себестоимость производства свинины за 2020-2021 годы выросла на 25-30%, во многом по причине удорожания зерна, основного кормового компонента, говорит Ковалев. При этом оптовые цены на продукцию отрасли за год поднялись лишь на 15-20%. Фактор снижения покупательской способности населения не позволяет производителям перекладывать увеличение себестоимости продукции на ее отпускную цену, акцентирует внимание Маркина. Такая ситуация значительно сократила маржу свиноводов, однако пока компаниям удается быть эффективными и даже развиваться, уверяет глава НСС.

С увеличением себестоимости начали разоряться нерентабельные предприятия и мелкие подворья, у которых объем затрат — это практически вся продажная цена, знает Тютюшев. «Правительство в попытке повлиять на цены разрешило беспошлинный импорт свинины (100 тыс. т на первое полугодие 2022 года), но это ход спорный, — сомневается он. — Мы это проходили в начале 1990-х, когда погубили все производство на территории России, запустив дешевую зарубежную продукцию. Рост себестоимости тогда этого не остановило, и производители начали вымирать…». Тех, кто пережил 1990-е, может «выкосить» в нынешнюю волну, опасается топ-менеджер.

В следующем году снижения себестоимости также ожидать не приходится, прогнозирует Ковалев. Основные составляющие производства, особенно импортные, ввиду мировых инфляционных волн и влияния пандемии могут иметь только тенденцию к подорожанию, объясняет он. При увеличении производства свинины на 7-8% предложение мяса на рынке удастся нарастить, однако из-за невозможности перераспределения больших объемов через экспортные каналы следует ожидать усиления внутренней конкуренции. «Это будет сдерживать оптовые цены даже при высоком спросе, и они стабилизируются на том уровне, которого достигли на конец этой осени», — считает эксперт.

Говядина в этом году также дорожала, рассказывает Роман Костюк. При потреблении в 1,94 млн т внутреннее производство составило 1,62 млн т, а импорт — около 320 тыс. т. В 2021 году при примерно тех же объемах выпуска поставки за рубеж выросли в 2,5 раза. Образовавшийся дефицит существенно повлиял на цены, подчеркивает он. «Себестоимость в отрасли не поддается стандартизации, зависит от масштаба и применяемых подходов, но важно сказать, что большая часть проектов изначально не ставила цель производить говядину дешево, надеясь лишь на то, что высокая цена реализации животных покроет весомые издержки, — говорит эксперт. — И такой подход для многих оказался провальным».

Экспорт расширяется

Роль отгрузок продукции за рубеж в структуре российского рынка высока и будет увеличиваться, так как вывоз дает возможность отечественным производителям диверсифицировать каналы продаж и получать стабильные валютные поступления, утверждает Андрей Дальнов. Трехзначные темпы роста в этом году демонстрирует экспорт говядины, индейки, двухзначные — свинины, птицы, колбасных изделий. Увеличение поставок происходит в том числе вследствие насыщения продовольственного рынка России, обращает внимание эксперт. По мясу и мясопродуктам в России уровень самообеспечения составляет порядка 100%, а показатель потребления мяса достиг 77 кг в убойном весе на человека в год.

Основной покупатель российского мяса и мясных продуктов — Китай, указывает Дальнов. Необходимость компенсировать падение внутреннего производства свинины вследствие вспышки африканской чумы свиней в 2018—2019 годах открыло китайский рынок для зарубежных производителей. И хотя сейчас КНР активно восстанавливает производство свинины — крупнейшие игроки кратно нарастили производство свинины, обрушив цены в третьем квартале 2021 года, — в ближайшие годы Китай будет оставаться крупнейшим импортером продукции российских производителей, однако темпы роста поставок будут уже не такими высокими. Однако помимо КНР уже сейчас идут активные отгрузки мяса и мясопродуктов в страны Африки, за восемь месяцев 2021 года прирост составил более 300% в денежном выражении. Основная прибавка произошла за счет таких стран как Бенин, Конго, Габон, Экваториальная Гвинея.

По расчетам Центра отраслевой экспертизы Россельхозбанка, увеличение экспорта не окажет негативного влияния на уровень потребления мяса в России. Данный показатель может вырасти до 78-79 кг уже в течение ближайших нескольких лет за счет сохранения тренда на увеличение объемов производства свинины. «Дальнейший рост будет также во многом достигаться благодаря расширению выпуска немассового мяса — индейки, утки, баранины», — дополняет Дальнов.

Суммарный объем экспорта мясной продукции, отправленной из России в страны дальнего зарубежья и Таможенного Союза в январе — августе 2021 года, составил 350 тыс. т, что на 7,2% (23,7 тыс. т) больше, чем за аналогичный период в 2020-м, сообщает Любовь Савкина. На говядину пришлось 7% от общего объема поставок, свинину — 38%, мясо птицы — 55%. В то же время импорт мяса в Россию за восемь месяцев был около 359 тыс. т — на 4% (14,9 тыс. т) меньше, чем было ввезено в январе — августе прошлого года. Основную долю импорта составляет говядина (55,6%), на мясо птицы приходится 42,4%, на свинину — 2%.

По итогам года объемы экспорта мяса птицы не изменятся, предполагает Сергей Лахтюхов. «Тем не менее, ситуацию с вывозом мы оцениваем позитивно», — говорит он. Произошел существенный качественный сдвиг: заметно снизилась зависимость от трех основных рынков прошлого года — Китая, Казахстана и Украины. И несмотря на то, что поставки по данным направлениям по итогам девяти месяцев резко сократились (на 19%, 23% и 32% соответственно), какого-либо заметного снижения экспорта в целом не произошло благодаря наращиванию отгрузок в страны Персидского залива, Африки, Вьетнам и на прочие рынки. Происходят и структурные изменения в ассортименте: уменьшается доля поставок лап, которые не оказывают влияния на баланс мяса в стране. Также эксперт отмечает трехкратный рост отгрузок за рубеж индейки.

Внутренняя ценовая конъюнктура в этом году послужила естественным ограничителем развития экспорта, комментирует Константин Корнеев: продавать мясо в России было выгоднее, чем отправлять за рубеж. Вывоз мяса птицы остался примерно на прошлогоднем уровне, подтверждает Савкина, — 193 тыс. т за восемь месяцев текущего года. По словам Альберта Давлеева, рост поставок сдерживается недостатком продукта на внутреннем рынке, вызвавшим удорожание товара, а также ухудшением ситуации с контейнерными перевозками из-за значительного повышения стоимости фрахта.

Экспорт свиноводческой продукции, в отличие от птицеводческой, растет, продолжает Савкина. Вывоз увеличился на 10% до 134 тыс. т. В январе — августе 2021 года основным покупателем российской свинины являлся Вьетнам, на который приходится половина поставок. Еще 19% отправляется в Украину, 14% — в Беларусь, 6,5% — в Гонконг и 3,1% — в Монголию. Всего на топ-5 стран за рассматриваемый период пришлось 93% от общего экспорта свиноводческой продукции. Всего же отечественная свинина и свиные субпродукты за восемь месяцев текущего года были отправлены в 43 страны мира.

Свинина также среди других видов мяса является одним из абсолютных лидеров по импортозамещению. По оценке Центра отраслевой экспертизы Россельхозбанка, доля ввоза в потреблении этого вида мяса снизится в 2021 году практически до нуля. До введения продовольственного эмбарго в 2013-м доля зарубежной продукции составляла 26%. Ввоз свинины составляет не более 10 тыс. т при потреблении более чем в 4 млн т в год, приводит данные Юрий Ковалев.

Производителям говядины открываются неплохие перспективы на внешних рынках, особенно в премиум-сегменте, утверждает Роман Костюк. Россельхознадзор работает над открытием новых зарубежных каналов сбыта, и те, чья продукция действительно отвечает всем требованиям по качеству, вполне могут отправлять крупные партии в Объединенные Арабские Эмираты, Вьетнам, Китай, Казахстан

По говядине наблюдаются самые значительные изменения в экспорте, акцентирует внимание Савкина. Объемы ее вывоза за рубеж по итогам восьми месяцев выросли до 22,6 тыс. т (+113%), информирует она. И в основном говяжья продукция уходит в страны дальнего зарубежья, на которые приходится 88% поставок. Китай в общем объеме занимает 57,5%, еще 23% делят между собой Вьетнам, Казахстан, Гана и Саудовская Аравия. За рассматриваемый период на эти пять стран пришлось 81% экспорта говядины из России. Всего же отечественная продукция отправлялась в 44 страны мира.

Для того чтобы экспортировать мясо, важны три составляющих, подчеркивает Костюк: высокий уровень качества продукции, прохождение зарубежной аттестации и достаточные объемы производства для постоянных поставок, выгодных в плане логистики. Плюс предприятие должно находиться в регионе, благополучном по ящуру и прочим болезням КРС. Тогда никаких препятствий к вывозу не будет, уверяет эксперт.