Журнал «Агроинвестор»

Объемы производства мяса в России продолжают расти несмотря на то, что страна близка к верхним границам норм Минздрава по потреблению данного продукта. Драйвером роста остается свинина. В остальных секторах тоже наблюдается положительная динамика. Цены, несмотря на девальвацию рубля и прочие негативные факторы, остаются стабильными. Все больше возможностей Россия обнаруживает для себя в экспортном направлении

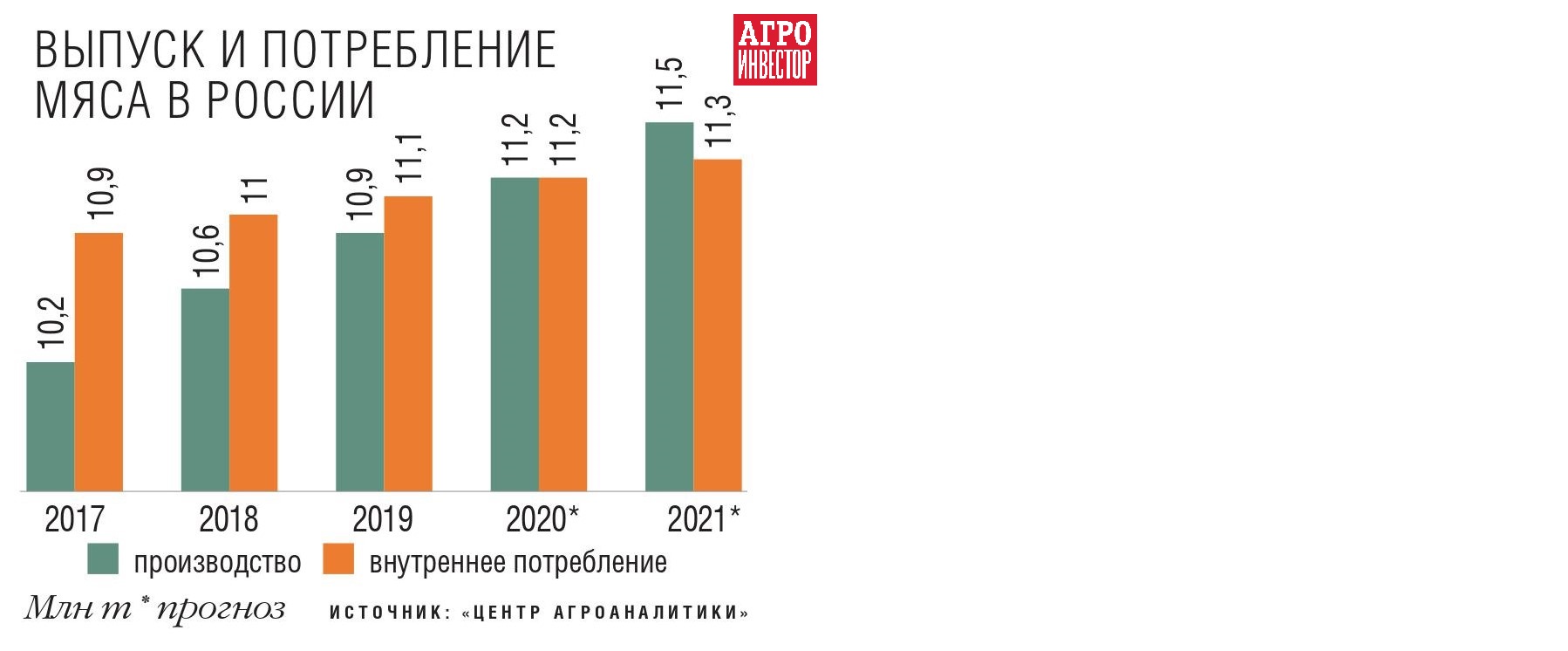

По прогнозу информационно-аналитического агентства ИМИТ, по итогам 2020 года производство мяса в России составит порядка 11 млн т: 4,1 млн т (37,4% от общего объема производства) придется на свинину, 1,7 млн т (14,8%) займет говядина, 5 млн т (45,9%) — мясо птицы, 0,2 млн т (3,2%) — баранина (все цифры — в убойном весе). За год общие объемы увеличатся примерно на 4%, или 0,4 млн т, считает коммерческий директор агентства Любовь Савкина. Основным драйвером остается свинина, которая за год покажет прирост в 9-10%, или 0,4 млн т. Выпуск говядины останется на прошлогоднем уровне, а мясо птицы и баранина соответственно прибавят по 1,1% и 1,6%.

Превзойденные ожидания

В 2020 году общий объем производства мяса в стране сравняется с объемом потребления, а в 2021-м превысит его, считает руководитель Центра агроаналитики Минсельхоза Дмитрий Авельцов. В уходящем году Россия поставила рекорд по потреблению мяса на душу населения (77-78 кг) и по экспорту (590 тыс. т), отмечает руководитель Центра отраслевой экспертизы Россельхозбанка Андрей Дальнов. «То, что такие результаты пришлись на одно время, закономерно — отечественный рынок все более наполняется продукцией, и производители ищут новые каналы сбыта», — комментирует он.

На точке, близкой к насыщению спроса на продукцию мясной группы, рынок начинает вполне естественный процесс реструктуризации и оптимизации, разъясняет президент компании Agrifood Strategies Альберт Давлеев. Это означает как перераспределение его долей в пользу более крупных и вертикально интегрированных производителей, так и изменение долей разных видов мяса. Например, вполне логичное, но пока еще не вполне ощущаемое сокращение потребления говядины из-за ее высокой цены неизбежно приводит к замещению бараниной, мясом птицы и свининой. Не стоит забывать и то, что значительную часть говядины Россия ввозит из Беларуси и Латинской Америки. Этот импорт уменьшается из-за ослабления рубля, невозможности расширить белорусские поставки, а поголовье КРС в России продолжает снижаться благодаря более высокой эффективности молочного стада. Поэтому в категории красного мяса следует ожидать повышения потребления баранины, когда начавшиеся инвестиции в этот сектор сбалансируют цену между спросом и предложением, считает эксперт.

Данные о росте объемов производства комбикормов для овец более чем в 2,5 раза за девять месяцев этого года по сравнению с прошлым и более чем в пять раз по сравнению с 2018, по словам Давлеева, наглядно показывают крайне ускоренную динамику развития этого сектора. А создание новых откормочных площадок в Дагестане, Карачаево-Черкесии, на Ставрополье, выделение господдержки овцеводству в Курганской области говорит о переходе отрасли с сезонного откорма на круглогодичное индустриальное производство на основе мясных пород, что сделает продажи баранины и ягнятины более системными и позволит шире реализовывать их в сетевом ритейле.

На этом фоне увеличение доли свинины в мясной корзине россиян возможно в основном за счет ее более глубокой переработки в полуфабрикаты, мясоколбасные изделия и готовые блюда, поскольку резервы снижения цены реализации уже почти исчерпаны, считает эксперт Agrifood Strategies. Однако такая перспектива для свинины будет сдерживаться значительным объемом предложения мяса бройлеров и растущим предложением индейки и утки. Именно эти две позиции будут добавлять 1-3% прибавки категории в условиях, когда отдельные производители кур будут вынуждены сократить производство или вообще оставить рынок, не выдерживая конкуренции с лидерами отрасли. «Многочисленные исследования маркетинговых агентств показывают, что в последние годы россияне начинают уставать от традиционного трио «курица — свинина — говядина», все больше пробуя и переключаясь на альтернативы — индейку, крольчатину, утятину, растительные белки, — обращает внимание Давалеев. — Помимо этого, обострение конкуренции среди операторов розницы вынуждает их предлагать все новые и новые продукты, вкусы, упаковки, концепты, чтобы привлечь покупателей, и видятся такие возможности именно в альтернативных видах мяса».

Свиноводству грозит перенасыщение

Для свиноводства ситуация в этом году особенная, рассказывает гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. Все более очевидным становится риск переполнения рынка. «На рубеже 2018-2019 годов мы вышли почти на 100% обеспеченности, и любые дополнительные объемы являются серьезной нагрузкой на рынок, — поясняет он. — С 2018 года, когда были выданы последние кредиты на товарное свиноводство и всю инфраструктуру, на рынке появились еще 200 млрд руб. инвестиций». Данные проекты реализуются сейчас и обеспечат страну новыми мощностями в ближайшие четыре года. Прирост составит 1,4 млн т в живом весе, оценивает эксперт.

По данным НСС, за девять месяцев 2020 года свиноводческая отрасль уже выросла на 370 тыс. т в живом весе, по его итогам прибавка достигнет 500 тыс. т (+10%). Одна треть этого объема, по словам Ковалева, уйдет на повышение потребления, которое стимулируют низкие цены. Вторые 30% возместят вытесненные объемы неэффективных, слабых игроков и ЛПХ. А еще одна треть обеспечит прирост экспорта.

Крупные компании на данный момент вполне комфортно ощущают себя в отрасли. «ГК Агро-Белогорье» в уходящем году планирует произвести 248 тыс. т свинины в живом весе (+10 тыс. т к объему 2019-го), сообщает директор по свиноводству компании Евгений Гузенко. Рост связан как с выходом на проектную мощность ряда свинокомплексов, так и с улучшением качественных показателей на действующих предприятиях.

«Черкизово» по свинине планирует по итогам этого года выйти на показатель около 300 тыс. т в живом весе (в 2019-м — 286 тыс. т). Инвестиции в развитие производства мяса в компании в 2020-м продолжались практически в тех же объемах, что было запланировано. На несколько месяцев было приостановлено финансирование лишь локальных небольших проектов, делится представитель группы

«Промагро» за счет активного развития продаж брендированной продукции и увеличения дистрибуции в сетевом канале планирует к концу 2020-го выйти на объем в 55,1 тыс. т готовой продукции, что составит +24% к показателю прошлого года, делится коммерческий директор компании Дмитрий Пименов. «В текущем году мы сосредоточили усилия на загрузке комплекса по убою и переработке мощностью 1 млн голов в год, запущенного в 2017-м, — рассказывает он. — Дополнительный объем сырья для данного предприятия мы приобретаем в живом весе у крупнейших производителей свинины Центрального Черноземья, Тульской и Рязанской областей». В планах холдинга на 2021 год увеличить выпуск готовой продукции не менее чем на 9% до 60 тыс. т, делится топ-менеджер.

В 2019 году «Сибагро» вошла в топ-5 крупнейших производителей свинины с объемом 242,06 тыс. т в живом весе, напоминает первый заместитель гендиректора по мясопереработке компании Кирилл Абламейко. По итогам десяти месяцев 2020-го объем реализации продуктов мясопереработки — главное направление холдинга — вырос более чем на 17% по сравнению с аналогичным периодом 2019-го. За счет того, что в В2С-портфеле «Сибагро» достаточно большую долю занимают продукты глубокой переработки, колебания цен на свинину компании не так страшны. «Но ни о каком снижении объемов производства сейчас не может идти речи! — категоричен Абламейко. — Тем более что ситуация на рынке благоприятная: объем потребления свинины вырос в этом году на 5%». В течение года компания активно инвестировала в развитие производства полуфабрикатов и колбасных изделий. Завершены пуско-наладочные работы по запуску колбасного завода в Новосибирске. Планируется расширение мощностей по производству мясных охлажденных полуфабрикатов в Новосибирске и Екатеринбурге. В следующем году основные инвестиции «Сибагро» пойдут на развитие дистрибуции и продвижение нового бренда.

Птицеводство замедлилось

Птицеводческий сектор в этом году тоже продолжит наращивать объемы, хотя уже менее активными темпами, чем ранее. По прогнозу Национального союза птицеводов, выпуск мяса птицы достигнет 5,1 млн т в убойном весе (в 2019-м — 5 млн т). Рост производства сохраняется в Приволжском федеральном округе, в первую очередь за счет ввода новых мощностей по выращиванию индейки предприятиями Башкортостана и Пензенской области, сообщает гендиректор организации Сергей Лахтюхов. В южных регионах прибавку демонстрируют Краснодарский край и Крым, хотя они не компенсируют падение объемов в Ростовской области.

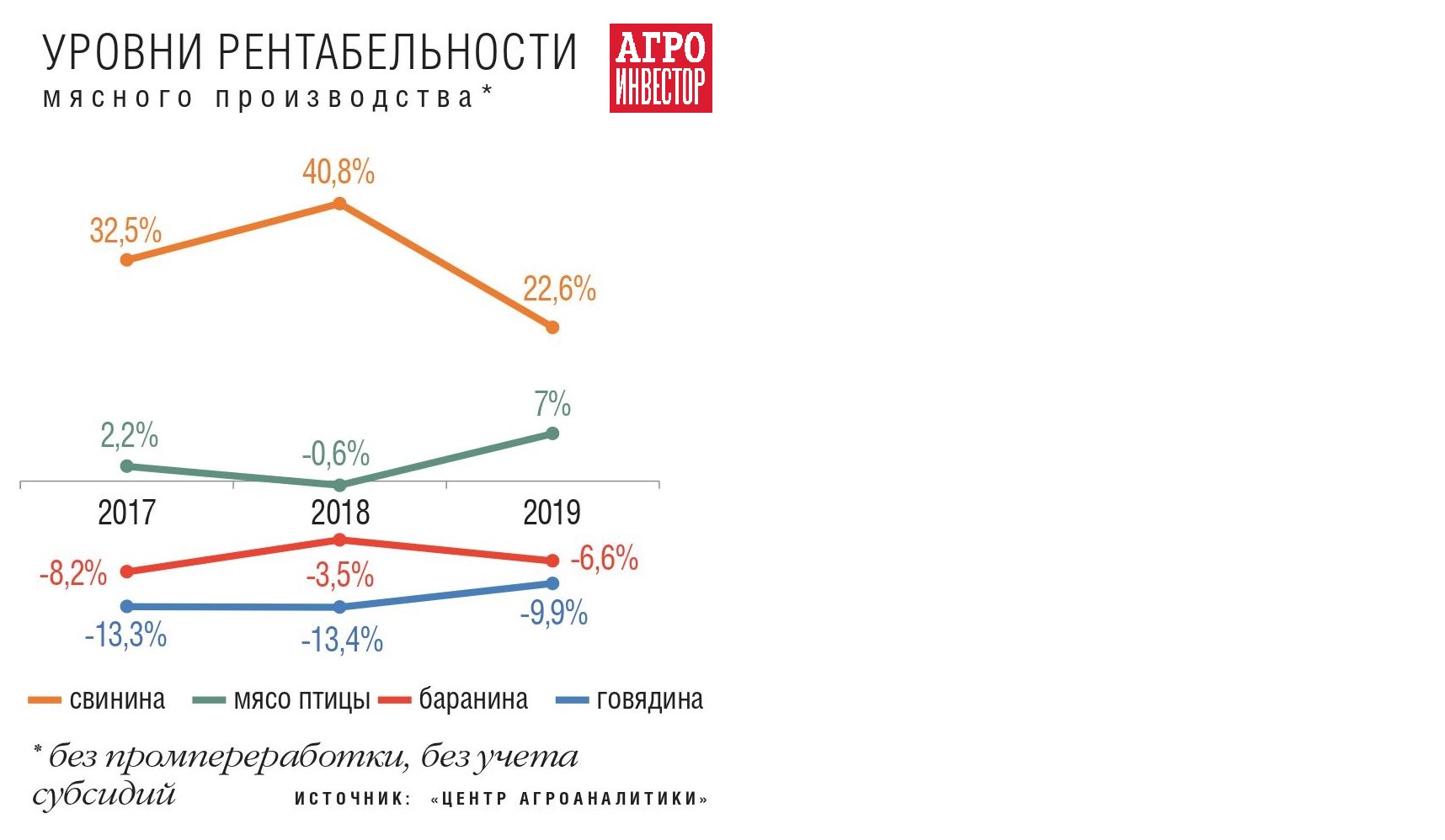

На рынке мяса птицы в 2020 году отмечается снижение покупательной способности населения, отмечает Авельцов. Также среди факторов, негативно отражающихся на отрасли, он называет рост затрат и повышение себестоимости, распространение гриппа птиц, профицит продукции и генетическую зависимость от импортного селекционного материала (более 90%). Себестоимость мяса птицы растет, ситуация довольно напряженная, рост цен на основные компоненты больше, чем курсовая разница, подтверждает Лахтюхов. По его информации, в мае 2020 года немало предприятий ушло в минус по доходности.

«Черкизово» в этом году планирует увеличить производство мяса бройлеров до 800 тыс. т в живом весе (в 2019-м — 766 тыс. т). Ожидаемый рост объемов связан с выходом на полную мощность фабрики в Курске (ранее принадлежала «Белой птице»), ростом среднего веса птицы, а также интенсификации производства на всех предприятиях, поясняет представитель компании.

Совместное предприятие «Черкизова» с Grupo Fuertes «Тамбовская индейка» в 2020 году планирует выпустить 57 тыс. т мяса в живом весе. Дальнейшее увеличение объемов (на 50%) будет обусловлено запуском дополнительных площадок доращивания и откорма, а также инкубатора. Закладка яйца для расширения началась уже в октябре, первая птица на убой с данных объектов поступит уже в конце февраля — начале марта 2021-го.

«Дамате» в текущем году планирует произвести на комплексе в Пензенской области порядка 155 тыс. т индейки в убойном весе, что на 18% больше, чем годом ранее, сообщает финансовый директор группы Иван Щичко. Рост объемов производства связан с завершением реализации проекта по расширению производственных мощностей, в рамках которого введен в эксплуатацию крупнейший птицеперерабатывающий завод в Европе, построены более 500 площадок подращивания и откорма, до 24,2 млн яиц в год увеличена мощность инкубации, а также мощности хранения и производства кормов. К концу 2021 года перерабатывающее предприятие будет выпускать 303 т продукции в сутки.

Помимо этого, около 3 тыс. т индейки в живом весе будет отправлено на убой и переработку с площадок откорма в Ростовской области. Здесь «Дамате» реализует проект перезапуска мощностей по производству индейки, взятых в аренду у Россельхозбанка (бывшие активы «Евродона»). «В августе на птичники подращивания были завезены первые индюшата, осенью мы вели работы по введению в оборот производственных мощностей, большое внимание при этом специалисты уделяют вопросам биологической безопасности объектов, которая имеет особое значение при восстановлении мощностей и дальнейшем производстве мяса индейки», — акцентирует внимание Щичко.

За девять месяцев текущего года общий объем реализации продукции из индейки «Дамате» вырос на 16% по сравнению с аналогичным периодом 2019-го, информирует заместитель гендиректора по маркетингу группы Дарья Лащенко. При этом наибольшая прибавка отмечается в сегменте брендированной продукции, реализуемой под торговой маркой «Индилайт», продажи которой выросли на 20%. Рост произошел за счет расширения ассортимента продукции, представленной в ритейле, а также благодаря увеличению продаж гриль-ассортимента и группы рубленных полуфабрикатов, поясняет она.

В мае 2020 года компания открыла еще одно направление деятельности — производство утиного мяса. «Дамате» и Россельхозбанк подписали договор об уступке прав требований по обязательствам «Донстара», в собственности которого находился крупнейший в России комплекс по выращиванию утки мощностью 16,5 тыс. т в убойном весе в год. В октябре «Дамате» начала поставки инкубационного яйца утки на инкубатор, рассчитывая завести до конца 2020-го 559 тыс. штук. Первая продукция под собственным брендом компании должна появится на прилавках магазинов еще до Нового года, рассчитывает Щичко.

Несмотря на сложную эпидемиологическую ситуацию, по объемам производства мяса птицы у ГАП «Ресурс» серьезных расхождений с годовыми планами нет. «Рассчитываем выйти на более высокие показатели», — сообщает директор по продажам и стратегическому развитию компании Дмитрий Антонов. В 2020 году холдинг выступил в качестве одного из наиболее активных игроков на рынке M&A в своих сегментах, отмечает он (подробнее — в статье на стр. 58). «Ресурс» также ведет активную работу по развитию собственного логистического подразделения для поставок собственной продукции по территории страны и на экспорт. В этом году за счет рефтрейлеров и малотоннажных грузовых автомобилей был расширен транспортный парк, формируется логистическая система по отправке мяса птицы по железной дороге в Новороссийск и в направлении ближнего и дальнего зарубежья, рассказывает топ-менеджер.

Говядина и баранина

Рост производства говядины в 2020 году — «в рамках статистической погрешности», отмечает гендиректор Национального союза производителей говядины Роман Костюк. По его итогам будет выпущено 1,62 млн т этого вида мяса в убойном весе. В производстве говядины от КРС специализированных мясных и помесных пород ситуация еще более стабильная: ни объемы производства (порядка 500 тыс. т), ни поголовье, ни цены в текущем году значительно не поменялись, уточняет он.

Объем производства мяса КРС в агропредприятиях имел минимальные значения в 2014 и 2015 годах, после этого ситуация начала выправляться, комментирует эксперт Института конъюнктуры аграрного рынка (ИКАР) Анна Кудрякова. В этом году сектор вырастет на 2,3%, оценивает она. В сегменте откорма мясного КРС занимать активную позицию продолжают крупнейшие компании. Небольшие хозяйства в разных регионах проявляют интерес к формированию нового поголовья, но в большой степени молочного. «Ситуация на рынке КРС в текущем году складывается сложная: спрос на говядину со стороны мясопереработки снижается, высокие цены и низкий уровень собственной реализации оказывает влияние на объем переработки», — обращает внимание эксперт. Регионализация, которая введена в августе 2020 года, оборвала связи между поставщиками и потребителями. В результате в ряде регионов снизились цены на КРС, так как не осталось привычных рынков сбыта, а в отдельных районах центра страны, наоборот, отмечается положительная динамика.

Кроме этого, засуха на юге страны привела к тому, что скот, который находится на пастбищном содержании довольно долго, голодает. Хозяйства сдают тощих животных по очень низким ценам, знает Кудрякова. Те же предприятия, которые смогли запастись кормами, вообще стараются не отправлять поголовье на убой, потому что вес скота все равно недостаточный. Все это привело к тому, что из южных регионов в центр мясо не завозится, зато его активно поставляют из Татарстана, сообщает она.

Новых проектов по откорму КРС специализированных пород почти не появляется. С одной стороны, инвестировать в недооцененную отрасль может быть интересно, есть стимулы в виде господдержки, говорит Костюк. С другой, даже действующие более-менее крупные проекты испытывают нехватку сырья, а животных для заполнения имеющихся откормочных площадок не хватает. «Нам необходимо маточное поголовье с целью существенного наращивания воспроизводства отъемышей для второго и третьего цикла производства, — считает эксперт. — В то же время первые два этапа с точки зрения прямых инвестиций довольно трудны и рискованны, поэтому крупные инвесторы неохотно рассматривают проекты по мясному КРС: традиционная модель замкнутого цикла тут не работает так, как со свининой и бройлерами, но далеко не все готовы изучать новые возможности, проще иметь дело с отработанными схемами».

Но поголовье у крупных компаний и небольших хозяйств по крайней мере не снижается. «В этом году у нас будет реализовано всего 130 голов на мясо, мы пока оставляем телочек себе, так как работаем над увеличением поголовья, — рассказывает директор «Сиббиф» (Омская область) Александр Якимчик. — Общее наше стадо КРС породы герефорд насчитывает 900 голов». Безусловно, у компании есть желание расширять бизнес, что позволило бы собственному убойному цеху заметно увеличить прибыль. Но пока к таким инвестициям хозяйство не готово, признает руководитель.

В этом году многие участники отрасли ощутили «провал» в спросе на говядину в связи с проблемами сегмента HoReCa — многие заведения закрылись из-за коронавируса или приостанавливали работу, дополняет гендиректор агрохолдинга «Зерос» Николай Бобин. «Но мы большую часть продукции реализуем через собственную розничную сеть, а также работаем с социальными учреждениями, поставляем говядину в школы, детские сады и больницы, поэтому для нас большой роли это не сыграло», — утверждает он.

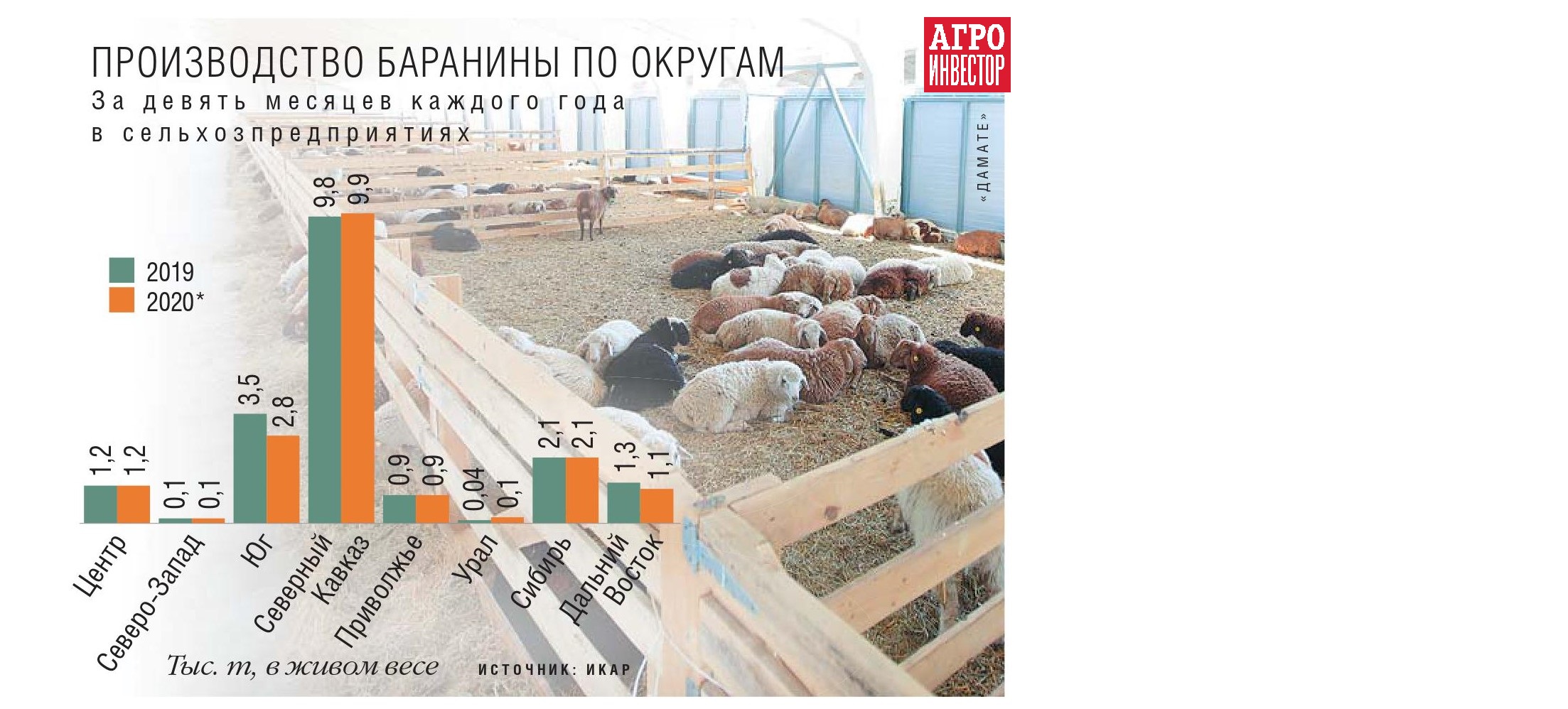

Производство баранины в 2020 году составит 202 тыс. т против 209,6 тыс. т в 2019-м, прогнозирует Альберт Давлеев. Объемы выпуска мяса овец и коз сократятся на 5%, оценивает Кудрякова. За девять месяцев в России произведено 18,1 тыс. т баранины в живом весе.

В ряде регионов в овцеводстве намечается переход на контрактное фермерство: когда племенные центры, принадлежащие большим компаниям, раздают молодняк на контрактной основе КФХ. Благодаря этому создаются сети откормочных производств и ферм. Неучтенного скота будет становиться все меньше и меньше. «Это будет определять позитивные изменения в реструктуризации отрасли, которые в итоге приведут к увеличению объемов производства, — уверен Давлеев. — Буквально за два-три года в секторе появились такие крупные инвестиционные проекты, как „Ставропольский фермер“, „Хакасская баранина“, „Кавказ-Мясо“, развивает данное направление „Мираторг“ и другие компании». Происходит индустриализация отрасли, которая заключается не только в переработке, но и в создании племенной базы.

«Дамате» открыла новое для себя направление деятельности — производство баранины — в 2018 году. Проект реализуется в Северо-Кавказском федеральном округе и предусматривает племенные и откормочные площадки на 54 тыс. скотомест, мясоперерабатывающий завод и сервисную компанию. В сентябре холдинг объявил о начале реконструкции убойного завода в г. Черкесске, которую планируется завершить в 2021 году. Общий объем инвестиций в проект по баранине вырастет до 2,7 млрд руб., сообщает Иван Щичко. На заводе будут производиться натуральные полуфабрикаты из мяса баранины, фарши, маринады и консервы. Продукция будет сертифицироваться по стандартам халяль и кошер. В результате полного ввода в эксплуатацию мощность предприятия составит порядка 700 тыс. голов, или более 12 тыс. т готовой продукции в год.

Ценовая ситуация

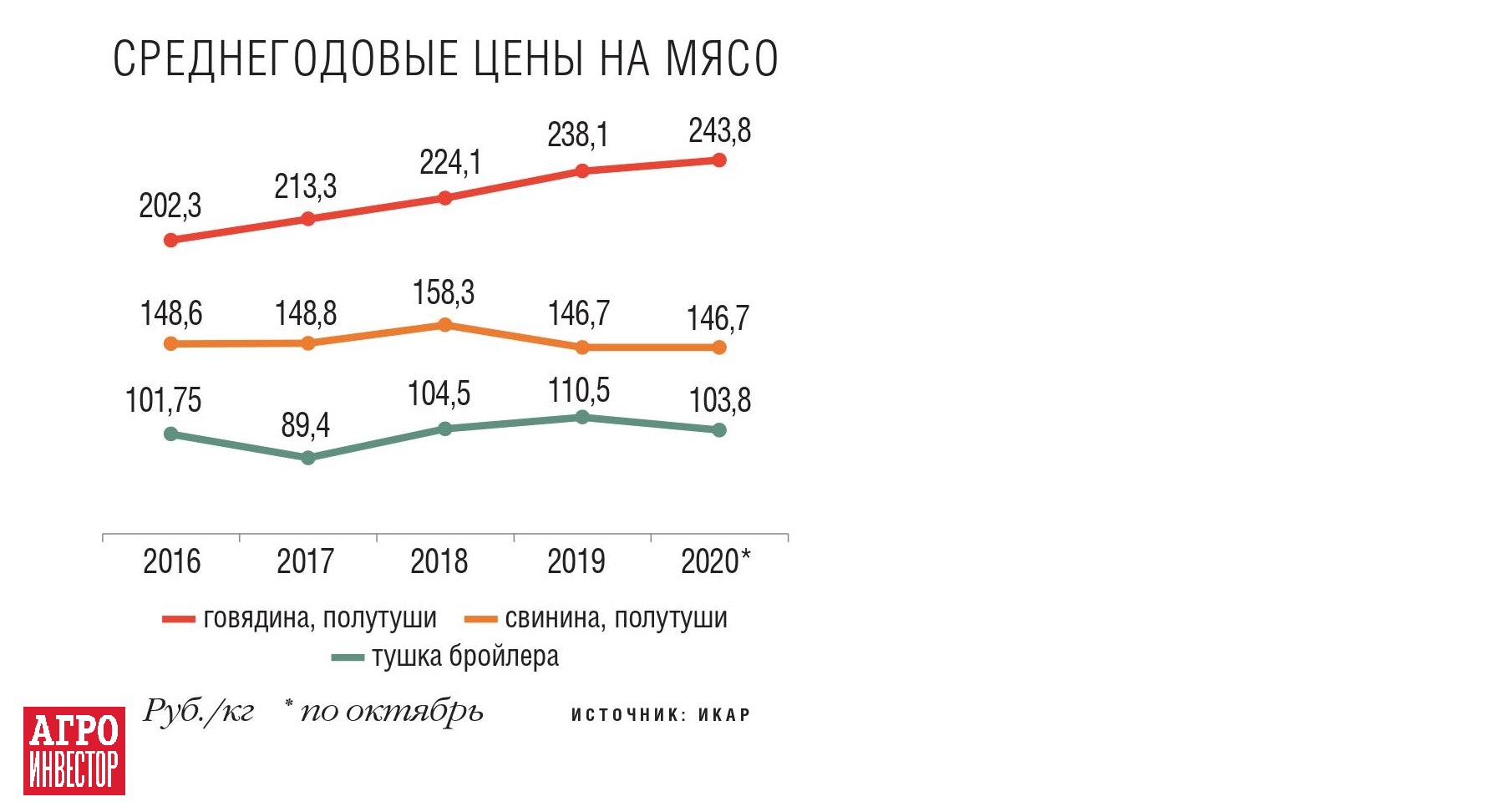

В 2020 году цены на свинину и мясо птицы продолжали снижаться или стагнировали. Но в долларовом выражении стоимость российского мяса достаточно конкурентная на мировом рынке, знает Любовь Савкина. Так, российская свинина к середине октября 2020 года стоила $2,16/кг, а бразильская — $2,21/кг. Цена тушки бройлера отечественного производства тогда же составляла $1,32/кг, бразильского — $1,09/кг, а американского и европейского — $1,43 и $2,17/кг соответственно. Поэтому сокращение цен для отрасли не так критично. Гораздо более негативно на сектор влияет удорожание кормов, считает эксперт.

Главный вызов 2020 года для свиноводов — риск падения цены из-за перенасыщения рынка. По информации Ковалева, в первом и втором кварталах свинина стоила на 10% меньше, чем в аналогичный период 2019-го. И только в третьем квартале стоимость поднялась чуть выше уровней прошлого года. «Так что по итогам 2020-го мы имеем 4-5% снижения (до 95 руб./кг живого веса с НДС), а не 10%, как ожидалось изначально», — акцентирует внимание он. Удержали рынок от падения высокие мировые цены, а также открытие новых рынков несмотря на АЧС (с осени уже 17 российских предприятий могут поставлять мясо во Вьетнам). Также многие россияне в этом году из-за пандемии коронавируса не выехали за рубеж, и длинный шашлычный сезон повысил спрос на свинину. Но ноябрь и декабрь — традиционный сезонный обвал цен на свинину, напоминает эксперт. В следующем же году влияние на рынок может оказать рост цен на зерно, считает Ковалев.

2020 год в целом достаточно сложный для отрасли, отзывается Кирилл Абламейко. В январе-феврале цена на полутуши достигла исторического минимума по итогам последних трех лет — 124,8 руб./кг. Во втором полугодии ситуация изменилась: цены приблизились к уровню 2019-го, превысив значения прошлого года на 31-33 неделях. В целом же средняя цена на свинину по итогам 10 месяцев более чем на 2% ниже по сравнению с аналогичным периодом 2019 года.

Свинина остается основным драйвером роста производства мяса, и увеличение предложения, конечно, сказывается на ценах на живок и полутуши, комментирует Дмитрий Пименов. Эти категории показали падение среднегодовой стоимости в 2020 году на 5%, оценивает он. В совокупности с фактором роста затрат эффективность продаж полутуш снижается. Но при этом эффективность реализации продуктов в потребительской и индустриальной упаковке демонстрирует стабильность и при расширении в структуре продаж этих категорий дает положительный эффект в доходности, подчеркивает топ-менеджер.

В целом 2020 год был нетипичным для продаж свинины, продолжает Пименов. «На период сезонного всплеска продаж (и цены) в апреле-мае пришлись максимальные ограничения, связанные с COVID-19, поэтому мы не увидели значительного роста оффтейка по шашлычной группе и ожидаемого увеличения по сезонным позициям (шейка, окорок, лопатка), — сообщает он. — Однако в третьем квартале стоимость большинства категорий была заметно выше аналогичного периода прошлого года на 15-22 руб./кг».

Неожиданных и необоснованных перепадов цен на продукцию «Агро-Белогорья» в течение года не было, утверждает гендиректор ТД «Агро-Белогорье» Олеся Дмитрова. Рынок свинины и до 2020-го был волатилен и зависел от сезонности: стоимость того же живка в разные месяцы снижается или повышается на 20 руб./кг, это вполне прогнозируемо для рынка. «Ожидаемый спад в этом году, как и в другие годы, был в январе-феврале: именно в эти месяцы мы, к примеру, зафиксировали минимальные для нас цены на живок и полутуши, — делится она. — Ценовые максимумы, опять же прогнозируемые, были в июле-августе». Не совсем обычным в этой связи был разве что май, признает топ-менеджер. Традиционно в этот месяц наблюдается увеличение цен и объемов продаж, в этом же году произошел спад. Топ-менеджер связывает его с периодом самоизоляции, из-за которого привычный сезон шашлыков в нашей стране начался позднее. Но в летний период удалось наверстать упущенное: закрытые границы увеличили спрос на свинину внутри страны. Текущим уровнем в холдинге в целом довольны. После повышения курса валют ситуация могла бы быть и значительно хуже. Хотя рентабельность упала: если раньше она в среднем составляла 13-15%, то теперь — 8-10%, сообщает Дмитрова.

По информации «ИМИТ», средние оптовые цены на бройлера в России сократились за год на 8,7%, зафиксировавшись к октябрю на уровне менее 104 руб./кг. В течение года среднемесячная стоимость тушки колебалась от 85 до 115 руб./кг, что в среднем на 4-5% ниже цен прошлого года, отмечает представитель «Черкизова». На цены влиял как сезонный фактор, так и ситуация с коронавирусом. Своего пика они достигли в марте-апреле, поддержанные ажиотажным спросом в преддверии введения жесткого карантина. В мае же произошел резкий откат стоимости на фоне сокращения платежеспособного спроса, закрытия баров и ресторанов, ограничений перемещений внутри страны.

Максимумы цен на индейку были отмечены в марте и апреле, что Дарья Лащенко также связывает прежде всего с растущим спросом в канале В2С. Это повлияло на сдвиг в структуре продаж в сторону брендированной продукции. В мае стоимость индейки снизилась примерно на 10% на фоне сезонного фактора, плюс добавилось падение спроса в каналах гипермаркетов и В2В из-за ограничений, связанных с эпидемией. «Тем не менее наши оптовые цены с мая по октябрь находились на уровне цен 2019 года, если же рассматривать период с января по октябрь, то ценовая разница будет составлять 7% в пользу прошлогодних уровней», — говорит топ-менеджер.

Средневзвешенные цены на отечественную говядину в полутушах в 2020 году опустились на 0,7% и составили порядка 254 руб./кг, при этом в долларовом выражении российская говядина подешевела на 9% до $3,2/кг, информирует Савкина. Стоимость мяса КРС в разных регионах резко отличается и уровнем, и динамикой, отмечает Кудрякова. В неблагополучных по ящуру регионах (так, не вошли в признанную Международным эпизоотическим бюро благополучную по ящуру зону город Севастополь, Амурская, Астраханская, Волгоградская, Курганская, Новосибирская

Цена на КРС с прошлого года подросла, но незначительно — со 145 до 150 руб./кг за живой вес, рассказывает Александр Якимчик. «А вот себестоимость для нашего хозяйства повысилась заметно — на 40%, преимущественно из-за больших инвестиций в производство, — поясняет он. — Дороже обходятся энергоресурсы и ветпрепараты, есть сложности с кормозаготовкой из-за погодных особенностей сезона (засушливое лето), остро стоит кадровый вопрос. Выросла стоимость даже простых расходников вроде перчаток, и их требуется больше». Значительные вложения требуются и в генетику — «Сиббиф» необходимо закупать дополнительных животных, семя быков, чтобы поддерживать состояние стада на высоком уровне. А со следующего года (по слухам) государство может ввести НДС на материал для искусственного осеменения, что вызовет дальнейший рост себестоимости, опасается руководитель. Себестоимость производства говядины по итогам года увеличится на 20%, стоимость КРС также прибавила 20-25%, добавляет Бобин.

Осенью Росстат фиксировал повышение цен и на баранину: в августе она подорожала до рекордных 426,9 руб./кг. Больше всего этот вид мяса стоил в Центральном федеральном округе (512,7 руб./кг), меньше всего — на Северном Кавказе (380,05 руб./кг). Такая разница объясняется тем, что в этом году Россельхознадзор ввел фактический запрет на вывоз баранины из Южного и Северо-Кавказского округов в другие области страны, уточняет Альберт Давлеев. Это связано с необходимостью получения от Международного эпизоотического бюро (МЭБ) статуса благополучной по ящуру зоны для нескольких регионов России. «Присвоение статусов по заразным болезням животных происходит один раз в год, следующее заседание генеральной сессии МЭБ должно состояться в мае 2021 года. После получения ожидаемого статуса в 2022—2024 годах предложение баранины будет восстанавливаться», — уверен эксперт.

Ввоз и вывоз сравняются

По расчетам «ИМИТ», за 2020 год экспорт мясной продукции из России в натуральном выражении может составить 550-600 тыс. т, 95% из которых приходится на мясо птицы и свинину. В стоимостном выражении объем вывоза достигнет $0,9-1 млрд. Таким образом, поставки мяса на внешние рынки оценивают в 5,5-6% от общего объема мясного производства. Суммарный импорт из стран дальнего зарубежья и ЕАЭС по итогам уходящего года сократится на 20% и составит порядка 560 тыс. т, из которых около 60% займет говядина. «Впервые ввоз и вывоз будет примерно одного объема», — подчеркивает Любовь Савкина.

В этом году мясопродукты из России экспортировались в 60 стран мира. Среди основных покупателей — Китай (32% от общих поставок), Украина (16%), Вьетнам — (13%), Казахстан и Гонконг (по 10%). В совокупности эти пять стран занимают 80% объема экспорта в натуральном выражении, подчеркивает эксперт «ИМИТ». Остается вопрос диверсифицированности вывоза, говорит Дальнов. «Наверное, пришла пора найти новые точки опоры, отгружать на внешние рынки также и фарш, и куриное филе, и такие отруба свинины, как шея, лопатка, окорок и карбонад», — перечисляет он. Структура товарного экспорта уже расширилась, напоминает Савкина. В КНР отечественные производители теперь отгружают не только куриные лапы, но и крылья, а во Вьетнам — свиные костные и бескостные отруба (грудинку, окорок, лопатку).

Импорт мяса поддержал российских свиноводов в текущем году за счет того, что его объемы практически обнулились, говорит Юрий Ковалев. «Если в 2019 году мы ввезли 100 тыс. т свинины, что и так можно назвать низким показателем, то в 2020-м имеем лишь 10-12 тыс. т благодаря тому, что с 1 января Россия повысила импортную пошлину на свинину с нуля до 25%. Помогла и девальвация рубля», — поясняет эксперт. Экспорт при этом за девять месяцев почти удвоился (до 143 тыс. т с учетом шпига), что тоже сыграло положительную роль. По итогам года можно говорить о почти 200 тыс. т вывоза свинины, надеется Ковалев.

В сегменте мяса птицы паритет по экспорту и импорту впервые перейдет в стадию, когда вывоз превысит ввоз, сообщает Сергей Лахтюхов. Так, за рубеж в 2020 году будет отправлено около 280 тыс. т, что на 33% выше показателя предыдущего года. По информации эксперта, теперь на мировом рынке Россия на пятом месте по производству и потреблению и на одиннадцатом — по экспорту мяса птицы.

Сейчас для поставок российского мяса птицы открыто более чем 50 стран. При этом есть направления, которые потенциально представляют интерес экспортеров, но допуск к этим рынкам еще не получен. «Здесь приоритетными направлениями являются Япония, Корея и Малайзия, — считает Лахтюхов. — Нам крайне важно открывать новые страны для поставок нашей птицеводческой продукции, вот, к примеру, у нашего конкурента, Бразилии, пул импортеров — 160 стран, а про Польшу как экспортера мяса птицы пять лет назад вообще никто не слышал, а теперь эта страна на третьем месте по объемам поставок на мировой рынок». У отечественных же производителей пока вариантов немного. Большая часть отгрузок идет в Китай, и значительная часть этих объемов — куриные лапы. Если рассматривать возможное закрытие этого рынка, сбыт данного товара сразу становится проблематичным.

Экспорт говядины в 2020 году увеличился в два раза и имеет тенденцию к дальнейшему росту, рассказывает Роман Костюк. Премиальные части туши, имеющие устойчивый спрос за рубежом и достойную цену в растущей валюте, выгодно поставлять за рубеж, акцентирует внимание он. Потенциал у российской говядины хороший, за рубежом это мясо в принципе востребовано, и 10-15% стран испытывает его системный дефицит, знает эксперт. Даже Бразилия, например, охотно закупает популярные для местных жителей отруба, такие как пиканья. На начало ноября для поставок говядины из России были открыты Казахстан, Азербайджан, Узбекистан, Вьетнам, Китай.

Диверсификация продаж

Сами компании постоянно прикладывают усилия для развития экспортного направления. Так, «Дамате» начала поставлять продукцию за рубеж в 2015 году, а теперь имеет разрешения на вывоз в страны Евросоюза, ЕАЭС, Китай, ОАЭ, Саудовскую Аравию, Кувейт и прочие. С января по октябрь компания отправила на внешние рынки почти 3,9 тыс. т мясной продукции, сообщает Дарья Лащенко. В 2020 году «Дамате» удалось существенно укрепиться сразу в четырех регионах: Ближнем востоке, Африке, Юго-восточной Азии и СНГ. 2,5 тыс. т от общего объема отгрузок будет отправлено в Китай.

«Черкизово» по итогам 2020 года увеличит общий вывоз мяса на 67% до 83,8 тыс. т. «Основным драйвером роста экспорта стала продукция из курицы: в этой категории объемы поставок могут увеличиться на 84% до 62,1 тыс. т», — сообщает представитель компании. Такой результат объясняется прежде всего отгрузками мяса птицы в КНР, которые начались в прошлом году, а в этом вышли на стабильно высокий уровень. Также группа наращивала вывоз куриной продукции в страны СНГ и вышла с ней на два новых рынка на Ближнем Востоке — в ОАЭ и Саудовскую Аравию. В сегменте индейки «Черкизово» в текущем году начала поставки на китайский рынок, что заметно увеличит ее экспортные объемы по этой продукции. По свинине ожидание роста объемов связано как с увеличением экспорта в страны СНГ, так и с открытием новых рынков в Юго-Восточной Азии, в частности Гонконга и Вьетнама.

Доля вывоза в структуре продаж АПК «Промагро» соответствует средней по отрасли, говорит Дмитрий Пименов. «Во втором квартале наша компания прошла аккредитацию принимающей стороны во Вьетнам, мы адаптировали несколько продуктов для этого рынка и сейчас осуществляем регулярные поставки», — доволен он. Также среди основных направлений экспорта Гонконг и Беларусь. До конца 2020 года холдинг планирует получить аккредитацию для отгрузок в несколько стран Африки и адаптировать для текущих и новых рынков еще 5-6 товарных позиций.

ГАП «Ресурс» является лидером по экспорту в сегменте мяса птицы, начиная с 2012 года, напоминает Дмитрий Антонов. Стратегия компании предполагает наращивание объемов поставок продукции до 125 тыс. т к 2021 году. «Если по итогам прошлого года объем экспорта мяса цыплят-бройлеров составил 86 тыс. т, в текущем году аналогичный объем мы отгрузили уже за девять месяцев», — доволен он. В планах холдинга создание максимально широкой географии поставок без концентрации на каком-либо одном конкретном рынке. С учетом глобального характера торговли мясом птицы это позволяет выбирать оптимальные каналы сбыта, добиваться сбалансированных продаж, диверсифицировать риски и оперативно реагировать на динамично меняющуюся рыночную ситуацию глобально. «Текущий год в полной мере подтвердил правильность выбора именно такого подхода, — утверждает топ-менеджер. — Например, КНР или Саудовская Аравия, считавшиеся премиальными рынками, на фоне сложной эпидемиологической обстановки в некотором смысле теряют свою привлекательность, хотя и остаются доминирующими игроками. В тоже время другие страны проявляют свой потенциал». На текущем этапе «Ресурс» продолжает расширять географию: массовый характер приобрели отгрузки в ряд стран Африки, в Азии добавились Филиппины, начался экспорт в Карибский бассейн — на Гаити. Также холдинг ожидает открытия Сингапура, Японии и Южной Кореи.

«То, что в этом году, особенно после скачка валют, многие производители обратили пристальное внимание на развитие экспорта, абсолютно обоснованно, — комментирует Олеся Дмитрова. — Борьба за зарубежные рынки сейчас даже жестче, чем за внутренние». Само «Агро-Белогорье» выполняет план по вывозу, в целом сохраняя объемы на уровне прошлого года. Компания приобрела опыт сотрудничества с африканским континентом, а главное — запустила секцию для зарубежных партнеров на своей электронной площадке. Сейчас на ней работают уже 23 иностранных контрагента, а в еженедельных торгах участвуют в среднем 11 компаний. Задача на 2021 год — в два раза увеличить экспортные объемы: продавать за рубеж порядка 10 тыс. т.