Журнал «Агроинвестор»

Объем производства сои в этом году может опуститься из-за уменьшения посевных площадей и погодного фактора, что при стабильно растущем спросе уже привело к росту ее стоимости. Урожай рапса, вероятно, увеличится, но снижение мирового валового сбора также будет поддерживать неплохие цены на него. Если прогнозы экспертов оправдаются, то эти масличные культуры вновь подтвердят звание одних из самых рентабельных

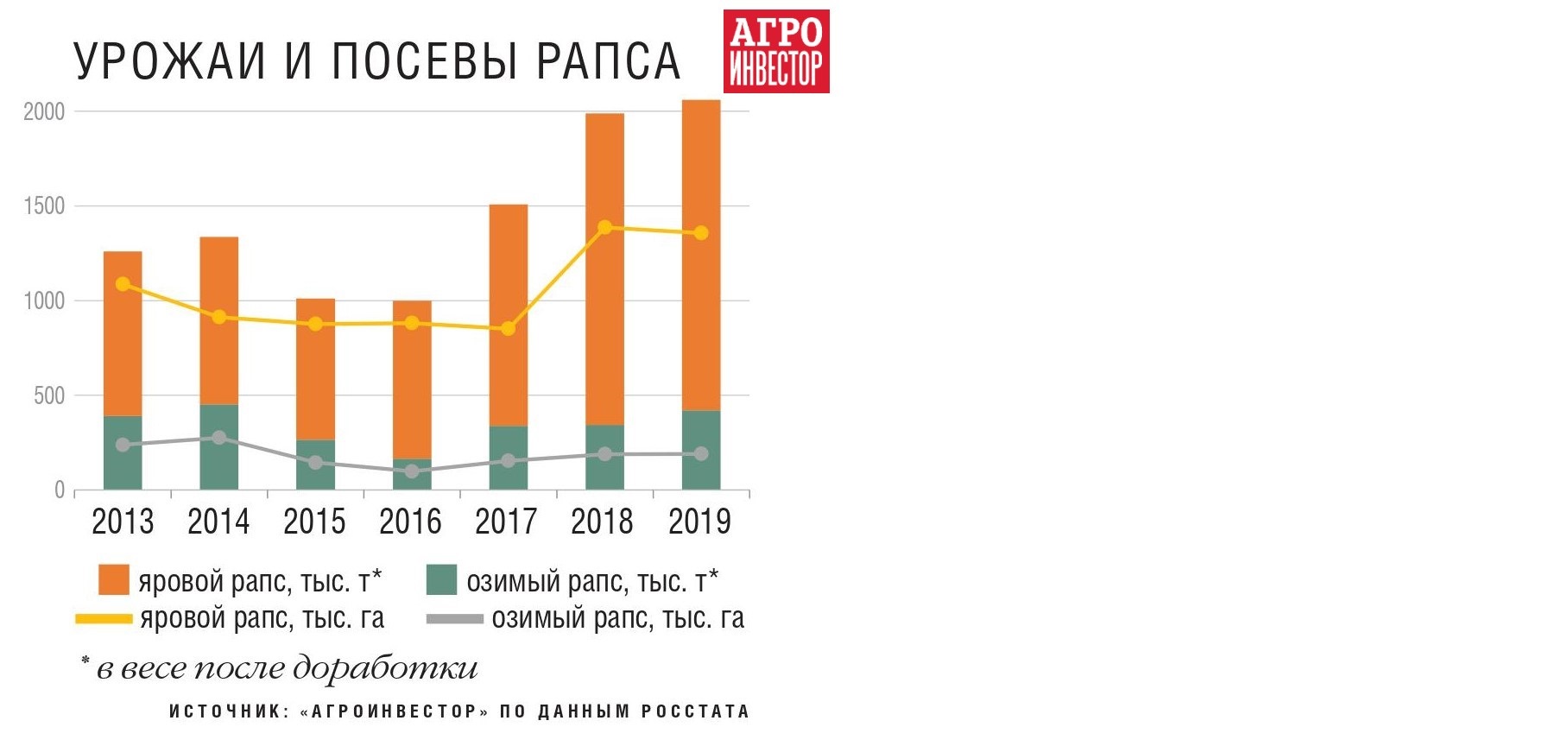

По оценке аналитической компании «ПроЗерно», общие посевы рапса в 2020 году уменьшились до 1,49 млн га (в 2019-м — 1,54 млн га). Сильное сокращение отмечено на Урале и в Сибири, которая прежде была главным производителем данной агрокультуры. Старший эксперт Института конъюнктуры аграрного рынка (ИКАР) Вадим Семикин объясняет такую динамику неудачными результатами 2019 года: из-за большого распространения капустной моли многие хозяйства разочаровались в рапсе и сократили площадь. «Несмотря на снижение посевов, валовый сбор данной агрокультуры может быть выше, чем в прошлом году, — считает гендиректор «ПроЗерна» Владимир Петриченко. — Спасет то, что озимый рапс на юге пострадал не так сильно, как зерновые, а в Калининградской области, которая является крупным производителем, результаты уборки выглядят очень хорошо».

Быть или не быть рекорду рапса

В зависимости от сроков сева по площадям рапса под урожай этого года отмечалась разнонаправленная динамика. По данным ИКАР, посевы ярового сократились до 1,19 млн га с 1,37 млн га в 2019-м, а озимого — выросли до 300 тыс. га со 190 тыс. га соответственно. Основная прибавка по озимому рапсу отмечена на юге, в центральной полосе и Северо-Западной зоне, уточняет Семикин.

Семена озимого рапса пользуются ажиотажным спросом в текущем сезоне, дополняет гендиректор ассоциации «РАСРАПС» Сергей Тучин. Ареал его возделывания за последние несколько лет значительно расширился, и аграрии стали получать достаточно высокие урожаи. По словам эксперта, этому способствовали мягкие зимы и совершенствование технологий. Например, в 2020 году Московская область получила рекордную урожайность в стране — до 50 ц/га на интенсивных гибридах, аналогичная картина в Тульской области, приводит примеры он. «Сбор озимого рапса стартует раньше, чем ярового, минимум на месяц, и это первая агрокультура в севообороте, которую убирают, — отмечает Тучин. — Более ранняя уборка позволяет быстро получать первые деньги, при том что рапс — одна из самых прибыльных агрокультур». Главным же ограничивающим фактором для расширения посевов озимого рапса, по его мнению, являются жесткие агроклиматические условия. «Так, Ростовская область планировала в этом году посеять 40-45 тыс. га озимого рапса, но пока погода не позволяет: слишком жарко и сухо, а сроки уходят», — рассказывал эксперт в начале сентября. С такой же проблемой столкнулись и хозяйства Краснодарского края.

Доля России в мировом валовом сборе рапса составляет 3%, напоминает директор маслосырьевого дивизиона ГК «Эфко» Михаил Хохлов. Потенциал для увеличения урожая внутри страны достаточно высокий, и для этого имеются все предпосылки. «Если каких-нибудь 7-8 лет назад в ЦФО озимый рапс даже в расчет не брали, то сейчас из-за климатических изменений и создания более морозостойких гибридов в Госсортреестр по Центрально-Черноземному региону включено уже более десятка озимых сортов и гибридов, — знает он. — Правда, широкого распространения в центральных регионах озимый рапс пока не получил из-за имеющихся рисков вымерзания посевов».

Урожайность рапса в 2020 году оказалась неожиданно высокой, отмечает Семикин. По информации Минсельхоза, на середину сентября агрокультура была обмолочена с 864,1 тыс. га, или 57,9% к посевной площади, намолочено 1,7 млн т при средней урожайности 20,2 ц/га. Итоговый валовый сбор рапса может достигнуть 2,25 млн т (в 2019-м — 2,06 млн т), прогнозировал эксперт ИКАР в начале сентября.

Владимир Петриченко тогда же оценивал возможный объем урожая выше — 2,4 млн т. «Главной интригой остаются показатели уборки ярового рапса в Сибири, — акцентировал внимание он. — Несмотря на множество тревожных сообщений о засухе, текущая урожайность рапса там на начало сентября была в 1,5 раза выше, чем в то же время в прошлом году». Интересным фактом станет то, что впервые ЦФО обойдет Сибирь по валовому сбору: посевные площади в центральных регионах меньше, но урожайность значительно выше, чем в СФО — 26 ц/га против 15,5 ц/га соответственно.

Сергей Тучин придерживается более осторожного прогноза — 2-2,2 млн т рапса в целом. «Действительно, в некоторых регионах сборы высокие, например, в Калининградской области — 147 тыс. т, но в ряде районов показатели могут быть ниже из-за засухи, например, в Сибири из-за жары яровой рапс начали убирать на две недели раньше, что может отразиться на количестве и качестве урожая, — поясняет он. — Поэтому о рекордных урожая где-то, кроме ЦФО и Северо-Западной зоны, говорить в этом году сложно».

ГМО никто не заметил

Многих сельхозпроизводителей и переработчиков волнует вопрос, как отразится на рынке разрешение на импорт ГМО-сои и ГМО-шрота без госрегистрации. Упрощенный порядок начал действовать в середине апреля по решению правительства. Такая мера была призвана поддержать российских животноводов в условиях растущих цен на сою. Однако, несмотря на принятое решение, рынок пока не заметил существенных изменений. По словам Вадима Семикина из ИКАР, фактически новый порядок не работает: «Никто не понимает механизма получения допуска». Так или иначе, эксперт считает, что импорт ГМО-линий не должен повлиять на рынок, так как животноводы привыкли к шроту, который производится из обычной сои, и вряд ли пойдут на изменения, разве что только если ГМО-шрот будет выгоден по цене, но «это не факт».

Цены держатся на дефиците

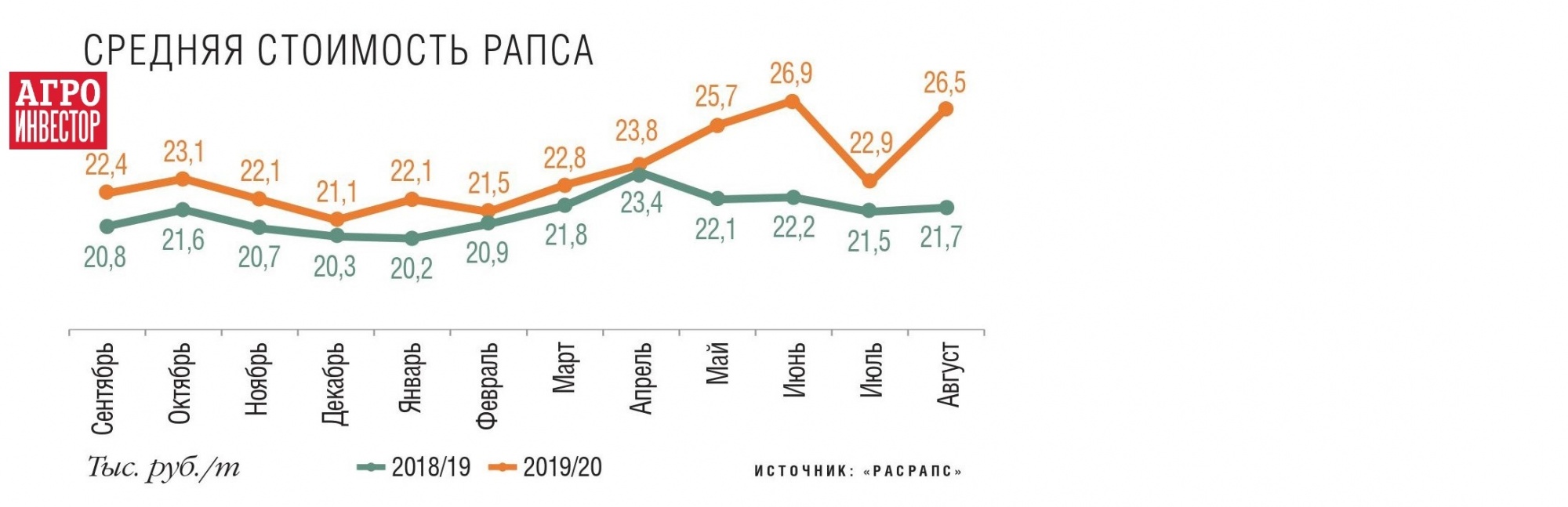

Старт сезона-2020/21 ознаменовался для рапса максимальным ростом цен относительно прошлого года в сравнении с другими масличными культурами. «Главный игрок рынка рапса и его основной потребитель Евросоюз поднимает цены по причине прогнозируемого снижения урожая, что отражается и на российской конъюнктуре», — комментирует Владимир Петриченко. В прошлом году в Европе было сильное сокращение производства рапса из-за плохой погоды, в 2020-м урожай может быть еще меньше, подтверждает Семикин. Из-за дефицита сырья мировые цены в начале сентября были выше, чем в прошлом году, на 10%, а внутренние — на 25%. Тогда переработчики ЦФО закупали рапс по 32 тыс. руб./т.

Стимулирует подъем цен и расширение мощностей по переработке рапса. В частности, в этом году возобновит производство с увеличением объемов до 1 тыс. т/сутки завод «Либойл» (проект «Зероса» в партнерстве с «Эфко») в Липецкой области. В Орловской области ожидается запуск предприятия «Мираторга». «Закупочные цены на рапсовое масло в России доходят до 70 тыс. руб./т, экспортировать его выгодно, и переработчики достаточно активны», — поясняет Семикин. Производство рапсового масла в сезоне-2019/20 он оценивает в 600 тыс. т, в 2020/21 сельхозгоду его выработка может увеличиться до 700 тыс. т.

По информации ИКАР, мировая цена на рапсовое масло на конец первой декады сентября составляла $950/т (FOB Rotterdam, +10% к аналогичной дате 2019-го). «Это рекорд цены для старта сезона», — акцентировал внимание эксперт. Стоимость рапсового масла внутри страны составляла тогда же 70 тыс. руб./т, и такой высокий уровень может сохраняться в течение всей осени, не исключал он.

Несмотря на прогнозируемый неплохой объем производства семян рапса, переработчики настроены скептично. ГК «Благо» даже готовится к дефициту сырья. Компания традиционно закупала рапс в Сибири, но теперь вынуждена завозить его и из других регионов, в том числе удаленных, например из Забайкальского края. По словам исполнительного директора группы Сергея Бахонкина, это «крайне негативно отражается на экономике». В сезоне-2020/21 холдинг надеется по крайней мере повторить объемы переработки предыдущего года с аналогичной рентабельностью, но шансы малы, признает топ-менеджер: в Дальневосточном и Сибирском федеральных округах урожай прогнозируется ниже, чем в прошлом году, из-за сокращения площадей и не самого хорошего состояния посевов в ряде районов. «Пока мы готовимся к тому, что заводы не будут обеспечены в полной мере, — констатирует он. — Мы активно информируем региональные минсельхозы о складывающейся ситуации и о том, что отсутствие достаточного объема масличных культур в СФО не только не даст реализовать программу по экспорту продукции АПК, но и оттолкнет потенциальные инвестиционные потоки».

Племзавод «Комсомолец» (Забайкальский край) увеличил посевы рапса до 21,5 тыс. га (годом ранее — 18 тыс. га). «Погода достаточно благоприятная, было много дождей, урожайность получаем выше, чем в прошлом году, — 15-22 ц/га», — рассказывал председатель совета директоров компании Валерий Нагель в начале сентября. Урожай рапса производителя уже законтрактован Китаем по 32 тыс. руб./т без НДС, что на 5 тыс. руб./т больше цены реализации годом ранее. Но затраты на выращивание данной агрокультуры в текущем году тоже выше: подорожали СЗР и дизтопливо, выросли зарплаты.

Заместитель главы КФХ из Курской области Игорь Захаров рассказал, что площади рапса в его хозяйстве составили в этом году 630 га, что больше, чем в 2019-м. Урожайность озимого получилась в районе 38 ц/га, ярового — 27 ц/га, годом ранее результаты были на уровне 34 ц/га и 25 ц/га. К середине сентября компания успела отсеять озимый рапс и под урожай 2021 года — около 500 га. С ним работать сложнее и есть риск, что посевы не перезимуют, но в этом случае весной рапс можно будет пересеять, говорит фермер.

Свой урожай хозяйство продает «Эфко» и «Содружеству». Обычно рапс реализуется сразу после сбора, так как в процессе хранения он может испортиться. В этом году озимый рапс хозяйство продало по 29 тыс. руб./т, яровой — по 31 тыс. руб./т (цены с НДС). «Это больше, чем мы рассчитывали, — признается Захаров. — Раньше максимальная цена была не выше 24 тыс. руб./т».

Нужны ли ограничения для роста

Прогноз ИКАР по экспорту рапсового масла в сезоне-2019/20 составляет 670 тыс. т. Из них вывоз из России — 550 тыс. т, остальное — реэкспорт из Беларуси. В 2020/21 сельхозгоду благодаря ожидаемому росту производства объем отгрузок может увеличиться до 750 тыс. т масла, считает Семикин.

В отличие от экспорта рапсового масла, вывоз семян в завершившемся сезоне сократился. По оценке Минсельхоза, за рубеж поставлено 369 тыс. т, что на 28,3% меньше, чем годом ранее. ИКАР оценивает объемы экспорта в 425 тыс. т (в 2018/19-м — 560 тыс. т). В наступившем сельхозгоду поставки семян могут снизиться до 350-400 тыс. т при условии, что правила работы на рынке не изменятся, добавляет эксперт.

А подобный вариант развития событий вполне возможен. В августе Масложировой союз России направил в Минсельхоз предложение запретить экспорт подсолнечника и рапса за пределы ЕАЭС на четыре года либо ввести квоты. Такая мера способствовала бы обеспечению переработчиков сырьем, считает организация. В начале сентября ведомство еще не приняло по этому вопросу никакого решения.

Председатель совета директоров «Центр Соя» (компания перерабатывает семена сои, рапса, подсолнечника в Краснодарском крае) Евгений Кабанов считает, что ограничение экспорта рапса окажет стимулирующее воздействие на масложировую отрасль. Однако более эффективным методом он называет регулирование с помощью пошлины.

С необходимостью таможенного регулирования согласен Сергей Бахонкин. «Задача государства заключается не во вмешательстве в рынок, а в оценке и проработке максимально выгодного для всех сторон сценария действий, — комментирует он. — Сейчас все переработчики рапса испытывают дефицит сырья. Чтобы развитие АПК не заморозилось на уровне сырьевого поставщика, и нужны меры со стороны государства. Если их не предпринять, в долгосрочной перспективе это приведет к снижению доходности и у сельхозпроизводителей, так как исчезнут те локальные переработчики, которые сейчас создают конкуренцию и рыночный уровень цен на сырье».

По мнению топ-менеджера, целесообразнее поставлять за рубеж именно продукцию высокого передела. Поэтому компания активно развивает это направление, делая ставку на Китай. Рапсовое масло «Благо» выпускает на своих Барнаульском и Омском маслоэкстракционных заводах. В 2019/20 сельхозгоду в КНР группа отгрузила 26,75 тыс. т рапсового масла, еще 5 тыс. т было продано в Швейцарию.

За повышение пошлины высказывается и Хохлов. «История показывает, что в те периоды, когда в России действовали пошлины на вывоз масличных, объем их производства увеличивался, — аргументирует он. — Конкуренция между переработчиками внутри страны позволяет поддерживать высокие цены на сырье, делая масличные самыми доходными культурами в растениеводстве». В сезоне-2019/20 «Эфко» переработала 820 тыс. т рапса и сои, выпустив из них порядка 200 тыс. т масла и 575 тыс. т шротов.

Против закрытия экспорта семян рапса выступают аграрии. По словам Владимира Нагеля, сельхозпроизводители Забайкальского края направили много писем в Минсельхоз, в которых выразили негативную реакцию на инициативу Масложирового союза. «Запрет на вывоз рапса — перекачка денег от сельхозпроизводителей переработчикам, так делать нельзя, нужно искать золотую середину, — говорит он. — Наш регион находится далеко от главных рынков, переработка здесь неразвита, и основной покупатель — Китай. Ближайшие маслозаводы в Иркутске, но они покупают сою и рапс по 18 тыс. руб./т, тогда как в КНР мы продаем в 1,7 раза дороже». «Комсомолец» постоянно увеличивает экспорт рапса. Инвестируя в расширение производства агрокультуры, компания взяла многомиллионные кредиты. Поэтому если запрет будет одобрен, то предприятие может просто разориться, опасается Нагель.

Вадим Семикин согласен с тем, что полное закрытие экспорта — это радикальная мера. Вместе с тем он выразил сомнение, что она будет принята в начале сезона. Более вероятно, по его мнению, повышение пошлины на вывоз до 20% с февраля. Сам же факт обсуждения предложения об ограничении вывоза не может повлиять на сокращение посевов рапса, уверен он. «Дальнейшему увеличению площадей рапса в России будут способствовать не запреты или ограничения, а поддержка производителей в виде федеральной субсидии на стимулирование производства экспортно-ориентированных масличных культур», — предлагает Сергей Тучин.

Как застраховаться от снижения сбора сои

Повышение урожайности сои — вопрос многогранный, и ответ на него зависит от огромного числа факторов, в том числе абиотических, которые пока слабо управляются человеком. «Из числа оставшихся, на которые производители сои непосредственно могут повлиять, наиболее существенным является эффективный менеджмент сорной растительности в посевах культуры, то есть правильное выстраивание системы защиты сои от сорняков, в первую очередь двудольных», — отмечает технический эксперт компании «Сингента» Андрей Браилко. Недобор урожая на высоком фоне засорения доходит до 50%, и именно здесь скрыт серьезный резерв повышения продуктивности данной агрокультуры, обращает внимание он.

Гербакритический период у сои приходится на интервал фаз V1-V3 (первый — третий тройчатый лист), то есть для нейтрализации воздействия сорных растений на продуктивность культуры в указанные фазы в посевах не должно быть сорняков. Достичь этого можно, например, применением гербицидов в ранний послевсходовый период (всходы — примордиальные листья), что не лишено определенных рисков, связанных с особенностями роста и развития сои в эти фазы. Так как корневая система культуры до фазы V1 (первый тройчатый лист) слабо развита, питание растения происходит частично за счет запасных веществ семени, частично — за счет формирующейся корневой системы. Любой стресс (в том числе гербицидный) в этот период тормозит темпы роста и развития надземной части сои, ее корневой системы, негативно сказывается на формировании клубеньков, предупреждает специалист. «Указанные причины не только вызывают снижение продуктивности, но в определенных стрессовых условиях приводят к гибели молодых растений, — говорит он. — Например, потеря или сильные повреждения (в том числе ожоги, вызванные гербицидами) только примордиальных листьев приводят к недобору до 10-12% урожая».

Если же обработку повсходовыми гербицидами провести в поздние фазы роста и развития сои V1-V2 (первый — второй тройчатый листья), часть сорняков перерастет и будет конкурировать с культурой за факторы жизни как раз в гербакритический период. Плюс для их контроля потребуются нормы гербицидов, близкие к максимально зарегистрированным. «Налицо двойной стресс для сои: сорняки-конкуренты и высокие нормы гербицидов», — делает вывод Браилко. Оптимальным, на взгляд эксперта, решением будет использование схемы с последовательным внесением довсходовых гербицидов (до или после посева культуры) с последующим более поздним внесением гербицидов по вегетирующей сое. Подобный подход позволяет сое избежать конкуренции со стороны сорняков в течение всего вегетационного периода, а также минимизировать стресс от внесения повсходовых гербицидов, что создает предпосылки для максимальной реализации потенциала продуктивности.

При севе сои в условиях холодной весны существует высокий риск получить неравномерные всходы, что также приведет к снижению потенциала будущего урожая, добавляет технический эксперт «Сингенты» Дмитрий Огиенко. «Поэтому на начальных этапах роста и развития сое нужны быстрый старт и мощное развитие. Для этого необходима безопасная и эффективная защита семян, которая обеспечит получение ровных и здоровых всходов без угнетения, — рекомендует он. — Также обработка позволяет защитить корневую систему от почвенной инфекции во время прорастания и на ранних этапах после появления всходов».

Кроме того, прошедшие два сезона показали, что такие распространенные вредители, как ростковая муха и проволочник, могут отнимать до 70% урожая, полностью уничтожая сою на этапе всходов. Поэтому при выращивании агрокультуры необходимо помнить о соответствующей защите. «Дождливая погода летом также является серьезным вызовом при производстве сои, — обращает внимание Огиенко. — В подобных условиях сорняки способны давать несколько генераций за сезон, их вредоносность серьезно возрастает, усложняется уборка, возрастают потери. Но ситуация небезнадежна, и при правильном подходе к агротехнике агрокультуры данные сложности решаемы».

Производство сои сократится

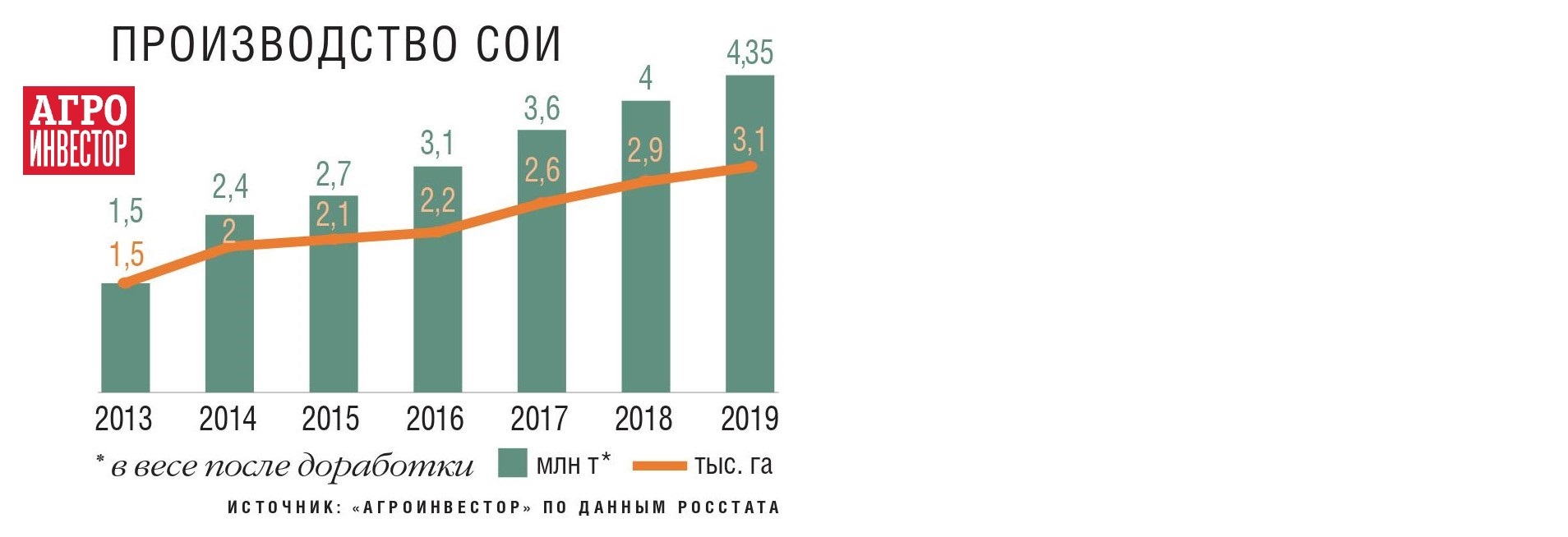

Перспективы другой масличной агрокультуры — сои — пока выглядят несколько хуже, чем рапса. Ее посевы сократились с 3,04 млн га в 2019-м до 2,87 млн га в этом году. «В меньшей степени площади уменьшились в ЦФО, в большей — на Юге и в Сибири, — рассказывает Семикин. — Аграрии южных регионов отдали предпочтение озимому рапсу и подсолнечнику, а в СФО прошлый сезон для сои был не очень удачным — многие перерабатывающие заводы не работали, поэтому некоторые аграрии снизили ее производство». Существенное сокращение посевов отмечено и на Дальнем Востоке. В 2019 году из-за обильных осадков аграрии там потеряли до 25% полей и в 2020-м уже были осторожнее. Впрочем, погода в этом году в ДФО более благоприятная, и урожай сои в округе вырастет. В центральной полосе России сбор, наоборот, будет ниже, чем годом ранее. Сентябрьский прогноз ИКАР по общему производству сои составляет 4,15 млн т (в прошлом году — 4,36 млн т), однако в начале месяца Семикин не исключал, что к его концу оценка может быть повышена.

Владимир Петриченко тогда же ожидал урожая соевых бобов на уровне 4,28 млн т. Но в ближайшее время рассчитывал скорректировать прогноз вниз из-за плохих погодных условий на юге России. «В целом по сое ожидается снижение производства, но на сколько, пока трудно сказать точно, — был осторожен эксперт в сентябре. — Текущая урожайность в хозяйствах ниже прошлогодней, но это временно, показатели среднего сбора с гектара вырастут, как только Черноземье включится в уборку».

Учредитель компании «Соя» (Хабаровский край) Сергей Гоманюк ожидает сокращения урожая сои как в целом, так и в регионах ДФО. «В Еврейском АО хозяйства посеяли всего 30% от плана из-за ограничений по коронавирусу. В Хабаровском крае и Приморье есть вопросы по метеоусловиям: была холодная весна и дождливое лето, получилось, что сорной травы сейчас больше, чем сои», — разъясняет он. Из других сложностей сезона он отметил плохую работу гербицидов на сое.

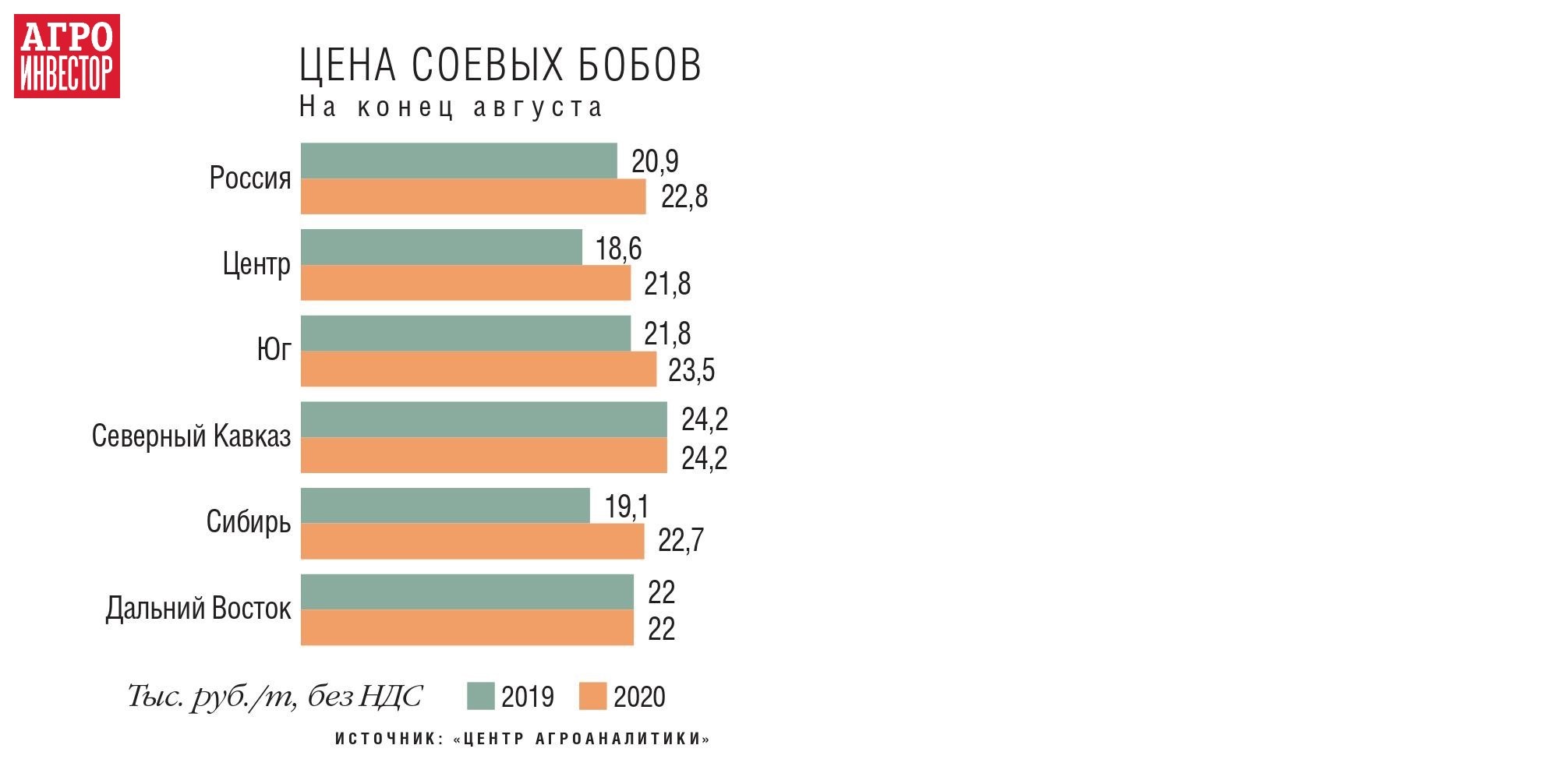

Об этой же проблеме говорил и Игорь Захаров. Обычно бывает достаточно одной обработки почвенным гербицидом, но в этом году он не сдержал сорняки на сое. Возможно, причина в погодных условиях, предполагает фермер. «Пришлось обрабатывать повторно другими препаратами, что привело к дополнительным расходам», — сообщает он. По его данным, закупочные цены у переработчиков в начале сентября составляли 28-31 тыс. руб./т. Такой уровень Захаров называет «достаточно высоким», соя останется маржинальной агрокультурой даже с учетом возросшей себестоимости, уверен он.

Затраты выше в этом году и у компании «Соя»: подорожали топливо, удобрения, СЗР. Оценить, насколько закупочные цены компенсируют рост себестоимости и каков уровень рентабельности, можно будет чуть позже, отмечает Гоманюк. Пока же он подтвердил, что цены формируются выше прошлогодних.

Гендиректор «Амурагроцентра» (выращивание и переработка сои) Александр Сарапкин тоже прогнозирует снижение валового сбора и объемов переработки в этом году. «Весна выдалась холодной, летом зарядили дожди, до сих пор неясно, какая будет влага, как будет проходить уборка», — говорил он в начале сентября. В прошлом году предприятие уже работало не на полную мощность, и такие же риски есть и в наступившем сезоне.

«Центр соя» также испытывает нехватку соевых бобов, в 2019/20 сельхозгоду перерабатывающие мощности были загружены только на 70%. «Мы производим из сои и масло, и жмых, а также (и прежде всего) брендированные высокобелковые кормовые добавки, — рассказывает Кабанов. — Хотели бы и могли производить больше, если бы хватало сырья». В новом сезоне он надеется на рост экспорта своей продукции. Этому способствует повышенный спрос со стороны Китая, ожидаемый неурожай рапса в Европе, нервозность на аграрных рынках, связанная с Covid-19, а также руководитель рассчитывает на регулирующую роль государства в вопросе экспорта масличного сырья.

Ценовую конъюнктуру на рынке сои, так же как и в ситуации с рапсом, помимо сокращения производства, будут поддерживать высокие мировые цены и дорогой доллар. «В Южной Америке сейчас очень низкие запасы сои из-за очень большого объема экспорта весной-летом в Китай, — знает Семикин. — В Бразилии тоже отмечается дефицит сырья, местным переработчикам не хватает объемов, цены на 20% выше прошлогодних, и ситуация будет оставаться острой до зимы». Все это приводит к тому, что и в России цены на старте сезона были высокими: на Юге — до 34-35 тыс. руб./т с НДС и доставкой на завод, в центральной части России — 31-33 тыс. руб./т. Эта тенденция может продлиться еще как минимум месяц, предполагал эксперт в начале сентября. Годом ранее соя стоила на уровне 23 тыс. руб./т с НДС. По мнению Владимира Петриченко, на масличный рынок Причерноморья влияет также перспектива сокращения производства сои на Украине.

Производство соевого масла в сезоне-2019/20 ИКАР оценивает на уровне 790 тыс. т. В 2020/21 сельхозгоду его выпуск может вырасти до 840 тыс. за счет сокращения экспорта бобов. Между тем конкуренция за сырье продолжит обостряться. В этом году о планах по переработке сои заявила компания «Орелмасло», увеличились мощности на площадках «Агрокомплекса» им. Н. И. Ткачева в Краснодарском крае, а в конце сезона в Курской области планируется запуск маслозавода ГК «Содружество».

Объем экспорта соевого масла в текущем сельхозгоду может достигнуть 680 тыс. т. По словам Семикина, сентябрьский уровень мировых цен на соевое масло был также высоким — +10% к прошлогоднему показателю. Основным индикатором на рынке является аргентинское масло, которое подорожало. «Коррекции цен мы не видим, так как альтернативные рынки — рапс, подсолнечник, пальмовое масло — тоже котируются высоко, кроме того, в Южной Америке не лучшие погодные условия (засуха) и дефицит на внутреннем рынке сои. Думаю, в разрезе одного-двух месяцев факторов для снижения цен на мировом рынке нет», — заключает эксперт.

Переработчики страдают от недозагрузки мощностей

Сергей Бахонкин, исполнительный директор ГК «Благо»

С дефицитом рапса мы столкнулись в прошлом сезоне, так как его площади в Сибири, где мы планировали основную закупку сырья, сократились. И хотя загрузка всех наших предприятий в завершившемся сельхозгоду была лучше, чем в предыдущем, она тем не менее составила 77% при плане в 95%. А, например, Омский МЭЗ был загружен и вовсе лишь на 46%, что не позволило производству быть рентабельным. Помимо снижения посевных площадей рапса, мы столкнулись и с тем, что сельхозпроизводители неактивно продавали сырье в начале сезона, ожидая лучшую цену. Поэтому сезон-2019/20 был для нас не самым удачным. Мы так и не смогли в полной мере реализовать наши планы по переработке рапса. И, по всей видимости, эти факторы будут с нами и в наступившем сельхозгоду.