Журнал «Агроинвестор»

Посевная кампания стартовала в этом году раньше обычного, несмотря на целый ряд негативных обстоятельств. Падение цен на нефть, девальвация рубля, пандемия коронавируса, закрытие границ отнюдь не способствуют комфортной деятельности как растениеводов, так и животноводов. Однако пострадать в этой ситуации могут не только сельхозпредприятия, но и производители ресурсов — техники и оборудования, СЗР и семян, минудобрений и прочего

Из-за режима самоизоляции и падения цен на нефть во втором квартале 2020 года российская экономика может опуститься на 18%, а реальные располагаемые доходы населения — на 17,5%. Это будет предельная точка спада, после которой должно начаться постепенное восстановление, следует из апрельского прогноза Института исследований и экспертизы ВЭБ.РФ. По итогам 2020 года сокращение ВВП составит 3,8%, оценивает банк. Национальное рейтинговое агентство (НРА) в своем макроэкономическом обзоре предложило три сценария развития российской экономики. Базовый сценарий предполагает рецессию до -3,3%, снижение зарплат на 3-3,2%, курс доллара в 85-90 руб. и инфляцию в 7,2-7,3%. Добавленная стоимость в сельском и лесном хозяйстве, рыболовстве и рыбоводстве из-за режима самоизоляции в этом году сократится на 5,1%. Суммарный же ущерб для наиболее пострадавших от пандемии коронавируса отраслей экономики может достигнуть 17,9 трлн руб., оценило НРА.

Стресс-факторы

Минсельхоз по итогам 2020-го не исключает ускорения продовольственной инфляции из-за девальвации рубля и роста стоимости импорта. Основания для этого действительно есть, полагает замминистра сельского хозяйства Оксана Лут, поскольку ряд отраслей АПК зависит от импортной составляющей. «Она присутствует в разной степени и в растениеводстве, и в животноводстве, и в переработке — импортные материалы, ингредиенты, препараты. Волатильность курса, безусловно, в разной мере оказывает влияние на каждую отрасль, где-то меньше, где-то больше», — сказала она.

Цена нефти Brent за неполные три месяца спикировала с $69/баррель в конце 2019 года до $25/баррель — минимального уровня за последние 17 лет, что ниже, чем при мировом кризисе 2008-2009 годов, напоминает старший менеджер группы по оказанию услуг предприятиям АПК компании EY Максим Никиточкин. Американский фондовый индекс Доу-Джонса упал аналогично нефти — со своего исторического максимума 28500 в конце 2019 года до 19900, то есть на 30%. До этого 11 лет он показывал стабильный рост с небольшими флуктуациями. Биржевой курс доллара к рублю тоже установил исторический рекорд, добавляет он. В конце марта ситуацию в стране усугубило введение режима самоизоляции из-за распространения коронавируса.

Несмотря на сложившуюся в середине весны непростую ситуацию, АПК продолжит прибавлять, уверена руководитель проектов компании «НЭО Центр» Екатерина Михалева. «Россия вышла на уровень самообеспеченности по ключевым позициям и наращивает экспортные поставки. Рост валового продукта сельского хозяйства в реальных ценах будет и в дальнейшем расти (1,5-2% ежегодно в 2020-м и 2021 годах), а при открытии части экспортных рынков это повышение может быть больше», — верит она. Впрочем, негативные последствия тоже будут, в первую очередь для той части бизнеса, которая зависит тем или иным образом от иностранных поставок. Увеличение стоимости закупки или невозможность купить те или иные компоненты из-за пандемии будут заложены в цену конечной продукции, что, возможно, в дальнейшем приведет к удорожанию продовольствия при отсутствии мер поддержки.

В кризисные периоды население отказывается от товаров не первой необходимости, тогда как снижение спроса на товары первой необходимости, к которым относятся продукты питания, относительно невелико. И все-таки новый кризис ухудшит положение производителей сахара, птицы, свинины, считает Никиточкин. Главная здесь проблема — падение рубля, влекущее за собой увеличение издержек.

По прогнозу гендиректора Национального союза птицеводов Сергея Лахтюхова, себестоимость продукции птицеводства в ближайшие два-три месяца вырастет. «Доля составляющих, которые зависят от курса доллара, в отрасли оценивается на уровне 25-30%. Это соевый шрот, премиксы, кормовые добавки, аминокислоты, суточные цыплята для родительского стада, — перечисляет он. — В опосредованной зависимости 30-35% составляющих: пшеница, подсолнечный шрот, подсолнечное масло, ветпрепараты, ГСМ, транспорт, ремонт оборудования, инкубационное яйцо».

Гендиректор Национального союза свиноводов Юрий Ковалев отмечает, что на свиноводческие предприятия девальвация уже оказывает влияние, но не столь заметное. «В 2018—2019 годах мы вышли практически на 100%-ную обеспеченность свининой, соответственно, прямого воздействия на рынок ослабление рубля не оказывает, — говорит он. — Хотя себестоимость производства свинины тоже может незначительно вырасти».

Производители качественного сырого молока могут пройти ближайшие 1,5 года достаточно безболезненно: у них заключены долгосрочные договоры по схеме cost+ с крупнейшими переработчиками, которые увидят лишь небольшое снижение спроса на продукцию, что не приведет их к значительным шокам, продолжает Никиточкин. Однако, с учетом девальвации рубля на уровне 25%, импортные составляющие будут влиять на себестоимость молочной продукции — она будет расти, обращает внимание гендиректор Национального союза производителей молока («Союзмолоко») Артем Белов.

С растениеводством «все будет достаточно неплохо», полагает гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько. Это экспортоориентированная отрасль с относительно коротким циклом производства. В условиях девальвации она оказывается в выигрышном положении, считает он. Но затраты на производство увеличатся и тут. «Помимо падения курса рубля, отрицательное влияние на бизнес оказывают ограничения производственной деятельности, проблемы с логистикой. Все это неизбежно скажется на издержках растениеводов», — убежден аналитик ГК «Финам» Алексей Коренев. Значительная часть техники и оборудования, используемая в секторе, или полностью иностранная, или имеет импортные компоненты. Соответственно, обслуживание, ремонт и замена машин будут осуществляться за подорожавшую валюту. Вынужденные «каникулы», да еще и с сохранением заработной платы, тоже неизбежно приведут к возникновению проблем у значительного количества отечественных компаний, добавляет он. Вероятнее всего, не избежать негативных последствий и в части сбыта продукции. Снижение реальных располагаемых доходов, опасения россиян относительно массовых увольнений или снижения заработных плат приводят к сжатию потребительского спроса, поясняет аналитик. Сокращение потребления той или иной продукции может вылиться в замедление темпов развития бизнеса, сокращение выручки и, как следствие, инвестиций.

Хотя все стресс-факторы тесно связаны между собой, для большинства компаний-поставщиков АПК именно падение курса рубля является главным негативным обстоятельством, отмечает гендиректор «Квернеланд Груп СНГ» (занимается разработкой, производством и сбытом сельскохозяйственной техники) Роберт Цизак. «Если меры, направленные на сдерживание COVID-19, влияют непосредственно на сроки производства, логистику, доставку, то девальвация рубля — это главный удар по спросу со стороны аграриев», — говорит топ-менеджер.

Перечисленные факторы и/или их производные в конечном итоге наносят серьезный урон абсолютному большинству сфер деятельности, а для немалого количества предприятий уникальность характеристик текущего кризиса станет фатальной, комментирует гендиректор компании «Агро-Нова» (официальный дилер New Holland и Case IH) Сергей Карпеев. «Многие компании вынуждены корректировать свои планы, фокусируясь на критичных факторах стабильности бизнеса и поиске новых драйверов роста и эффективности в существующих реалиях (мы не исключение), — говорит он. — Медианный сценарий наших расчетов показывает, что под рисками в параметрах выручки может оказаться порядка 20% годовой активности, стрессовый — до 40%». Несмотря на то, что аграрной отрасли присущи определенные условно поддерживающие атрибуты — длительные производственные циклы, сложности резкой остановки/возобновления деятельности (в отличие, к примеру, от сферы строительства), — влияние будет оказано и на нее, уверен топ-менеджер. «В сухом же остатке ничего нового: нужно лечить не болезнь, а источник болезни, поэтому наиболее опасные риски для любых российских частных компаний все те же, — отмечает он. — Это и тотальная неустойчивость экономики к внешним воздействующим факторам, и непонимание сроков чрезмерной волатильности и периода восстановления после, и сложность прогнозирования, в том числе для расчетов в бизнес-моделях, и отсутствие конкретных, своевременных и действенных мер по стабилизации ситуации, а также реальной поддержки предприятий на уровне институтов».

Обнуление пошлин — благо или вред

Среди мер поддержки аграрной отрасли в условиях пандемии и девальвации рубля Минсельхоз рассматривает обнуление ставок ввозных таможенных пошлин. Эксперты и участники рынка по-разному оценивают эту инициативу. По мнению Артема Белова из «Союзмолока», эта мера целесообразна по тем позициям, где у России сохраняется зависимость от импорта. Например, это детское питание, ветеринарные препараты, племенной материал, оборудование, упаковка, запчасти для импортной техники.

Производители мяса, рыбы и овощей в целесообразности обнуления импортных пошлин сомневаются. Ее применение лишь поддержит иностранных рыбодобытчиков и приведет к негативным финансовым последствиям для рыбодобывающих предприятий России, считает президент Всероссийской ассоциации рыбохозяйственных предприятий, предпринимателей и экспортеров (ВАРПЭ) Герман Зверев. По его словам, 80% рыбы и рыбной продукции на российском рынке — отечественного производства. Во время кризиса, вызванного пандемией коронавируса, российские производители смогут обеспечить и внутренний спрос, и сектор переработки, и ретейлеров. Введение временной нулевой ставки ввозной таможенной пошлины не поддержит потребительский спрос и не приведет к снижению потребительских цен на рыбу и рыбную продукцию, но создаст преференции для импортеров, у которых они и так уже есть, отмечает Зверев.

Директор Национального союза производителей плодов и овощей Михаил Глушков считает целесообразным обнулить пошлины на «импортные материально-технические ресурсы, которые производители используют для выращивания продукции», но необходимости обнулять их на овощи и фрукты не видит, потому что «никакого дефицита данной продукции не наблюдается». Если ставки будут обнулены, например, на семена, то это позволит несколько снизить их себестоимость, добавляет Ольга Симович из «Райк Цваан Русь». Если мера коснется комплектующих для теплиц или сельхозтехники, то это будет выгодно инвесторам и даст им возможность снизить затраты на модернизацию, обновление техпарка или строительство новых комплексов.

«Девальвация национальной валюты приводит к тому, что импортные группы товаров/сырья в рублевом эквиваленте становятся дороже. Обнуление пошлин позволяет сдерживать (при прочих равных) рост цен и себестоимость продукции и, как следствие, снижение спроса, — комментирует Сергей Карпеев из «Агро-Новы». — Поэтому по умолчанию любое снижение пошлин, налогов — благо для конечного потребителя». Однако у данной идеи будут ярые противники — российские производители продукции, аналогичной по своим характеристикам, добавляет топ-менеджер.

Обнуление ввозных пошлин — это очень недальновидная мера, считает Валерий Мальцев из «Ростсельмаша». В любой развитой стране в той или иной степени действуют протекционистские барьеры, «работающие» на местных производителей. Россия не должна быть исключением. Обнуление пошлины на импортные компоненты однозначно негативно скажется на отечественной промышленности и приведет к зависимости страны от зарубежной готовой продукции, предупреждает он.

Обнуление или снижение пошлины на импортные комплектующие и материалы для экономически и социально значимых отраслей может сделать сельхозоборудование иностранных брендов более доступным для российских аграриев, обращает внимание Роберт Цизак из «Квернеланд Груп СНГ». «Поэтому даже несмотря на то, что у нас налажено локальное производства части машин, мы позитивно оцениваем потенциальную возможность подобных мер», — говорит он.

Продажи техники могут упасть

Главными тенденциями российского рынка сельхозтехники в ближайшие шесть месяцев станут падение продаж, проблемы с поставками машин и запчастей, ухудшение условий финансирования, свидетельствуют результаты опроса дилеров сельхозтехники, проведенного Ассоциацией дилеров сельхозтехники России «АСХОД» совместно с отраслевым союзом производителей сельхозтехники VDMA Agricultural Machinery. По данным исследования, 84% дилеров ожидают падения продаж сельхозтехники по результатам года. Среди факторов, которые окажут значительное влияние на бизнес, 58% дилеров называют пандемию COVID-19 и связанные с ней ограничения. Однако девальвация рубля оценивается дилерами как еще более серьезная проблема — в этом уверены 89% респондентов. Среди наиболее острых проблем, вызванных коронавирусом и девальвацией рубля, дилеры отмечают трудности с поставками техники или запчастей из-за сбоя логистических цепочек (71% опрошенных), увеличение сроков поставок (69%), рост стоимости техники (54%) и запчастей (49%). 73% респондентов также ожидают ухудшения условий финансирования в 2020 году.

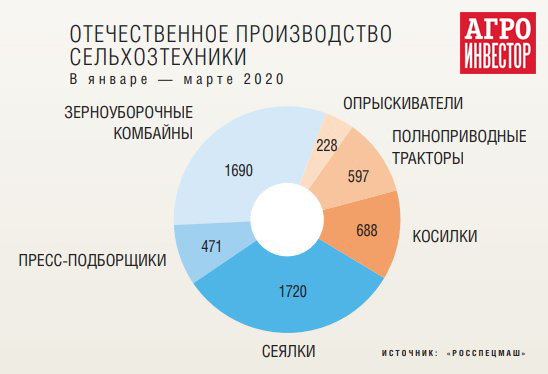

«Девальвация рубля сыграла скорее позитивную роль для отечественных машиностроителей, — считает замдиректора ассоциации «Росспецмаш» Денис Максимкин. — Цены на российскую технику не изменились, соответственно, она стала более конкурентной по отношению к импортной». В январе — марте производство сельхозмашин в России выросло на 30% год к году в денежном выражении до 35 млрд руб. При этом отгрузки на внутренний рынок выросли на 42% до 22,5 млрд руб. Увеличение выпуска российской агротехники наблюдается по многим ключевым позициям. Наибольший рост в количественном выражении, в частности, зафиксирован в сегменте зерноуборочных комбайнов — на 48% до 1,69 тыс. ед., пресс-подборщиков — на 31% до 471 ед., сеялок — на 20% до 1,72 тыс. ед., косилок — на 16% до 688 ед., полноприводных тракторов — на 15% до 597 ед., опрыскивателей — на 10% до 228 ед. Однако к концу года российская машиностроительная отрасль может столкнуться с сокращением производства из-за неблагоприятной экономической ситуации, а также со значительным снижением платежеспособного спроса. Тенденция к сокращению темпов роста в отрасли уже наблюдается. Так, по информации «Росспецмаша», если в январе 2020 года выпуск техники увеличился на 63%, то в марте — на 23%.

«Стресс-факторы этой весны оказали и оказывают отрицательное влияние на рынок в целом и на компанию John Deere и ее дилеров в частности, — рассказывает директор по маркетингу John Deere Александр Беляев. — До марта у нас была очень хорошая динамика по реализации техники, но после падения курса рубля и начала эпидемии активность клиентов существенно снизилась». Единственный позитивный момент, что основной негативный эффект пришелся на начало весны, и к тому моменту многие клиенты уже определились с выбором техники. Но возникают вопросы с прогнозами продаж комбайнов в самое ближайшее время, и пока не ясна динамика развития ситуации на вторую половину года. В случае укрепления курса рубля она может стать более позитивной, надеется он.

Падение цен на нефть и девальвация рубля непосредственно влияют на стоимость ввозимой техники, признает менеджер по развитию рынка Восточной Европы и Weidemann (производит фронтальные и телескопические погрузчики) Денис Пронин. Как следствие, техника компании подорожала в среднем на 25%. «Пандемия короновируса тоже усложнила ситуацию: из-за карантина наши дилеры не имеют возможности работать в нормальном режиме и встречаться с конечными потребителями, — делится он. — Все эти факторы, вероятнее всего, затормозят увеличение продаж, которого мы достигли в начале этого года. По нашим субъективным оценкам мы останемся на уровне объема реализации 2019-го». Что касается других последствий сложившейся ситуации для бизнеса, то начиная с 16 марта компания Weidemann отправила домой с сохранением заработной платы всех сотрудников старше 60 лет. Все остальные по возможности были переведены на режим работы home office. С 6 по 17 апреля останавливалось и само производство техники Weidemann из-за задержек поставок комплектующих, в первую очередь из Италии, сообщает Пронин. На этот период большинство сотрудников предприятия было отправлено в отпуск. И все же первый квартал Weidemann закончил с перевыполнением плана, поэтому кризис планируется преодолеть без больших потерь. Увольнение сотрудников или их перевод на сокращенный рабочий день не планируется, утверждает менеджер.

Кратковременные трудности с поставками комплектующих и сырья на липецкий завод Kverneland Group испытала на первой нерабочей неделе, признается Роберт Цизак. Однако компании удалось их оперативно устранить, и уже с 7 апреля цепочка поставок была восстановлена. Сейчас предприятие работает и отгружает технику российского производства строго по ранее согласованному графику, рассказывал он «Агроинвестору» в середине апреля. «Что касается отгрузок ввозимой из Европы части машин, то здесь также не ожидается задержек, так как основной объем техники и запчастей к сезону уже находится на складах», — рассказывает он. Команда, осуществляющая продажи, работает в прежнем режиме, а сервисные инженеры не прекращают техническое сопровождение аграриев в полях.

Через трудности с поставками компонентов из Европы (особенно из Италии и Германии) прошел и российский производитель агротехники «Ростсельмаш». Сложности были вызваны остановкой производств и нарушением логистических цепочек поставок, связанных с дополнительными мерами ряда государств по ограничению перемещений по их территории, поясняет гендиректор компании Валерий Мальцев. Однако предприятие имеет запас данных составляющих, что позволяет переживать «локальные» кризисы.

В той или иной мере на работе «Ростсельмаша» и на АПК в целом отражаются все появившиеся весной стресс-факторы. Но даже в условиях COVID-19 аграрная отрасль чувствует себя лучше, чем многие другие секторы экономики, уверен топ-менеджер. При этом российский АПК до сих пор испытывает дефицит сельхозмашин и орудий производства. «Как показал нынешний кризис, поставки из-за рубежа могут прекратиться в любой момент, а для аграриев важно, чтобы комплектующие были доступны 24/7, особенно в ходе посевной и уборочной кампании», — акцентирует внимание Мальцев. В таких условиях логично делать ставку на приобретение техники отечественного производства, уверен он. В то же время рост стоимости валюты по отношению к рублю в целом оказывает положительное влияние на отрасль. Это повышает конкурентоспособность российской техники как внутри страны, так и за рубежом, открывая новые экспортные перспективы.

«Еще в начале года мы предполагали, что рынок останется примерно на уровне прошлого года — при условии, что макроэкономические показатели будут стабильны. В январе-феврале мы убедились в правильности наших прогнозов: розничная активность оставалась на уровне того же периода 2019-го и ничего не предвещало беды, — вспоминает бизнес-директор по сельскохозяйственному оборудованию CNH Industrial в России и республике Беларусь Михаил Абовьян. — Однако к концу зимы ситуация резко изменилась, рост курса доллара и евро серьезно повлияли на рыночную ситуацию. Спрос на импортную технику резко упал. И теперь мы уже понимаем, что столкнулись с новой реальностью». В ситуации неопределенности аграриям сложно делать крупные инвестиции, например в сельхозоборудование. Поэтому те, кто могут себе позволить отложить покупку с точки зрения технологических операций, сделают это, думает топ-менеджер. По его мнению, производителям агротехники сейчас особенно важно поддержать существующие парки в рабочем состоянии с точки зрения сервиса и наличия запасных частей, чтобы помочь сельхозкомпаниям выйти из кризиса с минимальными потерями. Эффективной мерой поддержки в этом случае было бы обнуление пошлины на импортные компоненты, считает Абовьян.

Несмотря на отсутствие серьезных государственных ограничений для перемещений товаров, с определенными сложностями столкнулась и «Агро-Нова», делится Карпеев. «К примеру, в период пиковых значений заражения COVID-19 многие водители-международники отказывались от поездок в Европу, заводы временно вводили периоды карантина/ограничений, была заморожена сертификационная деятельность

Овощеводам уже непросто

В начале апреля началось сокращение потребления скоропортящихся товаров, отмечает Ольга Симович из «Райк Цваан Русь». Товар с небольшим сроком хранения, такой как, например, салат, стал пользоваться пониженным спросом у населения, в cупермаркетах остается много нераскупленных овощей, и цены на тепличную продукцию опустились, знает она. «Розничные сети не очень страдают, так как хотя количество посещений снизилось, средний чек вырос. А вот тепличные предприятия несут убытки, сборы продукции идут каждый день, поэтому образуется перепроизводство», — говорит топ-менеджер. Вследствие падения доходов потребители начнут переключаться с премиальных продуктов на низкий ценовой сегмент. Например, пострадает ассортимент томатов, большее предпочтение будут отдавать крупноплодным и среднеплодным томатам по цене 100-150 руб./кг, а не мини-томатам по цене 450-500 руб./кг.

Страдают также мелкие и средние производители овощей в открытом грунте из-за ограничений на передвижение в важных аграрных регионах, таких как, например, Краснодарский край, продолжает Симович. Это приведет к уменьшению площадей под трудоемкими культурами: капустными, салатами, сельдереем. «Производители переключаются на столовую свеклу или вообще уходят в зерновые культуры», — утверждает она.

Семена успели купить

По мнению директора «Сингенты» Джонатана Брауна, важным фактором развития отечественного АПК в этом году станет именно девальвация рубля. Прогнозируемый рост цен на российские экспортные агрокультуры обеспечит более высокий уровень рентабельности растениеводства, полагает он. Топ-менеджер надеется, что правительство в полной мере осознает критически важный характер работы аграрной отрасли для обеспечения продовольственной безопасности в краткосрочной и долгосрочной перспективе. Это поможет преодолеть трудности, вызванные распространением COVID-19. Воздействие пандемии на логистическую цепочку самой «Сингенты» как в России, так и в других странах мира было минимальным, рассказывал Браун в середине апреля. «Однако ситуация непредсказуема, и мы не можем дать точных прогнозов на ближайшие месяцы», — признавал он. В то же время компания была вынуждена пойти на коррекцию действующих цен для того, чтобы покрыть, хотя бы частично, возникающие курсовые и финансовые риски в условиях резкого снижения курса рубля. Что касается спроса на продукты «Сингенты», то продажи шли обычными темпами, без каких-либо проблем со стороны сельхозпроизводителей, которые не меняют своих привычек из-за коронавируса.

Основные продажи семенных компаний заканчиваются к марту, то есть сезон 2020 года, по сути, завершен. Тем не менее один из лидеров этого рынка — «Евралис Семанс Рус» — зафиксировал цены в рублях для продаж текущего сезона, чтобы его клиенты не зависели от скачков курса валют. Кроме того, существует целый ряд рисков, которые могут отразиться на бизнесе в следующем сельхозгоду, комментирует директор по маркетингу компании Евгений Щедрин. «Сокращения продаж мы не ожидаем, так как сейчас мы наработали клиентскую базу и установили партнерские отношения с дистрибьюторами, но конкуренция будет ужесточаться, и выигрывать сделки станет сложнее, — считает он. — При сохранении запретов на вывоз семян подсолнечника (поставки из России данной агрокультуры, а также сои, крупяных культур и некоторых овощей ограничены Евразийской экономической комиссией с 12 апреля по 30 июня 2020 года — АИ) его площадь, скорее всего, сократится, а значит, на меньшее количество клиентов останется то же количество компаний с амбициозными планами продаж». Также топ-менеджер опасается снижения доступности кредитов для аграриев, что может повлечь за собой повышение риска неплатежей. Кроме того, уменьшение платежеспособного спроса населения может создать проблемы с реализацией продукции переработчикам.

К середине апреля практически все агрокомпании, которые выращивают овощную продукцию в открытом грунте или в пленочных теплицах, семена уже закупили, отмечает гендиректор «Райк Цваан Русь» (поставщик семян овощных культур) Ольга Симович. Но с апреля по июнь идут закупки у тепличных комбинатов, сев у которых начинается обычно в июле-августе. «Им сейчас очень сложно планировать свои производственные программы, — знает она. — Одни игроки рынка уже сейчас в срочном порядке закупают семена, удобрения, клипсы и прочие расходные материалы для выращивания, чтобы быть готовыми к повышению цен, другие решили пока переждать карантин и не предпринимать поспешных действий». Влияние сложившейся ситуации на бизнес производители семян почувствуют, скорее всего, уже осенью, прогнозирует Симович.

Обычно сельхозпроизводители выбирают поставщиков семян и подписывают контракты осенью или зимой, акцентирует внимание гендиректор «КВС РУС» Игорь Бруевич. А так как экономические стресс-факторы проявились уже в конце сезона продаж, то с точки зрения контрактов эти процессы не сильно повлияли на бизнес. Но практически все поставщики столкнулись с теми или иными сложностями в поставках, считает он. «Из-за карантинных мероприятий сложнее было найти транспорт, дольше выписывались документы и фитосанитарные сертификаты, появлялись дополнительные очереди при пересечении границ, — перечисляет топ-менеджер. — Сначала с такими проблемами столкнулась Европа, а затем это стало проявляться и у нас. Была нервозная обстановка, в том числе и потому, что аграрии начали полевые работы на 10-14 дней раньше обычных сроков. Но в итоге мы успели все доставить вовремя».

Президент Российской ассоциации производителей удобрений (РАПУ) Андрей Гурьев уверен, что оценивать последствия всего комплекса факторов, повлиявших и на мировую, и на российскую отрасль минеральных удобрений в начале этого года, преждевременно. Внутренний рынок остается для российских производителей приоритетным: в январе — марте предприятия — члены РАПУ поставили российским аграриям почти на 40% больше минудобрений, чем в I квартале 2019 года. При этом, по данным Росстата, в первые месяцы 2020-го их средняя цена находилась на уровне двухлетних минимумов. «С начала года спрос на минеральные удобрения остается на рекордном уровне и обеспечивается предприятиями отрасли в полном объеме, — констатирует Гурьев. — Причем основную долю продукции мы поставили на российский рынок в марте, когда в мире уже была объявлена пандемия коронавируса».

События I квартала в целом не отразились на уровне обеспеченности потребителей минудобрениями, подтверждает гендиректор сети «ФосАгро-Регион» Андрей Вовк. Так, сама компания увеличила объем реализации своей продукции аграриям в полтора раза до 1,2 млн т. «Большая часть объемов была законтрактована в октябре — феврале, поэтому в части накопления минеральных удобрений к посевной наши клиенты подошли полностью подготовленными», — утверждает топ-менеджер. С введением карантина и режима всеобщей самоизоляции региональные компании сети «ФосАгро-Регион» взаимодействуют с потребителями в удаленном режиме, а в центрах дистрибуции организована бесконтактная отгрузка продукции.

«В условиях самоизоляции в регионах мы стали активнее использовать цифровые коммуникации, — сообщает заместитель гендиректора по продажам и маркетингу «ФосАгро» Сергей Пронин. — В начале года мы перевели в режим постоянной эксплуатации торговую онлайн-платформу «ФосАгро», через которую аграрии уже начали заказывать минеральные удобрения. Конечно, о массовом использовании онлайн-продаж говорить пока рано, но с учетом глобального роста тренда на удаленную коммерцию электронная торговля может найти свою нишу среди продвинутых потребителей из сегмента малых и средних сельхозпредприятий». Еще одним перспективным направлением продаж в условиях ограничения коммуникаций, по мнению топ-менеджера, могут стать электронные биржевые торги минеральными удобрениями на Санкт-Петербургской международной товарно-сырьевой бирже. Они уже развиваются сверхдинамично. По данным Пронина, в январе — марте на наиболее востребованные марки фосфорсодержащих и NPK-удобрений «ФосАгро» пришлось более 60% объема всех биржевых торгов. Поэтому с апреля компания расширила спектр продукции, которые будут доступны для приобретения через биржу.

Антикризисные предложения

Чтобы поддержать сельхозпроизводителей и помочь им пережить трудное время, поставщики средств производства разрабатывают различные антикризисные решения. Так, у «Сингенты» действует программа «Зорро», которая уже показала свою эффективность в плане защиты от снижения цены на зерновые. «Суть программы проста: производитель покупает необходимый объем СЗР и семян у официального дистрибьютора нашей компании и выбирает день, когда хочет зафиксировать цену на пшеницу на бирже», — рассказывает Джонатан Браун. В конце года «Сингента» и агропроизводитель сверяют зафиксированную цену с рыночной, и если рыночная цена окажется ниже, производитель получает бонус. Сумма бонуса равна проценту снижения цены на бирже, умноженному на объем закупок. «Помимо финансовых решений мы также работаем над использованием цифровых инструментов для удаленной поддержки сельхозпроизводителей в период карантинных мер, — добавляет он. — Например, провели вебинар на тему „Коронавирус и сельское хозяйство: чего ожидать?“, на котором собрали в одном эфире ведущих представителей АПК и экспертов, чтобы обсудить сложившуюся ситуацию. Кроме того, используем удаленный мониторинг полей Cropio, чтобы даже на расстоянии наши клиенты могли получать рекомендации по применению СЗР, анализ потенциала полей, поддержку специалистов».

Weidemann совместно с «Росагролизингом» предлагает антикризисную программу по приобретению техники с отсрочкой платежа по основному кредиту на один год с предоплатой 0%. Данная программа действует до 1 июня, сообщает Денис Пронин. Помимо этого, в апреле компания начала акцию, суть которой состоит в дополнительном премировании дилеров для стимулирования продаж.

Kverneland, чтобы помочь аграриям не отказываться от ранее намеченных планов по обновлению парка машин из-за текущих курсовых колебаний, объявила о распродаже техники со своего склада в рублях. По словам Роберта Цизака, предложение распространяется на все машины, ввезенные на территорию России на 1 марта этого года, при условии отгрузки техники до 31 мая 2020-го.

Специальные программы для своей продуктовой линейки самостоятельно, а также при сотрудничестве и поддержке вендоров разработала и компания «Агро-Нова», рассказывает Сергей Карпеев. «Сельхозпроизводители очень чутко относятся к курсовым разницам, именно поэтому мы сделали упор на индивидуальные ценовые предложения в рублях либо на фиксацию более комфортных курсов оплат, чем установленные Центробанком», — отмечает он.

CNH Industrial предложила поддержку своим покупателям и дилерам в виде частичной компенсации роста курса, говорит Михаил Абовьян. Это даст им возможность купить технику с определенным дисконтом. Что касается запасных частей, то здесь ситуация не такая острая, так как их объем поставок гораздо больше, и на складах сейчас имеется достаточное количество позиций, утверждает он.

Чтобы поддержать продажи, компания John Deere совместно с дилерами тоже разрабатывает различные программы по финансированию и скидкам на складскую технику, а также по рассрочке платежа для определенных клиентов.

Время для возможностей?

Как будет дальше развиваться экономическая ситуация и как она повлияет на сельскохозяйственный бизнес, участники аграрного рынка пока не спешат прогнозировать. Девальвация рубля может привести к ослаблению спроса на средства производства и его структурным изменениям, полагает Евгений Щедрин. В частности, замена более дешевыми семенами для экономии вполне возможна, особенно если сельхозпредприятие нацелено на сокращение затрат, а не на расчет выхода прибыли с одного гектара, говорит он. Падение цен на нефть может уменьшить субсидии аграрного сектора, что ставит под сомнение, будет ли отрасль так же динамично развиваться в ближайшие несколько лет, как развивалась до этого спада. «Теряя маржинальность, сельхозпроизводители станут искать другие пути для ее получения, сократят часть непрофильных инвестиций, переориентируются на иные агрокультуры, которые более маржинальны в моменте, будут пытаться сократить расходы, — предполагает топ-менеджер. — Часть аграриев вынужденно перейдет на более дешевые составляющие производства. Крупные игроки могут запустить реально работающие программы, например, собственного семеноводства».

Рост цен на продовольствие и положительная динамика цен на зерно позволит сельхозпроизводителям больше заработать в этом году, что повысит их платежеспособность, верит Валерий Мальцев. Но в то же время существуют риски продления и ужесточения карантинного режима в стране, говорил он в середине апреля. Как будет развиваться ситуация с коронавирусом и, соответственно, его воздействием на мировую и российскую экономику, пока сказать трудно, отмечал тогда же Алексей Коренев. «Пока даже непонятно, когда именно мы пройдем пик роста заболеваемости и какими темпами потом масштабы эпидемии будут сокращаться. Соответственно, неясно, будет ли продлен режим самоизоляции и насколько, — рассуждал он. — Более того, основные проблемы у отечественного бизнеса начнутся не сразу по окончании карантинных мер, а примерно через три-шесть месяцев, когда вынужденный простой, разрыв контрагентских связей, снижение спроса со стороны конечных потребителей проявится в наибольшей мере».

Несмотря на эпидемию, выпуск продовольственной продукции является базовым для страны, обращает внимание Щедрин. Закрывать или замораживать сельскохозяйственное производство никто не станет. На несколько месяцев могут усложниться логистические цепочки, но в целом отрасль будет функционировать. А вот рецессия экономики несет в себе более существенные риски, предупреждает топ-менеджер. Здесь и доступность кредитов, и получение субсидий, и спрос на продукцию со стороны переработчиков, который может уменьшиться из-за падения платежеспособного спроса населения. Также переработчики сельхозсырья и производители продовольствия могут пострадать из-за падения бизнеса в HoReCa отрасли, опасается Щедрин.

Развитие ситуации на мировых рынках будет зависеть от действий правительств других стран в части продления и введения дополнительных ограничений, связанных с режимом карантина, продолжает Мальцев. Базовый прогноз по продажам самого «Ростсельмаша» на этот год пока остается неизменным — показатели останутся на уровне 2019-го. «При этом, будучи реалистами, мы не исключаем, что если ситуация с продлением и введением дополнительных ограничений, связанных с режимом карантина, будет усугубляться, то мы будем вынуждены пересмотреть наши прогнозы в сторону снижения», — делится топ-менеджер.

Для аграриев из-за роста курса могут увеличиться цены на многие средства производства, в себестоимости которых присутствует импортная составляющая, признает Игорь Бруевич. Также не очень понятно, что будет происходить с финансированием основных и оборотных средств, будут ли оставаться программы субсидирования. С другой стороны, ослабление рубля делает более конкурентоспособным экспорт сельхозпродукции. «Очень важный фактор — реальные доходы населения: изменение платежеспособности и структуры потребления повлияет на спрос на многие продукты питания, а дальше по цепочке и на аграрное сырье», — акцентирует внимание топ-менеджер.

Вызванные коронавирусом и новым экологическим законодательством ограничения в производстве действующих веществ средств защиты растений и сопутствующих компонентов в Китае станут в полном объеме видимы только во втором и третьем кварталах текущего года, ожидает Джонатан Браун. Это может оказать влияние на международные поставки этих составляющих. По всей России тоже существуют сложности с транспортировкой из-за необходимости получения специальных пропусков. По мнению топ-менеджера, это может нарушить поставки семян и СЗР сельхозпроизводителям в некоторых регионах. «Мы прилагаем все усилия для преодоления этих препятствий и работаем в постоянном контакте с местными властями, чтобы справиться с ситуацией и обеспечить легкие пути передвижения как наших сотрудников, так и продуктов для хозяйств, — уверяет он. — Но, опять же, хорошо то, что и региональные, и федеральное правительства стремятся оказать поддержку сельскому хозяйству — просто методы и решения нуждаются в быстрой реализации».

Европейский агропромышленный комплекс может оказаться парализованным в этом году из-за запрета въезда сезонных рабочих, а местные потребители могут остаться без свежих овощей на полках, предполагает Ольга Симович. «В связи с этим, может быть, российским производителям овощей удастся выйти на мировой рынок? — задается вопросом она. — Ведь кризис — это не только потери, но и время для возможностей».

В подготовке статьи участвовали Татьяна Кулистикова и Елизавета Литвинова