Журнал «Агроинвестор»

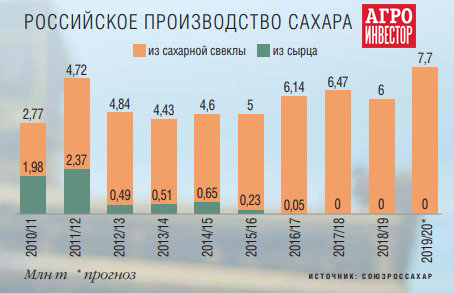

Высокий урожай сахарной свеклы вкупе с возросшей эффективностью перерабатывающих предприятий привел страну к новому рекорду по производству сахара. В текущем сельхозгоду его может быть выработано более 7,7 млн т. С учетом имеющихся запасов и продолжающегося импорта излишек сладкого продукта оценивается в 2,2 млн т. Рынок немного поддерживает активизировавшийся экспорт, но цена сахара все равно остается близкой к его себестоимости

По прогнозу Союзроссахара, производство сахара в сезоне-2019/20 станет рекордным и может достигнуть 7,7 млн т. Только из заготовленного заводами на 10 февраля сырья будет выработано 7,51 млн т, но заготовка свеклы еще продолжается на двенадцати предприятиях, уточнял тогда ведущий эксперт Института конъюнктуры аграрного рынка (ИКАР) Евгений Иванов. С учетом переработки сиропа и мелассы потенциал выпуска сахара в текущем сельхозгоду составлял 7,95 млн т (в 2018/19-м фактически было выпущено 6,13 млн т). «Но свою роль, конечно, сыграли погодные риски: убрали не 100% площадей, а неоднократный переход температуры через ноль (оттепель после морозов) заметно увеличил потери хранения собранного сырья, — обращал внимание эксперт. — Таким образом, в реальности потенциал производства за сезон составляет около 7,8 млн т».

Производственные показатели

Рекордному производству сахара в текущем сезоне способствовал ряд факторов. Во-первых, несмотря на призывы властей сокращать посевы сахарной свеклы, в 2019 году они опять выросли — до 1,14 млн га, что стало вторым после рекорда 2017 года показателем. Во-вторых, погода на протяжении всего периода роста агрокультуры благоприятствовала ему практически во всех свеклосеющих регионах. В результате урожайность ниже 2018 года отмечалась только в двух регионах — Брянской области и Карачаево-Черкесии, а валовой сбор получился меньше лишь в Брянской и Волгоградской областях, рассказывает Иванов. На середину декабря прошлого года, согласно информации Минсельхоза, в целом по стране было накопано более 53 млн т.

Темп уборки-2019 отставал от предыдущего года с конца августа по конец сентября в связи с более высокой урожайностью свеклы. Для минимизации потерь хранения производители выкапывали столько, сколько могли переработать заводы, с учетом минимальных запасов на один-два дня работы. Хозяйства и заводы начали формировать запасы на длительное хранение только с последних чисел сентября — начала октября (кроме Юга, где работали с колес до середины октября), знает эксперт ИКАР. Такая стратегия действительно позволяет сократить потери хранения, повысить урожайность, но и увеличивает риски неуборки оставшихся площадей из-за неблагоприятной погоды. «Только призаводские остатки сырья дадут возможность работать до конца февраля 2020 года как минимум одному заводу — Хохольскому (Воронежская область, входит в „Продимекс“), а благодаря полевому хранению свеклы могут продолжить переработку до марта Черемновский (Алтайский край, „Доминант“), Кирсановский (Тамбовская область, ГК „АСБ“) и другие», — говорил Иванов в середине февраля. До июля на сиропе будет работать Добринский сахарный завод (Липецкая область, «Сюкден»), на мелассе — Ольховатский (Воронежская область, «Продимекс»), Знаменский и Чернянский (Тамбовская и Белгородская области, оба принадлежат «Русагро»).

«Сезон однозначно рекордный: за всю историю российской свеклосахарной отрасли отечественные заводы никогда не вырабатывали столько сахара — более 7,7 млн т, — комментирует заместитель гендиректора «Продимекса» (крупнейший в России производитель сахара) Вадим Ерыженский. — Вклад нашей компании составил более 1,6 млн т, что почти на 300 тыс. т больше показателя-2018/19». Текущий сезон в группе начали южные заводы в Ставропольском и Краснодарском краях в первых числах августа, на 10 февраля все еще продолжали работу два предприятия в Воронежской области — Елань-Коленовский и Хохольский, уточняет топ-менеджер. По его словам, все заводы холдинга освоили более 11 млн т свеклы (в 2018-м — около 9 млн т), из этого объема 65% составило сырье собственного производства. «Своя свекла — гарант обеспеченности заводов в минимально допустимом объеме, сокращать объем ее производства нельзя, и мы не планируем этого делать, — отмечает Ерыженский. — Урожайность агрокультуры в прошлом году у нас выросла примерно на 25%».

Заводы «Русагаро» в сезоне-2019/20 произвели 882,6 тыс. т сахара, проработав на свекле до 156 дней. В сравнении с показателями прошлого сельхозгода рост производства составил 17%. Открытие свеклосахарного сезона в 2019 году состоялось 25 августа, закрытие — 3 февраля 2020 года. Всего предприятия компании переработали 6,1 млн т сахарной свеклы, включая 3,8 млн т сырья, поставленного собственными хозяйствами, со средним показателем дигестии 18,4%. В течение 2019 года группа также выпустила 31,2 тыс. т сахара из мелассы, а к началу следующего сезона холдинг планирует произвести из нее еще около 90 тыс. т. «В целом мы получили рекордный выход сахара с гектара, рекордное производство свекловичного сахара и рекордно низкие цены», — прокомментировал «Агроинвестору» гендиректор «Русагро» Максим Басов.

2019/20 сельхозгод стал рекордным, но в то же время принес много вызовов, вторит остальным финансовый директор «Сюкдена» в России Глеб Тихомиров. «Высокие урожайность и показатель выхода сахара привели к огромному производству, общее предложение которого дополнилось выпуском продукции из сиропа и мелассы, импортом из Беларуси, а также переходящими запасами, — комментирует он. — Это спровоцировало падение внутренних цен и в то же время позволило выйти на мировой рынок с поставками сахара морем в контейнерах». Но ситуация в отрасли все еще остается сложной, так как весь излишек продукции (порядка 1,8 млн т) вывезти трудно, а значит, уровень цен до конца 2020 года останется ниже уровня себестоимости, прогнозирует топ-менеджер.

Выпуск сахара всеми заводами «Сюкдена» в этом сезоне должен составить порядка 800 тыс. т с учетом производства из сиропа, что на 35% больше, чем в 2018/19-м, сообщает Тихомиров. По его словам, в текущем сельхозгоду предприятия компании приступили к переработке на неделю раньше обычного (в июле и августе) благодаря тому, что сев сахарной свеклы также начался на две недели ранее, а благоприятные погодные условия обусловили быстрый темп ее уборки, которая при этом растянулась до декабря из-за рекордного урожая. «Три наших завода — Тбилисский, Каменский и Елецкий — остановились в течение января, а Добринский продолжил переработку еще и в феврале, в марте-апреле он будет работать на сиропе», — уточняет топ-менеджер. В общей сложности предприятия «Сюкдена» освоили более 5 млн сахарной свеклы, из которых сырье собственного производства составило 50% (в сезоне-2018/19 — 3,6 млн т и 53% соответственно). Средний сбор с гектара по всем агрофирмам компании вышел на уровень около 410 ц, дигестия опустилась до 18,42% против 19,14% годом ранее.

Сахарные заводы концерна «Покровский» переработали в текущем сезоне более 2 млн т сахарной свеклы, выработав 304 тыс. т сахара. Для сравнения, в 2018/19-м объемы составили 1,16 млн т и 163 тыс. т соответственно. «Переработку начали 29-30 августа 2019 года, закончили 22 декабря, — делится директор по развитию компании Михаил Пак. — Из общего освоенного объема сырья 55%, или почти 1,14 млн т, было собственного производства». Средняя урожайность тоже увеличилась с 408 ц/га в 2018-м до 594 ц/га в завершившемся году, дигестия выросла с 16,51% до 16,96%.

«Балашовский сахарный комбинат» (Саратовская область) увеличил объемы переработки сырья по сравнению с предыдущим сезоном примерно на 100 тыс. т. По оценкам гендиректора компании Андрея Чернышева, всего завод может освоить около 430 тыс. т, выпустив 65-70 тыс. т сахара. Предприятие должно было проработать до конца февраля, делился планами руководитель в середине месяца. Сахарной свеклой в собственных хозяйствах компании было занято около 10,5 тыс. га, урожайность в зачетном весе составила 480 ц/га. «Производственные показатели получились прекрасные, а вот с экономикой — катастрофа! — восклицает Чернышев. — Сахарная промышленность находится в глубочайшем кризисе, которого за современную историю России, пожалуй, и не было никогда. И выходить из него отрасль будет, скорее всего, с потерями перерабатывающих мощностей». Все будет зависеть от того, насколько закредитованы предприятия, какие возможности есть у крупных холдингов и у небольших производителей. Но при цене сахара менее чем 20 руб./кг можно говорить только о «колоссальных убытках», утверждает Чернышев.

Рентабельность и инвестиции

На фоне перепроизводства цены на сахар в стране в последние несколько месяцев держались ниже мирового уровня. По словам Иванова, такая ситуация в новейшей истории России была всего дважды — осенью 2016-го и 2011 годов, и продолжалась недолго — несколько недель. «В середине ноября 2019-го оптовые цены немного приподнимались ото дна и далее медленно сползали вниз, так как внутренние запасы сахара продолжали увеличиваться до последних чисел января, тогда как в прошлые годы уже с началом зимы они начинали сезонно сокращаться», — рассказывает он. По данным Росстата, на минимуме сахар у промышленных производителей стоил в декабре 2019-го 17,6 руб./кг, в январе средняя цена составляла 20,4 руб./кг.

Сахарный сектор третий год находится в кризисе, и для выхода из него необходима реструктуризация отрасли, уверен Михаил Пак. «Этот процесс будет заключаться в уходе с рынка неэффективных игроков, которых, по нашим подсчетам, в стране около 10-15. Эффективные предприятия, напротив, будут модернизировать производство, наращивать мощности, снижать себестоимость», — рассуждает он. Сейчас лишь малая доля заводов работает с низкой рентабельностью, другие — с нулевой или даже отрицательной, так что будет происходить естественный, хоть и болезненный процесс отбора, прогнозирует топ-менеджер. Что касается концерна «Покровский», то рентабельность выращивания сахарной свеклы его хозяйствами в 2019 году составила менее 7%, производства сахара — около 0%, а самих сахарных заводов — около 4% (за счет прибыли от продажи гранулированного жома и мелассы), делится он.

Из-за сложной ситуации в отрасли холдинг «Продимекс» принял решение временно закрыть Мелеузовский сахарный завод в Башкирии. Из всех предприятий компании у этого самая высокая себестоимость производства, поскольку оно менее чем наполовину обеспечено собственной свеклой, основной объем сырья для переработки поставляют независимые хозяйства. Из-за риска дефицита свеклы завод заключал договоры с аграриями на выгодных им условиях. При этом свекла вывозится и доставляется на завод за его счет, что связано с дополнительными расходами. Завод законсервирован и будет сохранен в работоспособном состоянии до тех пор, пока экономическая ситуация не станет более благоприятной, рассказывал ранее «Агроинвестору» Ерыженский. «Условия для запуска завода простые: переработка сахарной свеклы, закупленной у производителей, должна иметь положительную рентабельность, — отмечал он. — Для этого есть два пути: либо резкое снижение затрат на производство сахара (что маловероятно), либо рост рыночной цены на белый сахар до экономически выгодных значений». В холдинге не осталось заводов с такими высокими затратами на производство сахара, и, если ситуация на рынке не ухудшится, останавливать другие заводы компания не собирается, уверил топ-менеджер.

По словам Ерыженского, сахарный завод в законсервированном состоянии может находиться сколь угодно долго, поскольку необходимый минимум работников на нем все-таки останется для обеспечения сохранности и работоспособности оборудования. «Другое дело, что в этот период предприятие не будет приносить ничего, кроме расходов на его содержание, и в интересах собственника запустить его как можно быстрее», — отмечает он.

По мнению Иванова, если грамотно провести консервацию производства на Мелеузовском заводе и обеспечить охрану, он может стоять долгие годы и вернуться в строй относительно безболезненно. «Другое дело, что некоторым владельцам сахарных предприятий, возможно, придется задуматься о смене рода деятельности, — обращает внимание он. — Сахарный завод — уникальная развитая индустриальная площадка с железнодорожными ветками, автодорогами, собственной ТЭЦ, газопроводом, электросетями, множеством помещений и складов. На таких мощностях можно вести практически любую деятельность». По словам эксперта, нужно ставить вопрос о системном и плановом перепрофилировании на иное производство самых неэффективных сахарных заводов и о всесторонней поддержке сотрудников таких предприятий и местной социальной сферы.

Своевременная модернизация, проведенная на других предприятиях «Продимекса», значительно повысила эффективность производств как в растениеводстве, так и в переработке. «За счет снижения затрат сейчас мы имеем рентабельность, достаточную для выполнения всех наших обязательств по уплате налогов и выплате зарплат», — утверждает Ерыженский. Инвестиционная программа холдинга была значительно пересмотрена в сторону уменьшения сумм, однако все еще остается «довольно объемной», добавляет топ-менеджер.

В текущем сезоне о рентабельности свеклосахарного производства говорить не приходится, признает Тихомиров. Цены на сахар и сырье опустились до уровня существенно ниже себестоимости, тем самым сделав доходность отрицательной. «Единственное, что помогает перекрыть убытки сахарного бизнеса в 2019/20 сельхозгоду, — это другие агрокультуры в нашем севообороте, в частности пшеница и подсолнечник, — рассказывает топ-менеджер. — Об инвестициях же говорить пока сложно, так как отрасль переживает не самые лучшие времена, сейчас основная цель — сосредоточить все усилия на снижении себестоимости и повышении производительности труда».

В 2019 году средняя цена сахара составила 24,8 руб./кг без НДС, что на 14% меньше показателя 2018-го, сообщает Басов. При этом выручка сахарного сегмента «Русагро» выросла за год до 7,8 млрд руб. (+23%) за счет увеличения объемов продаж сахара на 110% — до 295 тыс. т. Однако рентабельность производства в этом сезоне находится на низком уровне, отмечает топ-менеджер. По его словам, крупных инвестиций в развитие сахарного бизнеса компания не планирует, также как и не планирует закрывать свои заводы.

Закрытие предприятий не планируется и в концерне «Покровский». В то же время компания намерена вложить в развитие сахарного бизнеса около 1 млрд руб. Основные инвестиции направлены в реконструкцию жомосушильных отделений: поставлена задача сушить и гранулировать 100% жома, уточняет Михаил Пак.

«При складывающихся в текущем сезоне ценах производство сахара дает глубокий убыток, — констатирует владелец компании «Делос» (в составе — Залегощенский сахарный завод в Орловской области и Лопандинский в Брянской) Владимир Гусев. — Стараемся сдерживать продажи в надежде, что продукция все-таки начнет дорожать. Спасает то, что мы выращиваем большой объем зерна, его реализация помогает держаться на плаву». По его словам, «плохую службу» сослужил холдингу и 2018 год. В том смысле, что он был неплохим с точки зрения рентабельности, и компания вложилась в развитие своих перерабатывающих предприятий. «Все эти затраты наложились на себестоимость 2019 года, поэтому нам особенно было непросто», — говорит Гусев. Теперь основной целью «Делоса» является снижение себестоимости производства уже в следующем сельхогоду. Сократить расходы компания рассчитывает за счет коррекции агротехнологических мероприятий. «И никаких инвестиций в развитие!» — акцентирует внимание он. Даже ремонт будет проводиться точечно и только на тех объектах, которые находятся в аварийном состоянии и могут не проработать еще один сезон.

От снижения цены на сахар, конечно, пострадали и сельхозпроизводители. В хозяйстве «Луч» (Курская область, более 2 тыс. га сахарной свеклы) урожай свеклы в 2019 году получился почти таким же, как в 2018-м, а выручка при этом упала на 220 млн руб., утверждает гендиректор компании Иван Голенищев. Тем не менее результатами сезона руководитель доволен. Сахарная свекла для предприятия стала третьей по маржинальности после кукурузы и пшеницы. И все благодаря рекордной урожайности, которая в этом году достигла 804 ц/га. Такому результату способствовали как погода, так и высокий уровень агротехнологии выращивания агрокультуры. По мнению Голенищева, хозяйствам, которые собирают свеклы менее чем 500 ц/га, в отрасли «делать нечего». «Себестоимость будет слишком высокой, и при нынешних ценах ничего, кроме убытков, таким производителям ждать не следует», — поясняет он.

Директор краснодарского «Заречья» Валерий Киященко урожайностью 2019 года — более 500 ц/га — доволен. Особенно с учетом того, что годом ранее из-за засухи по агрокультуре был провал. «Сработали в ноль», — сообщает он. И одна из причин такой ситуации в отрасли, по мнению руководителя, кроется не только в высоком урожае и низких ценах, но и в том, что российские сахарные заводы в большинстве своем не умеют делать «хороший сахар». «Он никому не нужен, на складах его скопилось огромное количество, и за рубежом он востребован только в случае минимальных цен», — говорит Киященко.

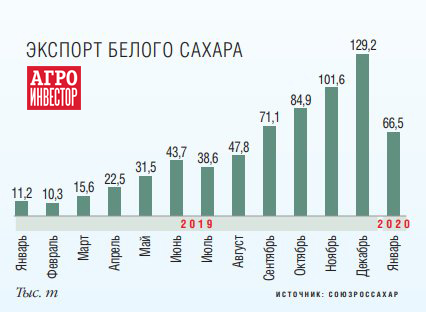

Вывоз активизировался

Тем не менее экспорт сахара в этом сезоне может даже немного превысить 1 млн т, прогнозирует ИКАР. Это хоть и является рекордом для России, но такого объема недостаточно для нормализации баланса на внутреннем рынке сахара, считает Иванов. По его оценке, для этого вывоз должен превысить 2-2,5 млн т. «Пока мы не используем для отгрузок немалый теоретический потенциал морского экспорта в контейнерах. Так, с ноября 2019 года из страны экспортировано морем через Новороссийск лишь несколько тысяч тонн сахара и лишь в несколько стран Средиземноморья», — приводит пример эксперт. Союзроссахар ожидает, что по итогам сезона экспорт составит 800 тыс. т, запасы — 2,2 млн т.

Выпустить излишки любой продукции на мировой рынок можно, только серьезно уронив цену, отмечал на 11-й международной аграрной конференции «Где маржа» гендиректор ИКАР Дмитрий Рылько. «Но, в отличие от зерна и масличных, в ситуации с сахаром ронять ее нужно очень сильно, потому что в данном сегменте нет очевидного рынка, который мог бы принять отечественный белый сахар, — сказал он. — С начала сезона за рубеж удалось пристроить около 500 тыс. т, но для серьезного роста объемов отгрузок необходимы новые рынки, инвестиции в портовую инфраструктуру, развитие контейнерных перевозок». Сейчас, добавил эксперт, отправить контейнер сахара из России стоит в 1,5-2 раза дороже, чем из той же Турции. Все это отрицательно влияет на конкурентоспособность России на внешних рынках. По мнению эксперта, если вывоз продолжится хотя бы теми же темпами, что и в первой половине сезона, прогноз на цены до конца сезона «выглядит позитивно»: сахар может немного подорожать.

Несмотря на провал российских цен на сахар существенно ниже мировых, экспорт сахара из России пока идет в меньших, чем необходимо, объемах, продолжает Иванов. При этом на некоторые традиционные для России рынки до сих пор не поставлено ни одного килограмма сахара (например, в Афганистан), по другим же обычным направлениям поставки не всегда регулярны (не каждый месяц) и пока не вышли на возможные уровни. С января 2020-го закрылся пошлиной на белый сахар в 20% Узбекистан и поставки туда тоже заметно сократились, отмечает эксперт. Экспорт же в республику свекловичного сахара-сырца вагонами-хопперами в силу множества причин пока вряд ли сможет превысить уровень 5-10 тыс. т в месяц. «Самое печальное, что пока для российского сахара не открылось ни одного нового емкого рынка», — подытоживает Иванов.

Превышение объема производимого сахара над уровнем внутреннего потребления явилось мощным катализатором развития экспорта, комментирует Ерыженский. Кроме того, активизации вывоза в значительной мере способствовала транспортная субсидия, выплачиваемая экспортерам Минсельхозом при участии Российского экспортного центра, полагает он. В этом сезоне (по состоянию на середину февраля) «Продимекс» поставил на внешние рынки уже почти 210 тыс. т сахара против 140 тыс. т в предыдущем.

«Сюкден» с августа 2019 года по январь 2020-го включительно отправил за рубеж более 60 тыс. т сахара, в то время как за весь прошлый сельхозгод — около 36 тыс. т, рассказывает Тихомиров. Ключевыми направлениями для компании в этом сезоне стали Таджикистан, Казахстан и Азербайджан, а также в первые месяцы — Узбекистан. Кроме этого, компания начала отгрузки сахара морем в контейнерах в Сербию и сейчас ведет переговоры с рядом других стран дальнего зарубежья. В сезоне-2018/19 рынками сбыта для «Сюкдена» были только Казахстан и Киргизия.

«Делос» традиционно отправляет свой сахар в Казахстан. Есть предложения и по другим направлениям, в том числе из Сербии, но с начала 2020 года на внешние рынки компания свою продукцию пока не грузила. «Смотрим, какая цена лучше, и пока экспортная преимуществ не имела, поэтому в основном реализовывали сахар на внутреннем рынке», — поясняет Гусев.

«Балашовский сахарный комбинат», напротив, сейчас поставляет сахар только на экспорт — в страны СНГ и через трейдеров в дальнее зарубежье. Отгрузкам в Казахстан способствует удобное логистическое положение Саратовской области по отношению к республике. Однако, по мнению Чернышева, экспорт сахара для России — это признак кризиса отрасли, ведь его производство из сахарной свеклы более затратно, чем из сахарного тростника. Поэтому конкуренция с последним на мировых рынках возможна только при очень низких ценах на первый. «При отсутствии понимания и поддержки отрасли государством дальше нас ждет монополизация рынка двумя-тремя компаниями со всеми вытекающими отсюда последствиями, — опасается руководитель. — Все это чревато взлетом стоимости продукции и появлением панических настроений на рынке: сегодня цена на сахар — это проблема производителей, а когда она подскочит до 60-80 руб./кг — станет их виной».

Что делать

Первым шагом для выхода отрасли из кризиса должно стать сокращение площадей сахарной свеклы. По подсчетам Евгения Иванова, и в России, и в ЕАЭС посевы агрокультуры необходимо сократить на 15-20%. Минсельхоз же пока прогнозирует их уменьшение всего на 5,2% до 1,08 млн га, что вряд ли сильно поможет рынку. При благоприятной погоде с такой площади вполне можно собрать и более 50 млн т свеклы, а это — опять перепроизводство сахара.

«Заречье» планирует сократить посевы более чем вдвое — с 500 га до 200 га. «В этом году улучшения ситуации на рынке не будет, — уверен Валерий Киященко. — Сеять себе в убыток смысла нет». Однако совсем отказываться от агрокультуры хозяйство пока не думает. Компания занимается производством семян озимой пшеницы, а их хорошо высевать в том числе после сахарной свеклы, поэтому ее нужно сохранить в севообороте, объясняет руководитель.

Будет корректировать собственные площади «Балашовский сахарный комбинат». «Сократим процентов на 15», — делится планами Андрей Чернышев. Такого же снижения он ожидает и в целом по стране. Кроме того, компания планирует «закручивать все гайки», откладывать любые инвестиции и собирается жестко экономить. «В общем, будем делать то, что положено в кризис», — говорит руководитель.

«Покровский» уменьшит посевы сахарной свеклы примерно на 8%, или 1,7 тыс. га. Кроме того, в стратегии концерна сокращение издержек, углубление переработки сырья за счет совершенствования технологических процессов, снижение производственных потерь сахара и расширение экспорта продукции сахарных заводов, сообщает Михаил Пак.

Несмотря на рекордную урожайность прошлого года и тот факт, что свекла, даже несмотря на падение цен, осталась для «Луча» прибыльной, в 2020-м компания может и вовсе отказаться от ее выращивания. «Если бы была уверенность, что мы будем стабильно получать за 800 ц/га, то мы продолжили бы сеять агрокультуру даже при действующих в этом сезоне ценах, — признается Голенищев. — А если этого не случится? Будут убытки. Поэтому мы пока смотрим на рынок и думаем, сколько свеклы сеять и сеять ли вообще». Окончательное решение он планировал принять в марте-апреле.

При этом руководитель отмечает, что в районе его хозяйства работает три переработчика, у которых всегда наблюдается дефицит сырья и идет высокая конкуренция за него. Если другие сельхозпредприятия, которые на свекле в 2019 году заработать не смогли, начнут сокращать посевы, то проблемы заводов обострятся еще сильнее. «С учетом таких ожиданий, возможно, попробуем рискнуть и посеять свеклу без предварительно заключенного контракта, — не исключает Голенищев. — У нас свекла всегда высокого качества, с хорошей сахаристостью, переработчики забирают ее с удовольствием». Еще один вариант — договоренность с заводом о переработке по давальческой схеме. В последние годы партнеры от нее отошли, но с учетом кризисной ситуации в отрасли руководитель предпочел бы именно такой способ расчетов с переработчиками. Ведь сахар можно придержать до лучших времен и продать тогда, когда это будет более выгодно.

А вот «Делос» уменьшать площади под сахарной свеклой не планирует. «По нашим подсчетам, сокращение сезона переработки на заводе с учетом постоянных затрат ничего бизнесу не даст, — комментирует Гусев. — Себестоимость одной тонны свеклы при более коротком периоде работы практически не изменится». К тому же следует ожидать снижения площадей независимыми производителям, особенно в Орловской области. Уменьшить посевы могут и те переработчики, собственные поля которых расположены отдаленно от их заводов, и удельный вес стоимости транспортировки сырья в себестоимости получается значительный. У «Делоса» же свеклозоны расположены компактно, особенно в Брянской области, где самые дальние поля находятся на расстоянии не более 40 км. «Надеюсь, что в следующем сезоне производство сахара более-менее уравновесится со спросом, но вот цена в течение 2020 года вряд ли выровняется до уровня себестоимости, — скептичен Гусев. — Скорее всего, улучшения ситуации стоит ожидать не раньше 2021-го, но многое будет зависеть от итоговых цифр по севу».

По мнению Ерыженского, в следующем сезоне ситуация на рынке улучшится. Но это касается не экономических показателей, а в первую очередь адаптации переработчиков к новым условиям работы при перепроизводстве и с очень низкой маржей. Придется привыкать и к новым требованиям для развития экспортных направлений. «Качество продукции, упаковки теперь выходит на первый план, ведь это очень важные элементы развития вывоза нашей продукции, — говорит он. — В каждой стране существует ряд специфических условий, и их несоблюдение приводит к невозможности продать товар». По мнению топ-менеджера, выполнять данные требования в состоянии предприятия, которые на протяжении последних лет занимались модернизацией производства. Те же, кто на всем экономил, вряд ли смогут это сделать, да и выдержать кризисный период данным заводам тоже будет не по силам. Если он продолжится еще год-два, то таким игрокам придется уйти с рынка, считает Ерыженский.