Журнал «Агроинвестор»

Последние несколько лет поставки российского продовольствия на внешние рынки динамично росли. Однако 2019 год станет исключением. Согласно предварительным оценкам, экспорт сократится на $1,3-1,8 млрд. Эксперты не считают снижение проблемой: вывоз зерна все еще остается выше среднего, а отгрузки за рубеж других важных позиций, таких как масложировая, мясная, молочная, рыбная продукция — продолжают расширяться

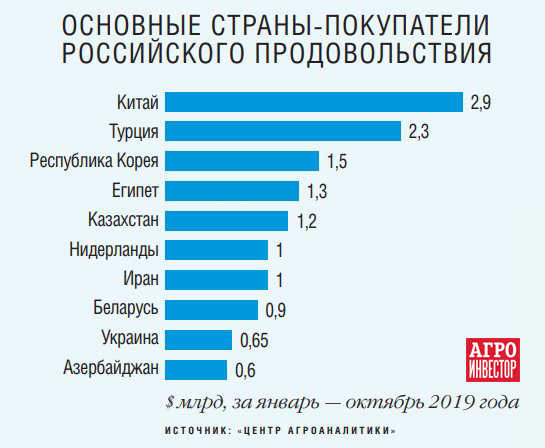

По данным «Центра Агроаналитики», за период с 1 января по 8 декабря 2019 года сальдо внешнеторгового баланса продукции АПК в России было отрицательным и составило $3,9 млрд. Аграрный экспорт за этот период в стоимостном выражении оценивался в $22,4 млрд, в натуральном — в 57,7 млн т, импорт — в $26,3 млрд и в 20 млн т соответственно. Согласно предварительной оценке Минсельхоза, по итогам 2019 года объем отгрузок продовольствия за рубеж достигнет планового показателя в $24 млрд, что будет почти на 7% меньше, чем в 2018-м.

Официальные прогнозы

Отрицательная динамика вывоза сельхозпродукции будет зафиксирована впервые с 2015 года. «Если сравнивать эту цифру с прошлогодним показателем, то результат несколько ниже, но на это есть абсолютно объективные причины, — говорил в декабре в интервью «Коммерсанту» глава агроведомства Дмитрий Патрушев. — В первую очередь это связано с изменением структуры экспорта. В текущем году объем, который приходится на нашу основную экспортную позицию — зерно, несколько снизился. Но при этом мы сильно подросли по другим сегментам».

Заместитель министра сельского хозяйства Елена Фастова на конференции «Агроинвестора» «Агрохолдинги России» не исключала, что вывоз сельхозпродукции может приблизиться и к $25 млрд. В октябре в ходе выставки «Золотая осень» директор департамента растениеводства министерства Роман Некрасов оценивал объем поставок за рубеж в 2019 году на уровне $24,7 млрд.

За 10 месяцев 2019 года экспорт продукции АПК составил $19,3 млрд, заявляла замминистра сельского хозяйства России Оксана Лут в ходе Аграрного форума России. По ее словам, этот показатель был на 2-3% меньше, чем за аналогичный период в 2018-м. По итогам года объем внешних поставок может сократиться на 5-6%, прогнозировала замминистра. Она также отмечала, Россия движется к снижению доли зерновых в структуре вывоза, чтобы в дальнейшем делать упор на отгрузки продовольствия с высокой добавленной стоимостью. «Незерновой экспорт [в январе — октябре 2019-го] увеличился на 13% в сравнении с аналогичным периодом предыдущего года. Дополнительные инвестиции сейчас позволяют нам наращивать показатели и диверсифицировать поставки, открывая новые рынки», — говорила Лут.

Старший менеджер группы по оказанию услуг предприятиям АПК компании EY Максим Никиточкин в конце декабря оценивал объем агроэкспорта в 2019 году в $25,2-25,6 млрд, что несколько ниже показателя 2018-го. «С тем, что в стоимостном выражении экспорт упадет, трудно не согласиться», — комментировала тогда же начальник Центра экономического прогнозирования Газпромбанка Дарья Снитко. За 10 месяцев отгрузки продовольствия (включая рыбу) на внешние рынки отставали по объемам от прошлогодних значений на 2,3%, составив $19,8 млрд по сравнению с $20,3 млрд в 2018-м, информировала она. По прогнозу эксперта, по итогам 2019 года снижение составит не менее 6-7%. «Основная причина известна: сокращение вывоза зерна примерно на $2 млрд. По ряду важных статусных позиций, таких как растительные масла, мясо, кондитерские изделия, год сложился позитивно, а результаты по некоторых сегментам получились выдающимися, но они все-таки не смогут перекрыть падения по зерну», — констатировала Снитко.

Практически все экспортные позиции показали рост в завершившемся году, поэтому говорить о снижении вывоза как такового не совсем корректно, акцентирует внимание руководитель отдела мониторинга внешней среды «Центра Агроаналитики» Владимир Кравченко. «Да, основной рост экспорта в 2018-м обеспечили зерновые, так как в 2017-м был рекордный урожай и запасы превышали показатели прошлых лет. Плохой урожай в Австралии, а также в большей части Европы повысил экспортные цены на зерно. И в совокупности эти факторы тогда и обеспечили активный вывоз», — поясняет он. В 2019 году объем внешних поставок зерна в натуральном выражении будет ближе к уровню 2017-го — 43,3 млн т. Поэтому в целом итоговый экспорт в деньгах получится немного ниже. В то же время другие продукты в ушедшем году показали более значимый прирост экспорта, чем в предыдущие годы, в частности подсолнечное масло, рыба, а в конце года — мясо птицы (за счет повышения экспортных цен).

Самое существенное увеличение объемов ожидается в двух «китах» российского агроэкспорта — рыбе и масложировых продуктах, которые могут прибавить по $500-600 млн к прошлому году, добавляет Никиточкин. Хорошую динамику демонстрирует мясная продукция, чему способствует открытие некоторых стран Юго-Восточной Азии для части продуктов. Увеличились поставки жома (за счет избыточного производства сахарной свеклы), муки, масличных и кондитерской продукции (вследствие снижения себестоимости из-за падения цен на сахар).

По информации Российского экспортного центра (РЭЦ), наибольший прирост вывоза в стоимостном выражении по итогам января — сентября 2019 года показала продукция масложировой отрасли (+24,8% к аналогичному периоду 2018-го). Мясной и молочный сектора за этот период прибавили 15,7%. На третьем месте по увеличению объема поставок — пищевая и перерабатывающая отрасли с такими продуктами, как шоколадные и мучные изделия, безалкогольные напитки, пшеничная мука, детское питание и пр. (+9,4%). На 7% вырос экспорт рыбы и морепродуктов. Такой результат достигнут, в частности, благодаря удорожанию и повышению физических объемов вывоза краба и минтая, уточняет представитель РЭЦ. По прочей продукции АПК прибавка составила 11,9%. Так, в частности, активизировались отгрузки готовых кормов для животных, приготовленного картофеля, крупного рогатого скота и др.

Зерно — по-прежнему драйвер

По прогнозу «НЭО Центра», экспорт зерна в денежном выражении по итогам 2019 года составит около $8 млрд против $10,5 млрд в 2018-м. «Хотя производство зерновых агрокультур в завершившемся году осталось высоким (около 121 млн т), запасы сократились (из-за низкого урожая и активного экспорта в 2018-м), в то же время наблюдалось падение экспортных цен при росте внутренних, что также не способствовало отгрузкам на внешние рынки», — поясняет партнер компании Инна Гольфанд. По оценке Института конъюнктуры аграрного рынка (ИКАР), доля России в общей структуре мировых поставок пшеницы снизится в 2019 году до 19% против 23% в 2018-м.

Вывоз зерновых в завершившемся году сократился на 24,4%, информировал в декабре РЭЦ. Спад обусловлен уменьшением экспортных ресурсов, прежде всего пшеницы, а также кукурузы и ячменя, говорилось в письменном ответе центра «Агроинвестору».

Вывоз зерна в прошедшем году составил около 37,5 млн т против 53,8 млн т годом ранее, оценивает руководитель аналитического центра «Русагротранса» Игорь Павенский. Несмотря на заметное падение, этот объем будет третьим по величине после рекордов последних двух календарных лет, считает он. Сокращение поставок произойдет в первую очередь за счет резкого снижения темпов экспорта в первой половине года, когда запасы были исчерпаны и внутренние цены превысили экспортный паритет. Во второй половине года на отгрузки очень существенно повлияло усиление конкуренции со стороны стран Евросоюза, Украины и США. Так, с июля по середину декабря вывоз мягкой пшеницы из этих стран возрос почти на 11 млн т — до 39,9 млн т к аналогичному периоду 2018 года, вывоз же из России за это время составил около 19,1 млн т против 22 млн т годом ранее.

Эксперт называет несколько главных особенностей 2019 года. Во-первых, сельхозпроизводители существенно нарастили свои мощности по хранению зерна и благодаря рекордным ценам прошлого сезона стали финансово более устойчивы, менее закредитованы, в особенности в близких к портам регионах Юга и Центра. «Это позволяет им не сбрасывать существенные объемы на рынок сразу после поступления нового урожая, а осуществлять реализацию постепенно», — обращает внимание Павенский. Сильно выросла и конкуренция за зерно со стороны внутреннего рынка по отношению к экспорту. При этом за счет рекордно высокого качества пшеницы России удалось резко нарастить долю и объемы поставок в Турцию. Важным событием стало открытие для российской пшеницы Саудовской Аравии. «Пока отгрузок на этот рынок не было, но, несомненно, мы их начнем в перспективе», — верит эксперт.

В 2019 году создалась «необычная, можно сказать, беспрецедентная» ситуация, комментирует президент Российского зернового союза Аркадий Злочевский. Экспортный паритет был нарушен в результате обвала цен на зерно на мировом рынке и отсутствия традиционного осеннего снижения его стоимости внутри страны. «Последнее было в том числе спровоцировано ростом инфраструктурных издержек, наблюдаемым на всех этапах от поля до прилавка, — акцентирует внимание эксперт. — В итоге при абсолютной убыточности экспортных продаж производители решили придержать зерно, а не продавать его, уступая в цене». И это неожиданно дало неплохой результат: нужный момент для реализации просто наступил позже, чем обычно. Подобная уникальная практика, по мнению Злочевского, может повториться и в будущем, а не просто станет «разовой акцией».

Эксперт РЗС также говорит о важной роли государства в развитии экспорта. «Только если в других странах больше внимания оказывают политическим аспектам — продвижению собственной продукции, снятию барьеров и т. д., то у нас — финансированию отрасли. Нам бы также стоило заняться укреплением своих позиций на мировом рынке», — считает он.

Основной фактор, который в 2019 году влиял на темпы экспорта зерна, — низкая маржинальность внешних поставок из-за высоких внутренних цен и хорошего урожая в других странах, в том числе в Прибалтике, указывает коммерческий директор «Глобэкс Агро» (экспортер зерна) Александр Григорьянц. В результате у самой компании произошла значительная переориентация продаж. Были расширены объемы отгрузок зерна в Беларусь, больше внимания уделялось направлению Каспийского моря, сократился вывоз в Прибалтику и на Черное море, при этом увеличился сбыт на внутреннем рынке, рассказывает топ-менеджер. «Внутреннее потребление зерна — значительное, переработчики готовы выкупать и удерживать его на своих складах для собственных нужд, зачастую конкурируя между собой, поэтому именно российский рынок, вероятно, будет для нас в приоритете и в ближайшем будущем», — не исключает Григорьянц. Повысить привлекательность экспортного направления могло бы снижение логистических расходов. Пока перевалка и перевозка зерна в России остаются дороже, чем в других странах. К тому же идет монополизация логистической структуры, и в таких условиях для большинства действующих игроков вывозить зерно становится просто невыгодно, признает он.

Благоприятные условия для риса

По данным рисосеющих хозяйств и перерабатывающих предприятий Краснодарского края, совокупные остатки риса-сырца (а также риса-крупы в пересчете на сырец) на начало декабря 2019 года составляли почти 542 тыс. т — это самый высокий показатель за последние четыре года. «С одной стороны, объем остатков позволяет сравнивать ситуацию с 2016 годом, когда этот объем оказался лишь немногим ниже — 538,4 тыс. т. С другой стороны, в 2019-м отмечались существенные отличия в конъюнктуре как российского, так и мирового рынка», — комментирует исполнительный директор Южного рисового союза Михаил Радченко. Так, параллельно снижению цены на длиннозерный азиатский рис, на зерновых биржах США и Италии растет цена на среднезерные и круглозерные сорта. По данным LiveRiceIndex, на европейской бирже цена на рисовую крупу типа бальдо за последний год выросла с €600 до €890/т. В то же время, хотя урожай риса в Казахстане и оказался на уровне прошлого года, выход крупы там получился примерно на 5-7% ниже (зерно хуже по качеству). При этом спрос со стороны Средней Азии растет. «Данные факторы создают благоприятные условия для формирования конкурентной рыночной цены для отечественных производителей и наращивания экспорта российского риса, — считает эксперт. — И ведущие производители риса в Краснодарском крае, в числе которых „АФГ Националь“ и „Агрокомплекс“ им. Ткачева, подтверждают, что имеют долгосрочные экспортные контракты на поставку риса-крупы на сезон-2019/20». Обогащение сортового состава отечественного риса и выращивание таких типов агрокультуры, как осман и бальдо российской селекции, расширяют возможности поставок в Иорданию, Ливию, Ливан, Сирию, Албанию и другие страны, акцентирует внимание Радченко.

Эксперт также отмечает, что в последние несколько лет изменилась структура вывоза российского риса. Начиная с 2015 года экспорт риса-крупы превалирует над объемом отгрузок сырца. В 2019-м доля крупы без учета данных за ноябрь и декабрь составила 69%, и есть основания полагать, что итоговый показатель будет выше, уверен Радченко.

Масложировой сегмент

Безусловным лидером по темпам роста отгрузок и основным драйвером агроэкспорта, который и позволит выполнить целевой показатель программы, Патрушев в интервью «Коммерсанту» называл масложировую продукцию, отгрузки которой в 2019 году увеличатся примерно на четверть. По прогнозу исполнительного директора Масложирового союза Михаила Мальцева, в стоимостном объеме вывоз может достигнуть рекордных $4 млрд. Рост объемов почти на 25% стал возможен благодаря исторически высокому урожаю масличных, который привел к увеличению загрузки маслоэкстракционных заводов и снижению себестоимости продукции, говорит Никиточкин. За 10 месяцев 2019 года в целом сегмент прибавил свыше 20% в денежном выражении, уточняет ведущий эксперт ИКАР Даниил Хотько.

Объем поставок за рубеж подсолнечного масла в 2019 году оценочно увеличился на 40-50%. Прибавку в 50% по итогам 10 месяцев завершившегося года показало и рапсовое масло, инфомирует эксперт. Отгрузки соевого за этот период увеличились на 12%. «Неоднозначная ситуация с вывозом шротов: экспорт соевого по итогам января — октября уменьшился на 2,2%, рапсового вырос на 4%, а подсолнечного — в 1,5 раза», — сообщает Хотько.

Что касается вывоза масличного сырья, то здесь небольшое отставание наблюдается только по поставкам соевых бобов вследствие сокращения на 15-20% урожая на Дальнем Востоке, поясняет эксперт. По другим же агрокультурам зафиксирована прибавка. Так, экспорт льна-кудряша увеличился на 25-30%, рапса — на 5%. А подсолнечника и вовсе было вывезено в 5,5 раз больше, чем годом ранее, что связано с резко возросшим спросом со стороны Турции, стран ЕС (Болгарии, Румынии) и Казахстана, уточняет он.

Обеспокоенный увеличением поставок подсолнечника за рубеж Масложировой союз в ушедшем году заговорил о том, что его отгрузки нужно ограничить, увеличив экспортную пошлину на подсолнечник с 6,5% до 20%. «Понятно, что переработчиков волнует то, что сырье в огромных количествах утекает за рубеж, этот факт сильно влияет на цены, — говорит Хотько. — Введение пошлины приведет к падению поставок подсолнечника и росту его стоимости. И хотя переработчикам данная мера выгодна, для сельхозпроизводителей она, безусловно, станет негативным сигналом». В интервью «Коммерсанту» Патрушев отмечал, что решение по этому вопросу еще не принято. «Но надо совершенно четко понимать, что если мы сейчас повысим пошлину на экспорт семечки, мы тем самым снизим для себя объем, который будет вывезен. Поэтому нужно соблюдать баланс», — акцентировал внимание он. Введение экспортной пошлины на подсолнечник может очень негативно сказаться на экспорте и вообще будущей динамике производства, опасается Дарья Снитко. Такая мера ухудшит экономику этой агрокультуры во многих регионах, потенциально приведет к сокращению ее посевов и, как следствие, к падению экспорта масла в будущем.

Важными рынками для экспорта масличной продукции России в 2019 году стали Китай, Иран и Индия. Первый наращивает закупки льна, является одним из крупнейших покупателей российской сои и рапса, а также увеличивает объемы импорта из нашей страны всех видов растительных масел. «Осталось только получить возможность экспортировать в КНР шрот, — обращает внимание Хотько. — В четвертом квартале 2019-го об этом активно шли переговоры между нашими переработчиками и китайскими партнерами, был проведен ряд инспекций российских предприятий официальными ведомствами республики, надеюсь, что открытие рынка для данного вида продукции произойдет уже в 2020 году». Наиболее перспективным эксперту видится сбыт в Китай подсолнечного шрота. Так, например, Украина, начав туда его поставки в сезоне-2017/18, уже в 2018/19-м экспортировала почти 1,1 млн т, отмечает эксперт.

Иран является крупнейшим покупателем российского подсолнечного масла. За 10 месяцев завершившегося года вывоз продукта в эту страну достиг 540 тыс. т (190 тыс. т годом ранее). Увеличились и отгрузки соевого масла — с 3 тыс. до 67 тыс. т. Экспорт в Иран идет через Каспийское море. «Это относительно новый логистический коридор, но он уже играет для нас большую роль и особенно выгоден для переработчиков Поволжья», — отмечает Хотько.

Стремительно развивающимся направлением экспорта масложировой продукции эксперт ИКАР называет и Индию. Российские компании активно работают над соответствием требованиям к качеству, предъявляемым страной. За январь — октябрь 2019-го туда было поставлено 150 тыс. т подсолнечного масла против 12 тыс. т годом ранее.

Нужно увеличивать добавленную стоимость

По объему поставок в физическом выражении Россия является одним из крупнейших в мире экспортеров, но отечественная продукция продается в среднем по $330/т, тогда как импорт продовольствия обходится более чем в четыре раза дороже — по $1,3 тыс./т, сравнивал в ходе Петербургского международного экономического форума замминистра сельского хозяйства Сергей Левин.

У мирового лидера по поставкам — США — вывоз составляет $150-160 млрд, к 2024 году отгрузки российской продукции должны достичь примерно трети от этого объема. «Это высшая лига, первый уровень игроков, и мы не можем здесь ехать по инерции на том, на чем сидели все время, — говорил чиновник. — Наши зерновые составляют 40% в структуре вывоза, это очень хорошо, мы не первый год занимаем первое место в мире по пшенице, но зерновых недостаточно, чтобы обеспечить такой рывок и прийти к новому качеству экспорта». Важную роль в достижении поставленной цели по экспорту должна сыграть готовая продукция. «Мы должны начать производить и поставлять на мировой рынок продукцию с большей добавленной стоимостью, с большим переделом», — подчеркнул он.

Поставки мяса

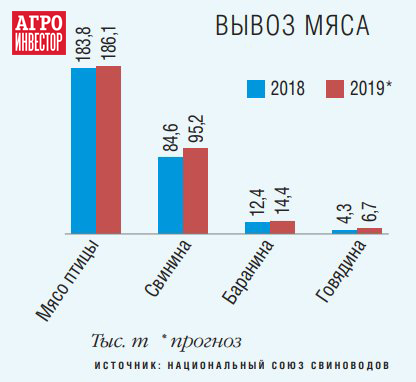

Успехи в завершившемся году демонстрировала и мясная отрасль. В период с 1 января по 8 декабря отмечался стабильный рост экспорта свинины и мяса птицы в стоимостном выражении, говорится в отчете «Центра Агроаналитики». Согласно данным ФТС, первой за этот период отправлено за рубеж 43,5 тыс. т на $90,8 млн, что на 35% и 38,8% соответственно превышает показатели за аналогичный период 2018 года. Рост связан с наращиванием объемов экспорта в натуральном выражении при относительно стабильной стоимости товара. С учетом субпродуктов и шпика общий объем вывоза свиной продукции составит по итогам 2019 года более 95 тыс. т, прогнозирует гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. Экспорт продукции свиноводства в последние несколько лет растет в пределах 10-15%, отмечает он. При этом в завершившемся году наиболее существенно увеличились объемы поставок именно мяса, а вот вывоз субпродуктов впервые за пять лет показал отрицательный результат (-9%) из-за эпизоотических и политических проблем во Вьетнаме и Гонконге.

«Еще 10 лет Россия была одним из крупнейших импортеров свинины, а теперь мы входим в десятку экспортеров этого вида мяса, не говоря уже о том, что достигли самообеспечения», — доволен Ковалев. В ближайшие четыре года отрасль прибавит еще около 1 млн т продукции, и треть от этого объема пойдет на дальнейший рост экспорта, оптимистичен эксперт. Серьезной победой 2019 года стало открытие рынка Вьетнама для российской свинины. Пока сложно прогнозировать, каким будет результат этого соглашения, ведь оно не даст немедленных результатов, обращает внимание эксперт. Но перспективы отгрузок на новый рынок он оценивает позитивно.

Экспорт мяса птицы в завершившемся году может остаться почти без изменений: по данным «Центра агроаналитики», за период с 1 января по 8 декабря было отгружено около 179 тыс. т. А вот в стоимостном выражении поставки выросли на 51,7%, что связано с повышением экспортной цены на 48,3%. Существенное увеличение стоимости мяса птицы обусловлено растущим спросом в азиатском регионе, в котором в ближайшие годы будет наблюдаться перераспределение и снижение потребления красного мяса в пользу белого, говорится в отчете центра.

«Еще в середине года мы вынуждены были скорректировать наш первоначальный прогноз по объемам поставок мяса птицы в сторону снижения, — признавал гендиректор Национального союза птицеводов (НСП) Сергей Лахтюхов в декабре. — Тем не менее мы ожидаем, что отрасль все-таки прибавит около 10% к показателю 2018 года и за весь 2019-й будет вывезено около 200 тыс. т». Наиболее значимым событием для отрасли как с экономической, так и с имиджевой стороны в плане развития экспорта стало, по мнению эксперта, открытие поставок в Китай. «Мы доказали, что отечественная продукция принимается, и принимается очень хорошо, на таком непростом рынке, как китайский», — отметил он. Важным стало и наращивание вывоза в Саудовскую Аравию. Всего в 2019 году было открыто для поставок мяса птицы из России шесть стран, включая Гонконг.

Среди негативных факторов Лахтюхов выделяет снижение экспорта в Казахстан и Украину. Также некоторые страны до сих пор не признают российскую регионализацию, что не способствует расширению географии вывоза. Кроме того, ряд стран до сих пор не сняли ограничения на поставки из отдельных регионов, несмотря на то, что все процедуры в соответствии с требованиями Международного эпизоотического бюро были выполнены, добавляет эксперт. «В силу всех этих причин число внешних рынков сбыта для России остается ограниченным, — акцентирует внимание он. — Сейчас для нашего мяса птицы открыты всего 40 стран, для сравнения — продукция из Бразилии поставляется более чем в 150 стран, из Польши — более чем в 100».

Сами производители по-разному относятся к экспорту: одни сообщают о том, что планомерно расширяют и географию, и объемы поставок, другие пока видят потенциал развития в первую очередь на внутреннем рынке. Так, крупнейший российский производитель индейки «Дамате» отправил в 2019 году на экспорт более 1,4 тыс. т продукции. Причем наибольшая доля в вывозе пришлась на Китай — более 700 т, сообщила пресс-служба компании. Свыше 250 т было экспортировано в Объединенные Арабские Эмираты, еще 400 т — в Африку. Также шли отгрузки в страны СНГ. Ассортимент продукции, поставляемой «Дамате» на внешние рынки, включает в себя части индейки (голень, крыло индейки, филе бедра и грудки) и полуфабрикаты из нее.

Группа «Продо», хотя и продает продукцию в Казахстан, главный потенциал развития пока видит на внутреннем рынке, комментирует заместитель гендиректора компании Генрих Арутюнов. По его словам, на объемы экспорта влияет огромное число факторов, как макроэкономических, политических, так и рыночных, погодных

Молоко подрастет

Молочный сегмент тоже понемногу прибавляет. По оценке аналитика «Финама» Алексея Коренева, в денежном выражении объем отгрузок за рубеж продукции отрасли увеличится по итогам 2019 года на 5-10%. Экспорт «молочки» продолжает умеренно расти, соглашается гендиректор компании «Стреда Консалтинг» Алексей Груздев. За девять месяцев российские производители отправили за пределы страны 478 тыс. т продукции (в молочном эквиваленте) на $235 млн, что на 4% больше предыдущего года в натуральном выражении и на 5% в стоимостном. По итогам 2019 года вывоз может составить 670-680 тыс. т (+5-7% к показателю 2018-го), что является довольно хорошим результатом на фоне нулевого прироста годом ранее.

Основными экспортными рынками для российской «молочки» остаются страны постсоветского пространства (>90% объемов). «Здесь мы планомерно развиваем дистрибуцию и усиливаем свои позиции, — констатирует эксперт. — Мы немного прибавили в деньгах на своих крупнейших рынках, несмотря на усиление конкуренции». Так, отгрузки в Казахстан увеличились на 4%, на Украину — на 5%, в Беларусь — на 2%. Хороший прирост показали Узбекистан (+70%), Таджикистан (+13%), Абхазия и Грузия (+12% и +6%). В то же время немного снизились отгрузки в Азербайджан (-3%) и Киргизию (-6%). Что касается открытия новых рынков, то на фоне нашумевшего в конце 2018 года открытия рынка Китая 2019-й выглядит бледно. По словам Груздева, серьезных прорывов в завершившемся году добиться не удалось, но идет планомерная работа как по доступу на новые рынки, так и развитию уже открытых направлений в Юго-Восточной Азии и на Ближнем Востоке.

Одним из самых перспективных для экспорта российской молочной продукции президент группы «ЭкоНива» (крупнейший производитель молока в стране) Штефан Дюрр называет Китай. Его компания уже получила сертификацию для поставок в республику и просчитывает свои возможности выхода на этот рынок. «Работа ведется по двум направлениям — поставлять продукцию в КНР можно под собственным брендом (премиум-сегмент с ограниченным объемом), а также продавать ее местным китайским торговым маркам (более объемный сектор), — рассказывает Дюрр. — Мы делаем шаги для запуска экспортного направления, но сильно с этим все-таки не торопимся». Он также признает, что конкуренция будет «довольно жесткая»: молоко в Поднебесную уже поставляют Новая Зеландия, Австралия и вся Европа. Российская «молочка» вполне конкурентна по себестоимости, а вот логистические расходы пока остаются высокими, обращает внимание Дюрр.

С точки зрения товарных категорий основное увеличение объемов вывоза в 2019 году пришлось на сыры и сырные продукты — +$11 млн и $3 млн соответственно, продолжает Груздев. «Но при этом мы ожидаемо уменьшили экспорт сливочного масла (-$2 млн) на фоне снижения мировых цен и цельномолочной продукции (-$2 млн) из-за продолжающейся стагнации категории», — сообщает он. По остальным позициям ситуация более-менее стабильная, отмечает эксперт.

Экспорт является ключевым стратегическим приоритетом в развитии молочной отрасли России, напоминает Груздев. Наша страна занимает пятое место в мире по объемам производства сырого молока и в долгосрочной перспективе способна занять аналогичные позиции на мировом рынке. Кроме того, уже в ближайшие два-три года даже без учета потенциальной отмены эмбарго вывоз будет оказывать существенное влияние и на развитие внутреннего рынка, поэтому все предпринимаемые государством и бизнесом инициативы необходимо продолжать и только увеличивать прилагаемые усилия, считает Груздев.

Доходность внешних продаж

Рентабельность экспортных продаж очень часто оказывается ниже рентабельности продаж внутри страны. Однако такая низкомаржинальная реализация порой необходима, чтобы снизить давление на внутреннем рынке, считает Максим Никиточкин из EY. Впрочем, есть и сегменты, где экспортеры могут неплохо зарабатывать. Например, в моменты удачной ценовой конъюнктуры вывоз зерновых непосредственными их производителями дает хорошую доходность. Экспорт ракообразных и части прочих водно-биологических ресурсов тоже демонстрирует высокую рентабельность, утверждает эксперт.

Большую доходность на внешних поставках имеют регионы с хорошим выходом к экспортной инфраструктуре, полагает Дарья Снитко из ЦЭП Газпромбанка. «Это, очевидно, Юг и в какой-то степени ЦФО, — отмечает она. — Что касается отдельных позиций, то не стоит ожидать, что в скором времени появится новая суперстатья экспорта из России — основной поток все еще будут формировать зерно, масла и рыбные продукты».

Сформировать репутацию

Развитию экспорта в 2019 году в том числе способствовало и усиление господдержки. Помощь государства экспортерам увеличилась, констатирует Инна Гольфанд. В первую очередь она выражается в возможности получения льготных кредитов тем компаниям, которые планируют вывозить продукцию сельского хозяйства за рубеж. По словам Оксаны Лут, объем кредитования по этому направлению может составить до 100 млрд руб. в год.

В завершившемся году Минсельхоз начал заключать с экспортерами сельхозпродукции так называемые соглашения о повышении конкурентоспособности. Они нацелены на увеличение производства востребованных за рубежом товаров и в связи с этим дают возможность аграриям получать те самые льготные кредиты на краткосрочные и инвестиционные цели. До конца 2019-го агроведомство планировало заключить такие соглашения как минимум с 50 экспортерами сельхозпродукции, сообщал Левин на Первом международном агропромышленном форуме. Он пригласил бизнес активнее включаться в эту работу и представлять свои предложения, заверив, что такие соглашения предусматривают «абсолютно понятные вещи». «Предприниматель должен взять на себя ответственность по производству продукции, которая востребована на мировых рынках, а мы, соответственно, эти его обязательства усиливаем предоставлением мер государственной поддержки в виде дешевых денег», — пояснял чиновник.

Минсельхоз также планирует сформировать комплексную систему продвижения российской продукции АПК на внешние рынки, в том числе под зонтичными региональными брендами, и создаст единую отраслевую систему брендирования и защиты отечественной продукции АПК. В том числе она будет включать комплекс маркетинговых мероприятий по повышению ее узнаваемости. При этом фокус нужно сделать на наиболее эффективных группах, в числе которых агроведомство выделяет кондитерские изделия, мороженое, мясную продукцию. «Мы можем продавать больше, чем на $45 млрд, просто для этого нужно последовательно и уверенно идти по тому пути, который мы наметили, — говорил ранее замминистра сельского хозяйства Сергей Левин. — Нужно формировать репутацию и доверие потребителей к российской продукции. Репутация — это то, за что покупатель готов платить, он платит за свою веру. Он должен платить за веру в то, что русские продукты самые хорошие и ему нужны».

По мнению Никиточкина, создание имиджа российской продукции за счет регистрации и рекламы (в том числе агрессивной) зонтичных брендов, создания профессиональных торговых представительств за рубежом, а также субсидирования организационных экспортных мероприятий (проведение выставок, сертификация) является ключевой задачей для всех подотраслей АПК. «Это крайне важные процессы, которые сейчас в должной мере не функционируют, — говорит он. — Одна из основных проблем российского экспорта сельхозпродукции в том, что другие страны воспринимают Россию как поставщика сырьевых товаров, а не готовой продукции».

На устранение торговых барьеров и продвижение экспорта товаров АПК правительство может дополнительно направить 8,7 млрд руб. Из них 2,7 млрд руб. могут выделить Россельхознадзору на устранение ограничений, мешающих развитию агроэкспорта. Еще 6 млрд руб. могут перераспределить на мероприятия по аналитическому сопровождению и продвижению вывоза агропродукции в рамках создания такой системы. В первоначальной версии паспорта федерального проекта на устранение торговых барьеров запланирована сумма в 17,7 млрд руб. в 2018—2024 годах.

Всего на реализацию проекта «Экспорт продукции АПК» из федерального бюджета предполагается направить 406,8 млрд руб.

В написании статьи принимала участие Алена Белая.Сахар поехал в Грецию и Европу

Экспорт сахара — больная тема для его производителей. Перепроизводство продукта в последние несколько лет, падение цен и рентабельности в отрасли вынуждают компании развивать внешние продажи. Хотя сделать это в условиях низкой мировой конъюнктуры совсем непросто. Мешает и ряд логистических проблем. «Вывоз сахара из страны по текущим мировым ценам — это безысходность!» — комментирует ведущий эксперт ИКАР Евгений Иванов. Тем не менее за 11 месяцев 2019 года Россия отправила всеми видами транспорта на внешние рынки около 505 тыс. т сахара, что почти на 40% больше, чем за аналогичный период в 2018-м.

Впрочем в завершившемся году в этом направлении наметился прогресс не только в плане объемов. В конце ноября российские компании начали поставки сахара в Грецию и Турцию морским путем. Первая страна закупила 591 т, вторая — 1,4 тыс. т. «До этого времени данных стран в числе покупателей российского сахара не было, экспорт осуществлялся в республики бывшего СССР, немного уходило в Монголию и Корею», — уточняет Иванов. По его данным, сахар у производителей Краснодарского края приобрел один из международных трейдеров, доставил его в Новороссийск и загрузил в контейнеры. Развитие морского вывоза, по мнению эксперта, может стать настоящим прорывом в торговле российским сахаром и другим продовольствием — от муки и крупы до конфет, вина и мяса.