Журнал «Агроинвестор»

За гранью рентабельности к концу этого года может оказаться более половины российских свиноводческих предприятий. Снижение оптовых цен на свинину — на 5-10% по отношению к показателям 2018 года — и удорожание кормов увеличивают риски закрытия старых немодернизированных комплексов и проектов, находящихся в начальной инвестиционной фазе

Объем производства свинины в 2019 году, как и в предыдущие годы, уже традиционно демонстрирует положительный прирост в каждом месяце. По итогам восьми месяцев увеличение составило более 5,3%, информирует эксперт Института конъюнктуры аграрного рынка (ИКАР) Анны Кудряковой. А поголовье свиней за этот период прибавило 7,7%. «Отечественное производство растет, это запрограммировано — новые проекты стартуют сейчас и запланированы на ближайшие годы», — комментирует гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. Большинство уже действующих крупнейших производителей также ведут строительство дополнительных комплексов, ввод в эксплуатацию которых приведет к дальнейшему росту поголовья. Все это резко усиливает конкуренцию и увеличит предложение на рынке. В то же время объемы потребления стагнируют. «Пора готовиться к жесткому сценарию», — считает эксперт. К концу 2019 года НСС прогнозирует падение цен еще на 10% к уровню 2018-го.

Выживут не все

Отрицательная динамика цен на свинину по итогам года приведет к тому, что они станут самыми низкими за последние пять лет — в среднем около 82 руб./кг без НДС (живой вес). Себестоимость производства при этом у большинства участников рынка составит примерно 70 руб./кг. Компании, которые находятся в середине инвестиционного цикла (их доля оценивается в 25%), а также в его начальной стадии (18%), окажутся в затруднительном положении, опасается Ковалев. «Трудно выплачивать кредит, когда он забирает от 20 до 30 руб. с каждого килограмма, для этого необходимо иметь отпускные цены не ниже 95 руб./кг без НДС», — утверждает он. У старых немодернизированных предприятий и вовсе нет будущего. У них себестоимость более высокая — около 88 руб./кг, что больше средней цены реализации, говорит эксперт НСС по анализу и прогнозированию рынка Николай Бирулин.

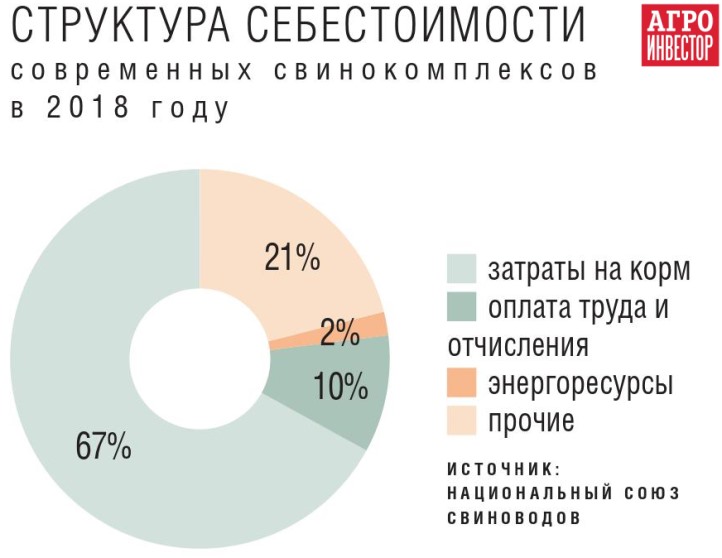

До сих пор неэффективные игроки, не прошедшие модернизацию и не занимающиеся селекционно-генетической работой, могли существовать благодаря хорошей рыночной конъюнктуре, обращает внимание эксперт. Так, в предыдущие четыре года себестоимость производства на старых свинокомплексах была на уровне 80-85 руб./кг при средней цене реализации 87-98 руб./кг. Однако сейчас таким компаниям будет непросто остаться в бизнесе. В зоне риска в первую очередь находятся средние и малые предприятия, которые из-за ограниченности ресурсов не смогут провести качественное обновление стада и достичь приемлемых производственных показателей, отмечает руководитель проектов практики АПК компании «НЭО Центр» Ксения Безшлях. По ее оценкам, сейчас на долю таких игроков приходится порядка 15% промышленного производства свинины. Неплохо себя чувствовать в создавшихся условиях при прибыли всего 10 руб./кг смогут только современные свинокомплексы — новые или модернизированные, инвестиционная фаза которых уже завершена, добавляет Бирулин.

Свиноводческие предприятия, в том числе современные комплексы, ранее уже сталкивались с убыточностью, напоминает эксперт НСС. В 2012—2013 годах после присоединения России к ВТО увеличился импорт, цены на живых свиней резко пошли вниз, а себестоимость стала расти, из-за чего финансовые показатели компаний оказались в отрицательной зоне. Так, если в третьем квартале 2012-го рентабельность продаж была на уровне 18,7%, то в четвертом — упала до -13,8%, а в первом квартале 2013 года — до -20%. Себестоимость реализованного мяса при этом выросла с 68,7 руб./кг до 75 руб./кг, а цена опустилась с 84,5 руб./кг до 60 руб./кг без НДС. «В такие моменты старые непрофильные предприятия, для которых свиноводство не является основным источником дохода, начинают выходить из бизнеса, сбрасывают поголовье. Эти дополнительные объемы свинины усугубляют рыночную ситуацию, что приводит к более глубокому снижению цен. Однако потом из-за того, что часть производителей ушла, происходит балансировка рынка на новых условиях, и те, кто переживает этот период, попадают в более благоприятную конъюнктуру», — разъясняет Бирулин.

По пути консолидации

По прогнозу НСС, производство свинины в этом году в целом прибавит 166 тыс. т в убойном весе, в 2020-м прирост достигнет рекордных почти 300 тыс. т, что станет очередным вызовом для отрасли. С учетом импорта в ближайшие четыре года рынок может получить дополнительно до 800 тыс. т свинины. Из них 200 тыс. т пойдет на замещение объема, который выпадет вместе с закрывающимися старыми предприятиями, 150 тыс. т — на то, чтобы восполнить потери от выбытия ЛПХ, минимум на 200 тыс. т есть возможность нарастить экспорт и еще 300 тыс. т составит возможный рост потребления, подсчитал Ковалев.

Особо рассчитывать на рост потребления не стоит, предупреждает председатель совета директоров агрофирмы «Дороничи» (Кировская область) Фанур Магзянов. «Есть определенные сезонные качели, не более того», — уверяет он. В свиноводстве выражена сезонность на конкретные виды продукции, добавляет гендиректор АПХ «Промагро» (Белгородская область) Константин Клюка. К примеру, зимой более востребована грудинка, в шашлычный сезон — шейка. А в целом потребление если и вырастет, то незначительно, считает он. Гендиректор «Русагро» Максим Басов и вовсе отмечает спад потребления, которое выражается в сокращении показателей скорректированной EBITDA на 9% и рентабельности — с 30% до 23% (в первом полугодии 2019-го по сравнению с аналогичным периодом 2018-го).

А вот увеличение экспорта до 500 тыс. т за три года — выполнимая задача, верит независимый эксперт рынка мяса Мушег Мамиконян. Уход старых мощностей также не будет одномоментным — кто-то берет кредиты в надежде, что улучшится ситуация, кто-то просто выжидает. Кроме того, с 2020 года в рамках обязательств перед ВТО Россия изменит систему тарифного регулирования импорта — беспошлинная квота будет отменена и введена единая пошлина в 25%, напоминает Ксения Безшлях. Вероятнее всего, эта мера приведет к некоторому снижению импорта свинины, что также освободит место на рынке для отечественных игроков, полагает она.

Рынок свинины в России переходит в стадию зрелости — вместо бурного роста наступает период острой конкуренции, снижающейся маржи, отмечает Ковалев. По его словам, во всех странах с развитым свиноводством наблюдается консолидация рынка — топ-4 или даже топ-3 занимают на нем до 75-80%, в то время как в России топ-3 охватывает лишь 20-23% рынка, а на топ-20 приходится 65%. «Мы, вероятно, пойдем как раз по такому сценарию, правда, предугадать, с какой скоростью будут идти процессы консолидации, пока трудно», — говорит эксперт. Впрочем, в последние пару лет сделки в отрасли случаются все чаще. Так, «Сибирская аграрная группа» уже не раз приобретала нежизнеспособные по отдельности мощности и уже имеет большой опыт санации предприятий. Недавно ФАС выдал компании разрешение на покупку еще двух компаний в Новосибирской области, входящих в агрохолдинг «Копитания» (планируется приобретение 100% в уставном капитале ООО «Кудряшовский мясокомбинат» и 100% голосующих акций АО «Кудряшовское»). А «Русагро» в этом году купила долю в 22% в «Агробелогорье». Топ-5 также занимается и органическим ростом — «Мираторг», как известно, до 2023 года хочет в два раза увеличить объемы производства свинины, напоминает Ковалев.

В целом усложняющиеся условия ведения бизнеса сами будут подталкивать отрасль свиноводства к консолидации, соглашается Ксения Безшлях. При отсутствии поддержки со стороны государства небольшим предприятиям будет сложно противостоять игрокам из топ-20, имеющим ресурсы для оптимизации производственного процесса, собственные мощности по убою и переработке и возможности доступа к экспортным рынкам. Но перспектива скорого объединения ресурсов в руках нескольких игроков довольно спорна, спорит Мамиконян. Если по птице уже можно назвать холдинги, способные поглотить остальные и аккумулировать вокруг себя мощности (ГАП «Ресурс», «Черкизово»), то в свиноводстве такой активной деятельности не наблюдается. На рынке есть еще много компаний с несколькими собственниками, существует и зависимость от азиатских инвесторов.

Почему дешевеет свинина

Падение цен на свинину — это закономерная реакция рынка на увеличивающееся предложение, комментирует Ксения Безшлях. Крупные предприятия отрасли, по ее словам, продолжают наращивать мощности, обостряя тем самым конкурентную борьбу. Кроме того, с конца прошлого года снова был открыт импорт для бразильской свинины, что также будет оказывать сильное влияние на цены в 2019 году.

Корма — основной фактор, влияющий на цены, утверждает Ковалев. «Принципиально изменилась ситуация с зерном. Если брать 2018 год, то тогда производители еще могли укладываться в 7-8 руб./кг корма, в этом же году на килограмм зерна в себестоимости мяса приходится закладывать не менее 10-12 руб.», — знает эксперт. В первой половине 2019-го зерно стоило на 60-100% больше, чем в первой половине 2018-го, и это стало серьезной нагрузкой для производителей свинины. Аминокислоты и витамины тоже меняются в цене, но это ежегодные «качели», которые уже давно учитываются в бизнес-планах.

Но не для всех стоимость корма в этом году оказалась критичной. В 2018-м ситуация была хуже, считает директор СЖК «Радуга» (Краснодарский край) Владимир Касьянов. Тогда цены на ячмень и сою складывались на заоблачных уровнях. Сейчас же соя дешевле на 10 тыс. руб./т по сравнению с уровнем прошлого года, а жмых — на 4 тыс. руб./т, ячмень и кукуруза также падают в цене. Лишь пшеница остается стабильно дорогой, рассказывал руководитель в конце сентября. Так что в текущем году есть шанс даже оптимизировать себестоимость, надеется он. А самой быстро растущей в цене статьей расходов Касьянов называет электричество.

Тем не менее с лета 2017 года средние оптовые цены на корма для свиней выросли почти на 20%, утверждает Ксения Безшлях. И тенденции к снижению пока не наблюдается. Причина столь динамичного роста связана с рекордным экспортом зерна в 2017—2018 годах, который привел к резкому снижению доступности сырья для кормовой индустрии.

Ускоренное развитие экспортной инфраструктуры по перевалке зерна в последние два-три года создает условия для роста объемов его вывоза, превышающего темпы увеличения его производства. А это практически гарантирует формирование высокого (более 10 тыс. руб./т) уровня цен на зерно на внутреннем рынке в среднесрочной перспективе, уверен Ковалев. «Именно для того, чтобы нивелировать этот риск высоких цен на сырье для комбикормов, мы развиваем наше растениеводческое подразделение и стараемся максимально обеспечить предприятие собственным зерном», — говорит Константин Клюка.

На ситуацию в свиноводческой отрасли также влияет постепенное насыщение рынка мяса бройлера, на котором также наблюдается отрицательная динамика цен, полагает Кудрякова. «Себестоимость мяса птицы и свинины близка, почему же они тогда не могут стоить одинаково?» — задается вопросом Мамиконян. При равновесном предложении и спросе цены вполне могут прийти к одному уровню, не исключает эксперт. В будущем свинина на кости (в полутушах) может быть даже на 10% дешевле бройлера в тушке из-за усиления конкуренции в секторе.

Рентабельность уже снизилась

По итогам 34 недель 2019 года средняя цена на живых свиней в ЦФО сложилась на уровне более чем 104 руб./кг с НДС, за аналогичный период 2018-го она составляла 103,85 руб./кг, информирует НСС. Однако в этом году к 34-й неделе свиньи стоили около 107,45 руб./кг, тогда как год назад — 133,8 руб./кг. Цены на свинину в полутушах в это время в 2018-м достигали 199,5 руб./кг, тогда как в текущем — около 159 руб./кг. В рознице на 7 октября свинина (кроме бескостного мяса) стоила в среднем 269,3 руб./кг, подешевев на 6,5 руб./кг с начала года. По сравнению с 8 октября 2018 года снижение составило почти 4 руб./кг, следует из данных Росстата.

И если торговые сети довольно долго поддерживают цены на определенном уровне, снижая их только в период акций, то в оптовом звене формируется достаточно высокая волатильность, поскольку спрос в течение года меняется, знает Бирулин. В начале и конце года отрасль испытывает проблемы с ценообразованием, потому что в эти периоды снижается спрос на мясные продукты. В четвертом квартале население платит налоги — что существенно снижает покупательную способность населения — а также готовится к новогодним праздникам, затрачивая часть средств на подарки. «Год всегда тоже начинается с низких доходов большей части населения из-за длинных новогодних каникул и издержек на их проведение, а затем потребление мяса и мясных продуктов резко снижается в период православного Великого поста, — рассказывает эксперт. — С окончанием поста и открытием шашлычного сезона в конце апреля — начале мая спрос увеличивается, и цена растет. В этот период предприятия и формируют основную прибыль». В текущем году шашлычный сезон был неудачным из-за того, что долго держалась плохая погода и в ряде регионов был введен особый противопожарный режим, который запрещает разведение костров даже на дачных участках.

В последнее время отмечается и изменение спроса на свинину в течение месяца. Если еще четыре года назад не чувствовалось особых колебаний в зависимости от периодов выплаты зарплат, то сейчас они сильно ощущаются, утверждает Бирулин. «В начале месяца, после того, как люди получают деньги, всегда повышается товарооборот, в том числе это находит отражение в оптовых ценах на свинину, — говорит он. — В конце месяца обратная ситуация: люди начинают экономить, потребление снижается, и мы это чувствуем на оптовом рынке». Тем не менее в этом году благодаря уменьшению цен потребление свинины может увеличиться на 5-6%, прогнозирует эксперт.

Сами свиноводы уже ощущают изменения ценовой конъюнктуры. Рентабельность продаж в первом полугодии 2019 года у «Знаменского СГЦ» (Орловская область) снизилась на 6% по сравнению с аналогичным периодом 2018-го, отмечает финансовый директор компании Дмитрий Дудник. Средняя цена на свинину предприятия в полутушах в текущем году (динамика с января по август) находится на уровне 149 руб./кг. Для сравнения, в аналогичном периоде годом ранее она составляла 154 руб./кг. Ценовой минимум фиксировался в марте — 130 руб./кг. «Себестоимость свинины в полутушах по сравнению с прошлым годом выросла на 5%. Основная причина удорожания — рост затрат на корма», — говорит топ-менеджер.

Влияние снижения цен на свинину больше всего ощущалось в августе-сентябре, рассказывает Фанур Магзянов. По его информации, в октябре живые свиньи в опте стоили по 92-94 руб./кг с НДС. Вполне вероятно, что в следующем году цены упадут и до 90 руб./кг с НДС и 82 руб./кг без НДС, не исключает он. Себестоимость свинины в компании вследствие удорожания зерна за последний год выросла на 10 руб. и составляет более 70 руб./кг. «В финансовом плане на трехлетний период мы прогнозируем ситуацию именно с учетом дальнейшего снижения цен на продукцию и малых перспектив удешевления кормов, — делится Магзянов. — Сейчас стоимость кормов составляет порядка 20 руб./кг с НДС, растут в цене также медикаменты».

В 2018 году в сентябре средняя цена свинины СЖК «Радуга» (и в целом на юге страны) находилась в районе 125 руб./кг с НДС, а в текущем году — не превышает 100 руб./кг. «Но при этом цену пока нельзя назвать убыточной», — признает Владимир Касьянов. А если брать средние показатели за восемь месяцев, то разница составляет всего 1 руб./ кг без НДС и 2,5 руб. с НДС. По словам руководителя, есть опасения, что четвертый квартал не будет таким же успешным, как в прошлом году, цены могут опуститься до 90-95 руб./кг, но резкого их падения до более низких уровней никто не ожидает. У самой «Радуги» себестоимость свинины сейчас составляет около 70 руб./кг. Без повышенной кредитной нагрузки это вполне хороший показатель, считает Касьянов.

Рентабельность свиноводческих предприятий «Русагро» падает, что отражено в ежеквартальных отчетах, отмечает Басов. Если сравнивать первое полугодие 2018-го и аналогичный период 2019 года, то затраты на реализацию продукции за этот период выросли на 33%, общие и административные издержки — на 23%, а скорректированная EBITDA при этом снизилась с 2,8 млрд руб. до 2,59 млрд руб. «Цена на свинину низкая, вряд ли в ближайшее время станет выше, а себестоимость поднялась на 30% из-за удорожания кормов и увеличения количества свиней, направляемых на убой и переработку», — комментирует топ-менеджер. Средняя цена за килограмм живого веса в группе в первом полугодии составила 73,2 руб. против 82,9 руб. годом ранее. А вот переработанная свинина подорожала на 4% — со 129,3 руб./кг до 134,8 руб./кг.

У «АгроЭко» (Воронежская область) есть как фермы, которые уже вышли на полную мощность с 2013 года, так и новые предприятия. «Из-за разной закредитованности проектов мы имеем различную финансовую составляющую себестоимости каждого свинокомплекса, но в среднем рентабельность бизнеса получается приемлемой для обеспечения финансовой стабильности компании», — комментирует председатель совета директоров Владимир Маслов, не уточняя цифр. Последние годы, по его словам, цены на зерно и прочее сырье для комбикормов растут, а цены на свинину в живом весе снижаются. Но все эти изменения заложены в планах развития холдинга.

Рентабельность свиноводческого направления все-таки остается на высоком уровне по сравнению со многими другими отраслями, утверждает Константин Клюка. Однако тенденция к снижению за последние два-три года, безусловно, наметилась. В 2016—2017 годах показатель EBITDA margin «Промагро» составлял 28-31%, а в 2018—2019 — 25-27%. Говоря же об изменениях в стоимости продукции, следует разделять цены на биржевые товары, к которым относятся основные для холдинга позиции (свиные полутуши, окорок, шейка, лопатка и др.), и цены на отруба и продукцию для конечного потребителя (фарши, стейки и другие полуфабрикаты в потребительской упаковке небольшого веса в 0,4-1,5 кг), говорит топ-менеджер. Исходя из этого, цены на биржевые товары зависят от оптового рынка и соотносятся с ним. Цены же на потребительскую продукцию компания старается держать на максимально комфортном для покупателей уровне. «Ситуация для рынка нетипична, и, безусловно, очень сложно прогнозировать, что будет дальше. Но все же мы надеемся, что уже к концу 2019-го цены придут к уровню среднегодовых», — верит Клюка.

Где выход из кризиса

В сложившихся условиях для выживания свиноводам предстоит усиленная работа над оптимизацией себестоимости. По мнению Ксении Безшлях, главным образом потенциал кроется в генетике. Уже сейчас результаты селекционно-генетических изысканий позволяют увеличить в среднесрочной перспективе эффективность ведущих хозяйств по выходу мяса на свиноматку на 20-30%, по использованию кормов — на 20%. В настоящее время лишь немногие крупные компании могут позволить себе использовать для воспроизводства ремонтных свинок из специализированных СГЦ — как по причине высокой стоимости животных, так и из-за крайней ограниченности предложений. Продолжение программы господдержки строительства новых СГЦ в 2020—2022 годах может сделать качественных ремонтных свиней более доступными для предприятий, надеется эксперт.

Еще один путь — реализация проектов по хранению мяса, добавляет Безшлях. Сейчас рынок работает преимущественно на охлажденном сырье, мороженой свинины мало, ее запасы существенно снизились летом прошлого года, когда был перекрыт импорт из Бразилии и ряд регионов России подвергся вспышкам АЧС. Дефицит холодильных мощностей пока не позволяет создать запас свинины и сгладить потенциальные риски ценовых колебаний в будущем.

Основным выходом для стабилизации на внутреннем рынке является возможность развития экспортных направлений, считает Анна Кудрякова. Хотя распространение на территории страны африканской чумы свиней (АЧС) по-прежнему остается одним из препятствий для более активного вывоза, напоминает Мамиконян. «Создание более современных предприятий и контроль за численностью дикого поголовья, а также контроль за выполнением строгих требований в частных подворьях должны способствовать снижению эпидемиологической напряженности», — верит эксперт ИКАР. Но пока вспышки АЧС фиксируются даже на новейших предприятиях отрасли.

Экспорт сможет облегчить ситуацию на внутреннем рынке только при условии вывоза крупных объемов, обращает внимание Магзянов. «100-200 тыс. т ни на что не повлияют, — думает он. — Но было бы неплохо, если бы поставки за рубеж нивелировали хотя бы прогнозируемый в ближайшие пять лет рост производства».

Сами производители в основном планируют продолжать наращивать объемы. «Знаменский СГЦ» реализует проект по расширению мощности с 500 тыс. до 1 млн голов в год. В этом году компания осуществляет поставки свиных субпродуктов в Гонконг и готовой продукции (ветчин и деликатесов) в Казахстан. В планах предприятия проработка клиентуры на новых рынках сбыта в Японии. Необходимые разрешения получены, сообщает Дмитрий Дудник.

«Промагро» тоже рассматривает возможности увеличения объемов производства, но окончательное решение пока не принято. «Мы наблюдаем за тенденциями на рынке и примем окончательное решение об инвестициях исходя из ситуации и наметившихся трендов», — делится Константин Клюка. Модернизацией компания занимается постоянно — эти проекты способствуют повышению производственных показателей и снижению затрат. Именно эти факторы будут определять конкурентные преимущества свиноводческих компаний в ближайшем будущем, уверен топ-менеджер. Компания также намерена развивать экспорт. Пока есть ограничения на поставки в Азию, можно развивать более близкие направления, например, вывозить свинину в Беларусь. По словам Клюки, многие белорусские компании заинтересованы в закупках свинины в России, однако местное законодательство ограничивает ввоз продукции с территорий, на которых был зарегистрирован вирус АЧС, на три года. «Недавно мы обратились в НСС с просьбой поспособствовать в снятии ограничений на экспорт свинины в Беларусь, ведь Белгородская область официально находится в реестре благополучных регионов уже более года», — отмечает топ-менеджер.

Производство свинины в «Дороничах» к 2022 году должно вырасти до 51 тыс. т/год (сейчас — 37 тыс. т). Сейчас компания возводит новую площадку на 2650 свиноматок и проводит реконструкцию на существующих комплексах на 3800 и 4900 свиноматок. Проект направлен на улучшение условий содержания на откормах и повышение реализационного веса до 125-127 кг за счет увеличения срока откорма на 7 дней. «Конечно, лучше всего сейчас себя на рынке чувствуют вертикально интегрированные холдинги. Тем, кто занимается только свиноводством, придется нелегко. Но и тут можно работать над улучшением показателей», — полагает Магзянов. Так, «Дороничи» стараются увеличить объем выхода мяса со свиноматки до 3,5-3,6 т и снизить конверсию корма до 2,6.

«Радуга» постоянно модернизируется, ведет оптимизацию технологий и снижает себестоимость. Но объемы производства пока расти не будут — нет свободных денег, а кредиты брать в нынешней экономической обстановке становится опасно, комментирует Касьянов. «Выжимаем из имеющихся мощностей 100%, в нашем регионе даже о покупке земли думать сложно — очень высокие цены, — сетует он. — Вся надежда на то, что Россия сможет договориться с Китаем о поставках российской продукции — мы вполне достойные конкуренты США и Канады».

Вместо говядины

Свиноводческая отрасль страны имеет возможность без ущерба для рентабельности производителей развиваться еще три года при условии вытеснения с рынка импортной говядины, считает независимый эксперт рынка мяса Мушег Мамиконян. А это целых 350 тыс. т. «Мясо КРС дороже свинины, при должной рекламе в сегменте HoReCa говядину можно заместить», — уверен он.

В подготовке статьи участвовала Татьяна Кулистикова.